顺丰控股:明德控股非公开发行可交换公司债券申请获批

王小孟

2021-04-01 14:06

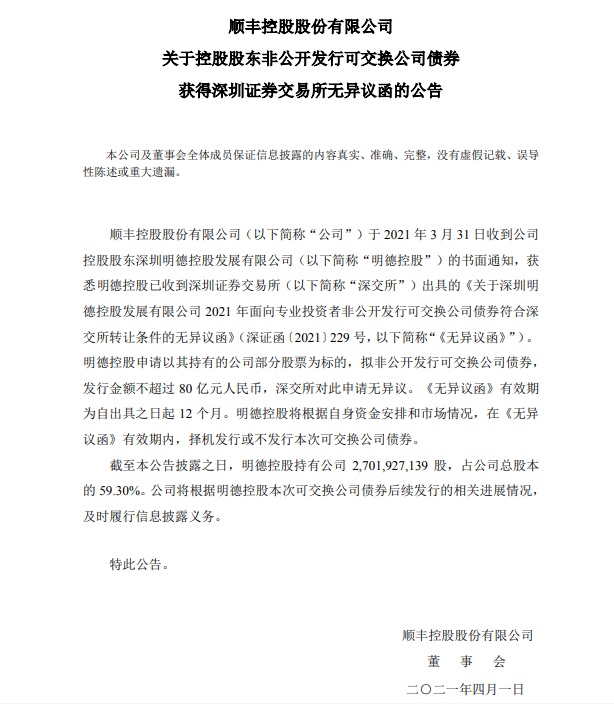

4月1日消息,昨日晚间,顺丰控股发公告,于2021年3月31日收到公司控股股东深圳明德控股发展有限公司(以下简称“明德控股”)的书面通知,获悉明德控股已收到深圳证券交易所(以下简称“深交所”)出具的《关于深圳明德控股发展有限公司2021年面向专业投资者非公开发行可交换公司债券符合深交所转让条件的无异议函》(深证函〔2021〕229 号,以下简称“《无异议函》”)。

明德控股申请以其持有的公司部分股票为标的,拟非公开发行可交换公司债券,发行金额不超过80亿元人民币,深交所对此申请无异议。《无异议函》有效期为自出具之日起12个月。明德控股将根据自身资金安排和市场情况,在《无异议函》有效期内,择机发行或不发行本次可交换公司债券。

截至本公告披露之日,明德控股持有公司约27.02亿股,占公司总股本的59.30%。公司将根据明德控股本次可交换公司债券后续发行的相关进展情况,及时履行信息披露义务。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1