德邦股份拟用2.54亿元闲置募集资金进行现金管理

王小孟

2021-05-19 18:08

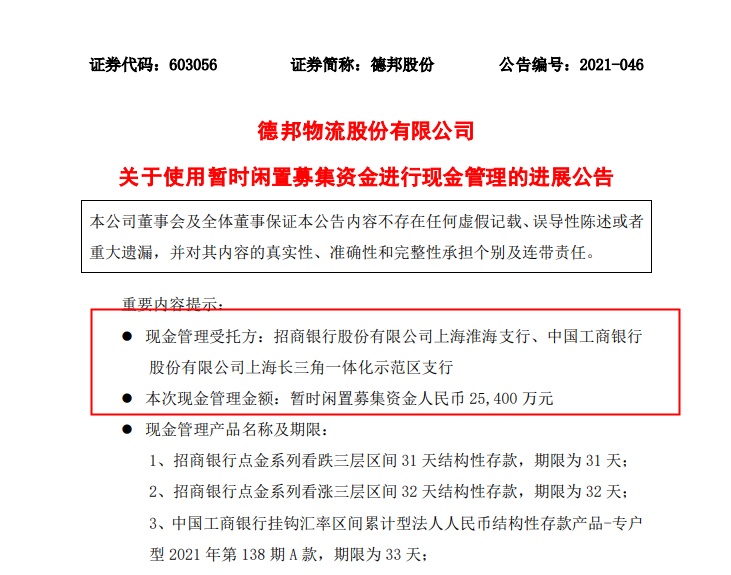

5月19日消息,德邦股份发布关于使用暂时闲置募集资金进行现金管理的进展公告,拟暂时闲置募集资金人民币2.54亿元进行现金管理,现金管理受托方为招商银行股份有限公司上海淮海支行、中国工商银行股份有限公司上海长三角一体化示范区支行。

其中,现金管理产品名称及期限为:招商银行点金系列看跌三层区间31天结构性存款,期限为31天;招商银行点金系列看涨三层区间32天结构性存款,期限为32天;中国工商银行挂钩汇率区间累计型法人人民币结构性存款产品-专户型2021年第138期A款,期限为33天。

根据公告,德邦股份于2021年4月28日召开第四届董事会第二十六次会议、第四届监事会第十九次会议,审议通过了《关于德邦物流股份有限公司使用暂时闲置募集资金进行现金管理的议案》,同意公司在保证不影响公司募集资金投资计划正常进行的前提下,使用最高不超过人民币60,000万元的暂时闲置募集资金进行现金管理,适时用于购买银行及其他金融机构发行的安全性高、流动性好、有保本约定的理财产品或存款类产品,使用期限自董事会审议通过之日起12个月内有效,在有效期内,上述额度可循环使用。

公司独立董事已发表明确同意的独立意见,保荐机构中信证券股份有限公司对本事项出具了明确的核查意见。

经中国证券监督管理委员会《关于核准德邦物流股份有限公司非公开发行股票的批复》(证监许可[2021]612号)核准,公司向韵达控股股份有限公司发行人民币普通股66,957,470股,每股发行价为9.17元,募集资金总额为人民币613,999,999.90元,扣除不含税发行费用人民币10,214,957.07元后,实际募集资金净额为人民币603,785,024.83元。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1

推荐阅读