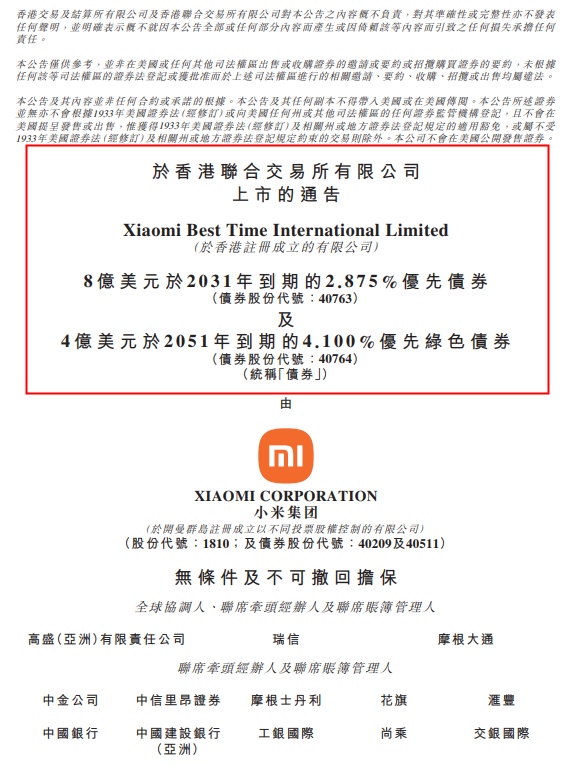

小米集团发行8亿美元优先债券及4亿美元优先绿色债券

王小孟

2021-07-15 09:49

7月15日消息,昨日晚间,小米集团在港交所发布公告,发行8亿美元债券,年利率2.875%,到期时间为为2031年;发行4亿美元优先绿色债券,年利率4.1%,到期时间为2051年。

按2021年7月7日有关债券的发售备忘录所述,发行人已向香港联合交易所有限公司申请债券以仅向专业投资者发行债务的方式上市及买卖。预期债券的上市及买卖将于2021年7月15日生效。

7月8日,小米集团发布公告,计划发行美元债券,包括10年期优先债券及30年期优先绿色债券,发行量分别为8亿美元及4亿美元,利率分别为2.875%及4.1%,发行价分别为本金债券的99.141%及98.994%。

根据公告,集团预计,出售债券(不包括绿色债券)的所得款项净额将约为7.890亿美元,集团拟将该等所得款项用于一般公司用途;出售绿色债券的所得款项净额将约为3.928亿美元,拟根据绿色融资框架将该等所得款项或其等额款项用于集团一项或多项新的或现有的合资格项目的整体或部分融资或再融资。

与此同时,小米境内全资附属公司小米通讯技术公司在上海证券交易所完成科技创新短期公司债券(第一期)簿记定价,金额不超过10亿元人民币,期限一年,年利率2.9%,所得收益净额用于科技研究与生产相关营运资金补充,以及偿还金融机构等。

值得一提的是,日前,大摩发布研究报告,予小米集团-W“增持”评级,目标价33.5港元。除此之外,信达证券、中金公司与中信证券对小米集团-W的投资评级均为“买入”。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1

推荐阅读