顺丰控股:“22顺丰D1”债券本息已全部完成兑付并摘牌

3月17日消息,顺丰控股股份有限公司(以下简称顺丰控股或公司)近日发布关于全资子公司深圳顺丰泰森控股(集团)有限公司公开发行的“22顺丰D1”短期公司债券本息兑付暨摘牌的公告(以下简称公告)。

公告称,根据中国证券监督管理委员会证监许可【2021】3645号文批准,公司的全资子公司深圳顺丰泰森控股(集团)有限公司于2022年3月10日至2022年3月11日面向专业投资者公开发行短期公司债券(第一期),债券简称22顺丰D1,本次发行规模为人民币5亿元,发行价格为人民币100元/张,债券期限为1年,债券票面利率为2.82%。

于2023年3月13日,“22顺丰D1”债券本息已全部完成兑付,并于当日完成债券摘牌。

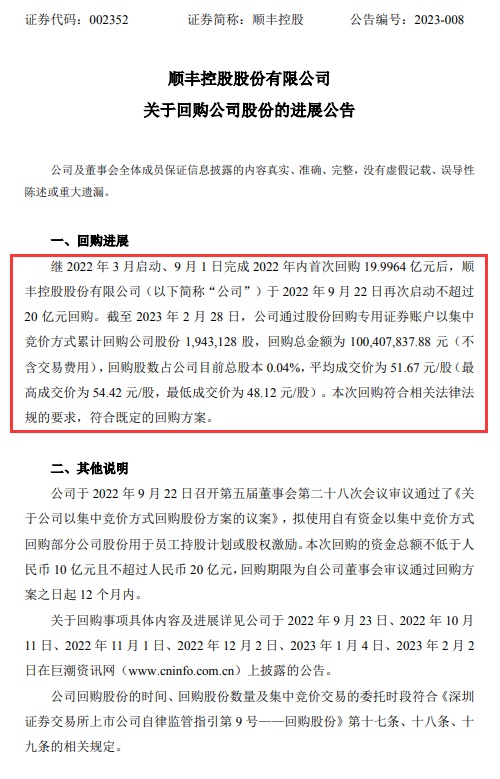

顺丰控股近日还发布关于回购公司股份的进展公告,继2022年3月启动、9月1日完成2022年内首次回购19.9964亿元后,公司于2022年9月22日再次启动不超过20亿元回购。截至2023年2月28日,公司通过股份回购专用证券账户以集中竞价方式累计回购公司股份1,943,128股,回购总金额为100,407,837.88元(不含交易费用),回购股数占公司目前总股本0.04%,平均成交价为51.67元/股(最高成交价为54.42元/股,最低成交价为48.12元/股)。本次回购符合相关法律法规的要求,符合既定的回购方案。

公司于2022年9月22日召开第五届董事会第二十八次会议审议通过了《关于公司以集中竞价方式回购股份方案的议案》,拟使用自有资金以集中竞价方式回购部分公司股份用于员工持股计划或股权激励。本次回购的资金总额不低于人民币10亿元且不超过人民币20亿元,回购期限为自公司董事会审议通过回购方案之日起12个月内。

公司首次回购股份事实发生之日(2022年10月31日)前5个交易日公司股票累计成交量为82,475,027股。公司每5个交易日回购股份的数量未超过首次回购股份事实发生之日前5个交易日公司股票累计成交量的25%。

公司未在下列交易时间进行回购股份的委托:开盘集合竞价;收盘前半小时内;股票价格无涨跌幅限制的交易日内。公司回购股份的价格低于公司股票当日交易涨幅限制的价格。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn