良品铺子卖不动了,网红零食怎么了

网红零食还在困境中挣扎。

3月23日晚,“高端零食第一股”良品铺子发布2022年年度报告。乍看之下,各项主要数据还不错:

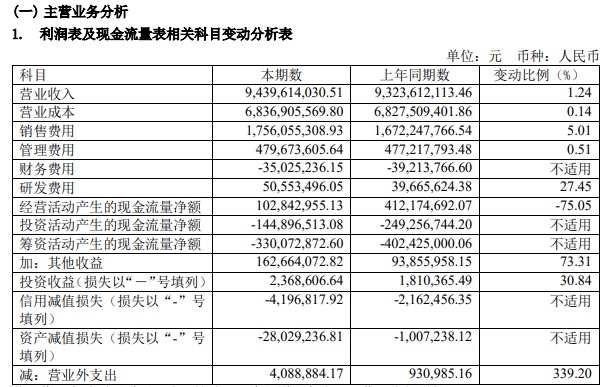

2022年,良品铺子营收94.4亿元,同比增长1.24%;主营业务毛利率27.67%,同比上涨0.69个百分点;归属于上市公司股东净利润3.35亿元,同比增长19.16%。

(截自良品铺子财报)

虽然增长幅度并不高,但也算是营收净利双增,这在受到疫情影响的2022年已经难能可贵。然而,深入研究一下财报就会发现,现实并没有那么美好。

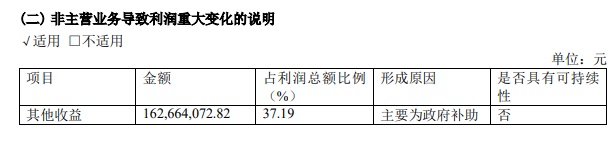

整体净利润大涨近20%的背后,良品铺子的经营利润却几乎与前一年持平。增长的主要原因是政府补助等其它收益达到了1.63亿元,这已经占到了利润总额的37.19%。

(截自良品铺子财报)

此外,去年良品铺子经营活动产生的现金流量净额同比大幅减少75%,良品铺子解释为报告期内支付采购货款节奏影响。

雪上加霜的是,去年年底,良品铺子多年的投资方“高瓴资本”开始了清仓式减持。

资料显示,2017年9月和12月,高瓴资本通过旗下子公司参与良品铺子B、C两轮融资,投资额共计8.21亿元。良品铺子2020年IPO时,“高瓴系”合计持仓4860万股,占比达11.67%。

2021年开始,“高瓴系”连续进行了3轮减持,累计套现资金9亿元左右。

2022年11月21日,良品铺子发布公告称,高瓴系股东拟进一步减持公司股份,合计不超过总股本的5.56%。

此次拟减持股份来源是IPO前取得,计划减持时间是2022年12月13日-2023年5月21日。减持如果全部执行,“高瓴系”将不再持有良品铺子股份。

虽然预计时间过半,高瓴系目前还未实施减持,但大股东的减持计划还是动摇了资本市场对于良品铺子的信心。

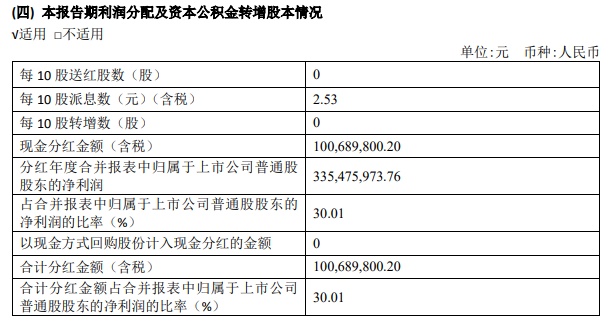

为此,良品铺子在这次财报发出后立即宣布分红计划。以权益分派实施时股权登记日登记的总股本(扣除公司回购专户的股份)为基数,向全体股东每10股派发现金股利2.53元(含税)。

依此计算,良品铺子将派发含税现金红利约1亿元,占2022年度净利润的30%左右。

(截自良品铺子财报)

只是不知道,良品铺子能否依靠分红,挽回市场逐渐被业绩消磨的信心。

2.“折腾”三年,反响平平

无论良品铺子现状如何,必须承认的一点是,它一直走在全渠道布局的最前线,也一直在探索新的方向。

财报中良品铺子披露,其线上收入和线下收入分别占比50.42%和49.58%,基本持平。作为对比,同为休闲零食赛道的三只松鼠和来伊份,一个过于依赖电商,一个过于依赖线下直营店。

在渠道布局方面,良品铺子的平衡是做得比较好的。线上和线下就像天秤的两端,一边承压的时候,另一边还能增长。

与此同时,良品铺子也一直“双管齐下”,加快两个渠道的布局。

比如在线上,良品铺子天猫、京东、拼多多、抖音等电商平台的自营店一个不落,通过礼盒等产品形式提高客单价。甚至,良品铺子还成为了即时零售平台“朴朴超市”销售规模的行业第一。

在线下,即使受到疫情影响,良品铺子也没停止过开店。过去三年,良品铺子的直营门店总718家增长至998家;加盟门店从1698家增长至2228家。年初的投资者交流中,良品铺子还宣布要在今年开店1000家。

(截自良品铺子财报)

此外,无论是线上还是线下,良品铺子都很重视私域会员。

财报显示,截止2022年12月31日,良品铺子全渠道总体可触达会员1.3亿人,重点维护会员超过6971万人。其中门店会员3815万,电商会员1327万,微信会员1645万,支付宝会员382万,APP会员220万。

这些会员都是良品铺子重要的增长支柱,客单价和复购率都有了一定的保证。

有了稳定的需求以后,良品铺子也在加大供给端的研发投入。2022年,良品铺子的研发投入达到了5055.35万元,同比增长27.45%。

良品铺子在财报中透露,2022年全年,其一共开发出83款产品及57款储备产品,上新产品603个SKU,打造出17个销售额超千万新品。

平均每月开发出十几款产品,足以看出良品铺子对于打造爆款的急切心情。而且其新品开发也并非无的放矢,而是早早有着规划。

2020年,董事长杨红春曾给良品铺子定下产品升级的三个方向:针对不同人群健康营养需要、不同用户场景需要、用更好的原料做最好味道的产品。

而后良品铺子开发出了儿童零食品牌“小食仙”、健身代餐零食品牌“控卡多”、控糖零食品牌“解唐忧”等等。

此前有知情人士透露,良品铺子内部有一个规定,研发团队每研发出一款过亿单品可获得超百万元的奖励,而且已经有多个团队获得过这项大奖。

如今再回头看去,良品铺子2020年上市至今,已经过去了三年时间。从研发到供应链到渠道再到营销等等,外界都能看到它的努力。

可是折腾了几年,良品铺子依旧没能迎来期望中的爆发增长。如果今年还没能产生实质性的突破,或许就意味着“网红零食”已经彻底“失势”了。

3. 网红零食,除了“网红”还剩什么?

早年的互联网红利,吸引了大量品牌搭上流量的快车。而随着红利消失,“流量依赖”却成了网红品牌们久治不愈的顽疾。

以休闲零食为例:良品铺子收入94亿,利润3.35亿;三只松鼠收入97亿,利润1.3亿左右(业绩预告数据);洽洽食品收入60亿,利润10亿。

很明显可以看出,非网红零食品牌的洽洽净利率能达到15%以上,剩下两家网红零食品牌则只有3%-4%。

究其原因,是销售和管理费用占总营收比例有很大区别:良品铺子和三只松鼠的占比都高达24%左右,洽洽食品则只占14.47%。

换而言之,“有营销才有增长”已经成为了网红零食难以摆脱的魔咒。

往后网红零食想要摆脱困境,最好的选择或许就是“壮士断腕”:放弃流量带来的低质销量,也摆脱来自流量的束缚。踏踏实实做产品,找到真正适合自己的商业模式。

我们看到,如今良品铺子和三只松鼠都在加大研发投入。比如良品铺子去年的研发投入增长27.45%,三只松鼠也在加快建设工厂、扩大销售渠道等等。

随着线下店受到的影响逐渐转弱,今年也将成为验证网红零食转型成效的关键时刻。属于初代网红零食的十几年斗争,或许也将在2023年一见分晓。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn