顺丰控股:筹划发行H股并在港交所主板上市

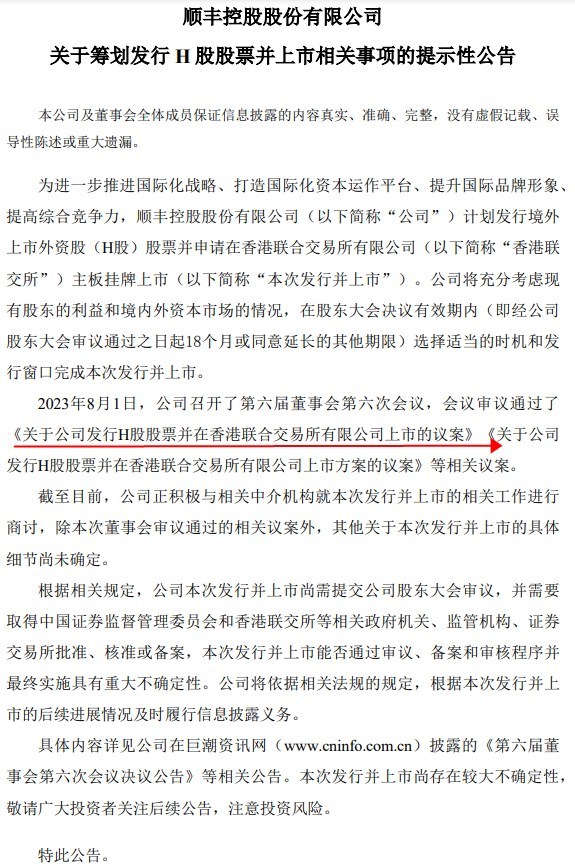

8月1日消息,顺丰控股股份有限公司(以下简称“顺丰控股”或公司)发布公告,计划发行境外上市外资股(H股)股票并申请在香港联合交易所有限公司(以下简称“香港联交所”)主板挂牌上市(以下简称“本次发行并上市”)。

公司将充分考虑现有股东的利益和境内外资本市场的情况,在股东大会决议有效期内(即经公司股东大会审议通过之日起18个月或同意延长的其他期限)选择适当的时机和发行窗口完成本次发行并上市。

今日公司召开了第六届董事会第六次会议,会议审议通过了《关于公司发行H股股票并在香港联合交易所有限公司上市的议案》《关于公司发行H股股票并在香港联合交易所有限公司上市方案的议案》等相关议案。

(图源:顺丰控股公告)

截至目前,公司正积极与相关中介机构就本次发行并上市的相关工作进行商讨,除本次董事会审议通过的相关议案外,其他关于本次发行并上市的具体细节尚未确定。

根据相关规定,公司本次发行并上市尚需提交公司股东大会审议,并需要取得中国证券监督管理委员会和香港联交所等相关政府机关、监管机构、证券交易所批准、核准或备案,本次发行并上市能否通过审议、备案和审核程序并最终实施具有重大不确定性。公司将依据相关法规的规定,根据本次发行并上市的后续进展情况及时履行信息披露义务。

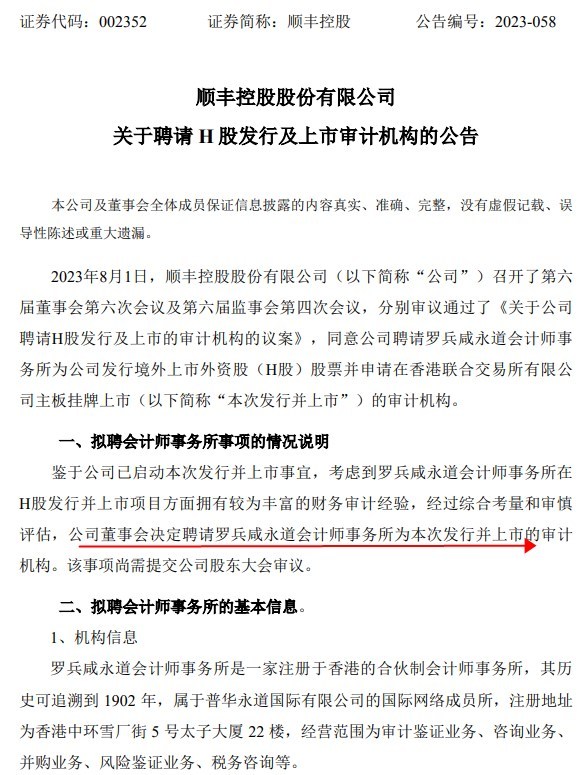

与此同时,顺丰控股第六届董事会第六次会议还审议通过了《关于公司聘请H股发行及上市的审计机构的议案》,同意公司聘请罗兵咸永道会计师事务所为公司发行境外上市外资股(H股)股票并申请在香港联合交易所有限公司主板挂牌上市(以下简称“本次发行并上市”)的审计机构。

(图源:顺丰控股公告)

据了解,罗兵咸永道会计师事务所是一家注册于香港的合伙制会计师事务所,其历史可追溯到1902年,属于普华永道国际有限公司的国际网络成员所,注册地址为香港中环雪厂街5号太子大厦22楼,经营范围为审计鉴证业务、咨询业务、并购业务、风险鉴证业务、税务咨询等。

值得一提的是,顺丰控股将于2023年8月17日(周四)下午15:00,在深圳市南山区科技南一路深投控创智天地大厦B座会议室召开2023年第一次临时股东大会。

本次股东大会将审议《关于公司发行H股股票并在香港联合交易所有限公司上市的议案》等议案,2023年8月10日收市后登记在册的股东可现场参会投票,或通过交易所投票系统行使表决权。

截止发稿,顺丰控股涨0.08%,报49.79元,成交量13.07万手,成交额6.51亿元,总市值2437.32亿元。

(图源:雪球)

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn