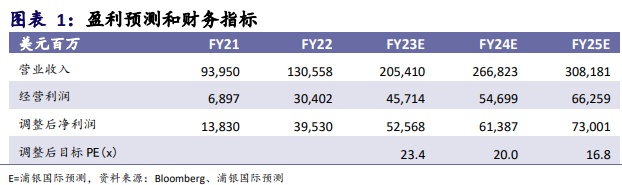

浦银国际:维持拼多多“买入”评级,上调目标价至115美元

9月1日消息,浦银国际8月30日发布研报称,由于拼多多业务增长远超预期,上调其2023E/2024E利润预测6.7%/10.9%,上调目标价至115美元,对应2023E/2024E年23x/20x市盈率。拼多多商品性价比优势依然凸显,维持“买入”评级。

截自浦银国际8月30日拼多多研报

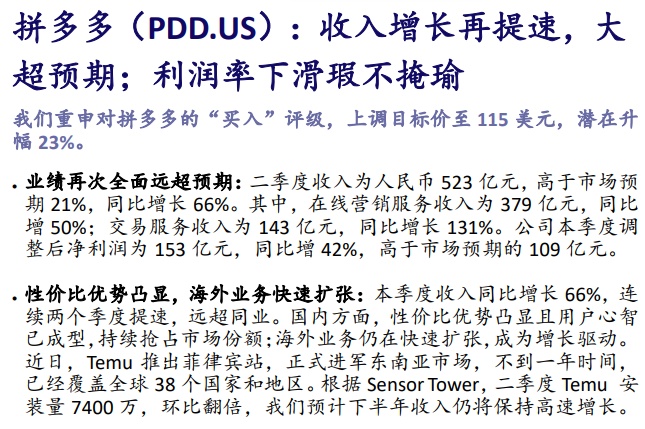

浦银国际在研报中指出,拼多多二季度收入为人民币523亿元,高于市场预期21%,同比增长66%。其中,在线营销服务收入为379亿元,同比增50%;交易服务收入为143亿元,同比增长131%。公司本季度调整后净利润为153亿元,同比增42%,高于市场预期的109亿元。

浦银国际表示,国内方面,性价比优势凸显且用户心智已成型,持续抢占市场份额;海外业务仍在快速扩张,成为增长驱动。近日,Temu推出菲律宾站,正式进军东南亚市场,不到一年时间,已经覆盖全球38个国家和地区。根据SensorTower,二季度Temu安装量7400万,环比翻倍,浦银国际预计下半年收入仍将保持高速增长。

截自浦银国际8月30日拼多多研报

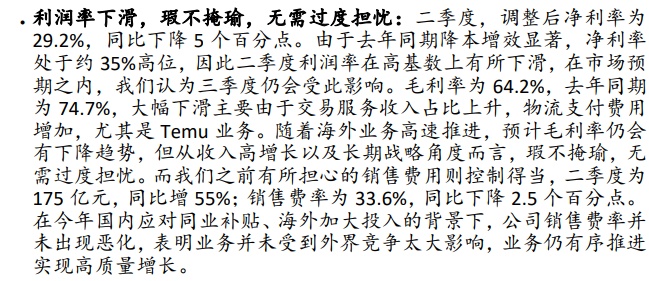

二季度,拼多多调整后净利率为29.2%,同比下降5个百分点。由于去年同期降本增效显著,净利率处于约35%高位,因此二季度利润率在高基数上有所下滑,在市场预期之内,浦银国际认为三季度仍会受此影响。毛利率为64.2%,去年同期为74.7%,大幅下滑主要由于交易服务收入占比上升,物流支付费用增加,尤其是Temu业务。浦银国际表示,随着海外业务高速推进,预计毛利率仍会有下降趋势,但从收入高增长以及长期战略角度而言,瑕不掩瑜,无需过度担忧。

而浦银国际之前有所担心的销售费用则控制得当,二季度为175亿元,同比增55%;销售费率为33.6%,同比下降2.5个百分点。浦银国际称,在今年国内应对同业补贴、海外加大投入的背景下,公司销售费率并未出现恶化,表明业务并未受到外界竞争太大影响,业务仍有序推进实现高质量增长。

截自浦银国际8月30日拼多多研报

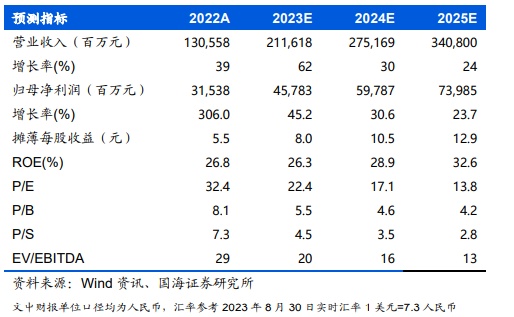

拼多多2023年第二季度财报发布后,中金公司、国联证券、招银国际、中信证券、国海证券等都发布研报点评拼多多Q2业绩并调整未来业绩预测。

其中,中金公司上调拼多多23年和24年收入预测7%和11%至2,131亿元和2,868亿元,上调23年和24年非通用准则归母净利润16%和11%至520亿元和748亿元,上调拼多多目标价17%至123美元,维持跑赢行业评级。

国海证券上调拼多多2023-2025年营收分别为2,116/2,752/3,408亿元,上调归母净利润分别为458/598/740亿元,Non-GAAP归母净利润分别为560/736/911亿元,对应摊薄EPS为8.0/10.5/12.9元,目标价129美元/ADS,维持“买入”评级。

截自国海证券8月31日拼多多研报

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn