赴美上市 怪兽充电率先突出重围

共享充电宝赛道,已经形成“三电一兽”的头部企业竞争格局。怪兽充电拟赴美上市,成为“共享充电宝第一股”,意味着该行业即将面临重新洗牌。

今日,怪兽充电向美国证券交易委员会(SEC)提交了更新版招股书。招股书显示,怪兽充电计划于美东时间4月1日登陆纳斯达克, 证券代码为“EM”。

怪兽充电本次IPO发行价格区间为10.50-12.50美元/ADS,预计发行1750万股ADS,募资规模达2.1至2.5亿美元,估值28至34亿美元。

怪兽充电能够上市离不开近几年共享充电宝领域的高速发展,2015年,共享充电宝兴起。2017年,共享充电宝行业进入爆发期,40多个投资机构入局,融资金额超20亿元。怪兽充电便创立于2017年,诞生于共享充电宝的风口之下。

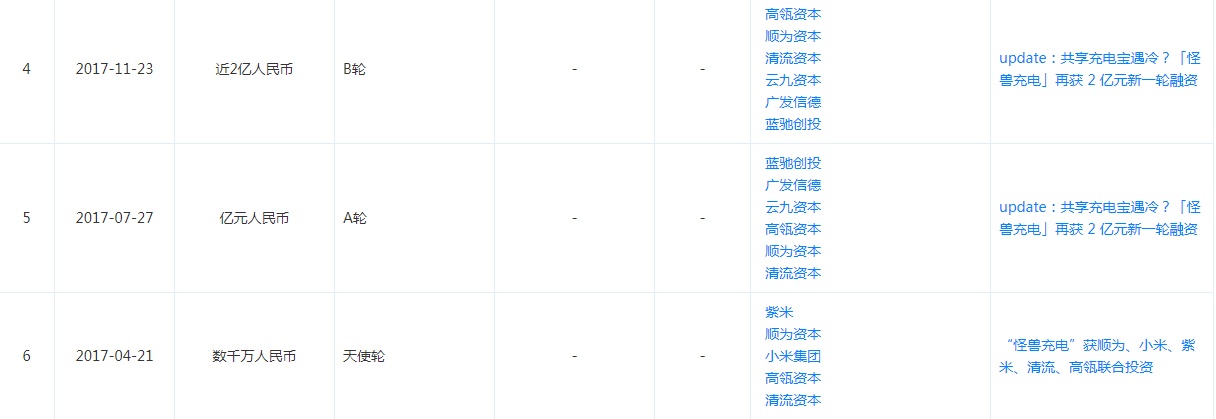

天眼查信息显示,怪兽充电一成立就受到资本的青睐。在2017年,怪兽充电完成了天使轮、A轮和B轮融资,三轮融资总额超过3亿人民币。

根据怪兽充电招股书显示,机构股东中,阿里为第一大股东,持股16.5%,高瓴持股11.7%,顺为持股8.8%,软银亚洲持股7.7%,小米和新天域均持股7.5%,云九和CMC分别持股5.8%和5.4%。截至目前,怪兽充电完成6轮融资,所获融资金额已高达25亿元以上。

从上述投资机构和融资金额来看,怪兽充电的有足够的“吸金能力”,而博得资本的青睐则很大程度归功于怪兽充电这几年跑马圈地赢得的市场份额。

艾瑞咨询数据显示,就2020年的总收入而言,怪兽充电是中国最大的移动设备充电服务提供商。

截至2020年12月31日,怪兽充电服务已覆盖全国1500多座城市,拥有超过66.4万个业务点,其累计注册用户约为2.194亿。数据显示,怪兽充电2020年的营业收入达28.094亿元,净利润1.126亿元。

但是,对比2019年和2020年的数据来看,怪兽充电处于增收不增利的情况,净利润同比下降了55%。怪兽充电对此表示,业务的扩张和疫情导致了利润下滑。

共享充电宝的特点之一是重资产模式,成本包括充电宝本身所需资金、营销人员、场地入场费、合作分成等,怪兽充电需要支付数量庞大的佣金、合作伙伴利润分成以及入场费。相比营收增长,怪兽充电2020年扩张中的成本增长更快,最终导致利润下滑。

因此,怪兽充电选择赴美IPO的一部分原因是寻求大量的资金以支撑接下来的扩张步伐。成为“共享充电宝”第一股,意味着怪兽充电将率先步入下一阶段,收割上市后的第一波红利。

根据艾媒咨询《2020上半年中国共享充电宝行业发展专题研究报告》显示,2020年中国共享充电宝用户达到2.29亿人,说明该行业仍有上升空间。

来电、街电和小电正在对庞大的消费群体虎视眈眈,除了头部玩家,新选手也在相继入局。资料显示,我国目前共有超520家企业状态为在业、存续的共享充电宝相关企业。2020年1-11月,我国共享充电宝相关企业注册量达70余家。

在头部玩家的多方围堵以及新玩家的奋起直追下,实现盈利的怪兽充电远赴大洋彼岸上市,率先突出重围,踏出新的一步。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn