京东物流香港IPO已获散户超额认购271倍 今日将结束招股

5月21日消息,据香港明报报道,券商数据显示,京东物流香港IPO面向散户部分已获得271倍超额认购,目前,京东物流香港IPO已吸引约2160亿港元认购,预计这部分的认购工作即将在今日(21日)午间结束。

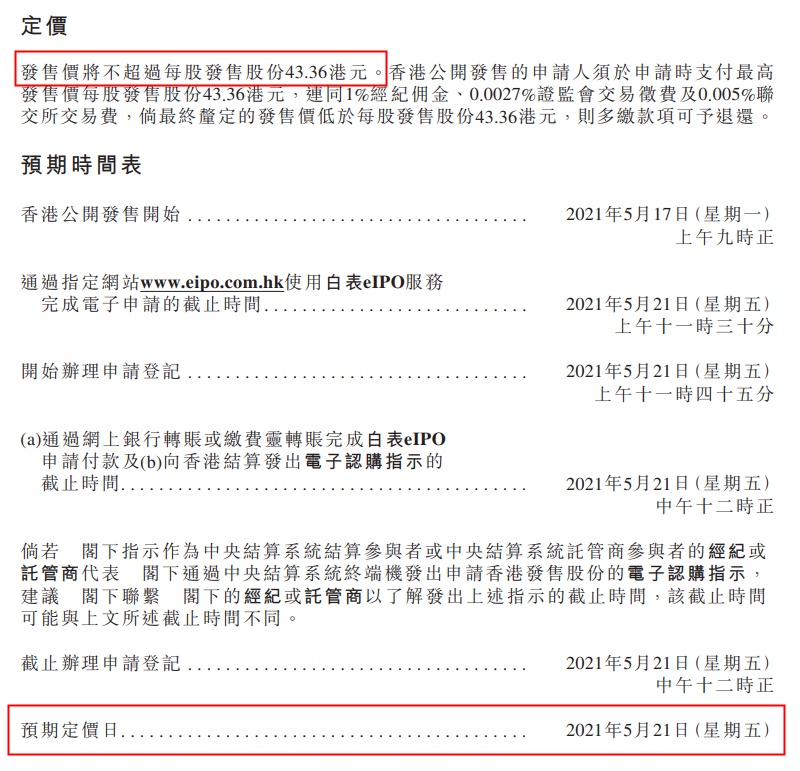

根据京东物流公告,该公司于2021年5月17日-5月21日招股。公司拟全球发售约6.09亿股股份,其中香港发售1827.5万股,国际发售股份约5.909亿股,另有15%超额配股权;发售价将不低于每股39.36港元且不超过每股43.36港元,预期将于5月21日定价,5月28日正式上市交易。

按最高发售价43.36港元计算,京东物流寻求通过香港IPO筹集至多264亿港元(34亿美元)资金。

假设发售价为每股41.36港元(即发售价范围每股39.36港元至43.36港元的中位数),假设超额配股权未获行使,公司将收取的全球发售募集资金净额预计约为247.13亿港元。

据了解,京东物流认购火爆,是近期少数首日孖展认购破千亿的新股。

港媒报道称,综合多间券商数据显示,京东物流首日招股录得约1165.5亿元孖展,超额认购146.1倍。其中,辉立借出230亿元、华泰借出201亿、富途借出186.1亿元、耀才借出130亿元、信诚借出50亿元。

另据21财经报道,京东物流于20日晚10点正式结束港股IPO申购,这相较于此前公布的时间表提早了一天。中签结果将于5月27日公布。

据悉,京东物流是中国领先的技术驱动的供应链解决方案及物流服务商。2020年,该公司为超过19万家企业客户提供了服务,覆盖快速消费品、服装、家电、家具、3C、汽车和生鲜等行业。

2018年、2019年、2020年,京东物流营收分别为(人民币,下同)378.73亿元、498.48亿元、733.75亿元,分别亏损27.65亿元、22.37亿元及40.37亿元。

京东集团日前发布了2021年第一季度业绩报告。财报显示,截至2021年3月31日,物流及其他服务收入同比增长超过109%。

一季度,京东物流营收224.11亿元,较于去年同期的136.57亿元,增长64.10%;经营利润为14.74亿元,较于去年同期的4.21亿元,增长250.12%。

截至2021年3月31日,京东物流运营超过1000个仓库。包含京东物流云仓生态平台下管理的云仓面积在内,京东物流仓储总面积超过2100万平方米。物流服务企业客户数已超过19万,并为5.27万家企业提供一体化供应链服务,一体化供应链客户的收入占总收入的比重达到75.8%。

值得一提的是,昨日,京东宣布今年的618大促将于5月24日开启,持续至6月20日。京东将联合品牌、商家共同推出“百亿购物金”,包括现金红包、优惠券、头号京贴、首购礼金等多种形式。此外,将有超9成核心品牌参与今年京东618大促的预售。

按照京东大促时间,今年618主要分为预售期、专场期、高潮期、返场期四个阶段,其中预售期为2021年5月24日2021年5月31日。

京东表示,今年京东618碳排放的目标同比下降5%,持续在全国多个城市增加投放新能源车,借助技术能力强化实时最优路径规划和仓储网络规划,加大循环快递箱、循环中转袋的投放数量,同时携手产业链上的合伙伙伴,共同推进整个社会的可持续发展。

作为技术驱动的供应链解决方案及物流服务商,京东物流将在支撑来自京东零售爆发式订单增量的同时,全面满足19万合作商家的物流需求及消费者寄递需求。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn