每日优鲜拟提前结束招股 计划于25日上市

曾禾

2021-06-24 11:06

6月24日消息,据接近IPO的市场人士称,自递交红鲱鱼招股书以来,每日优鲜认购火爆,已获得超额认购,拟提前结束簿记,预计提前至美东时间6月25日正式上市。

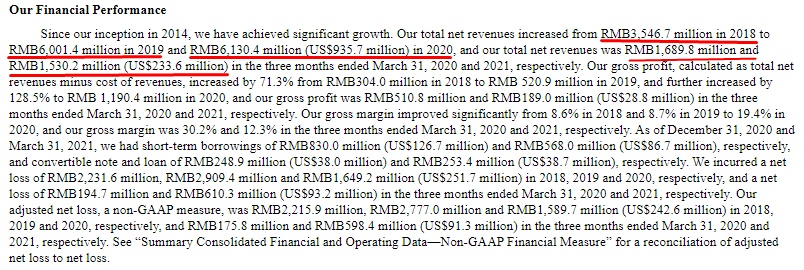

6月8日,每日优鲜递交招股书,计划以“MF”为证券代码在纳斯达克挂牌上市。招股书显示,2018年,每日优鲜的净营收约为35.467亿元,2019年增至60.014亿元,2020年达到61.304亿元。

6月8日,每日优鲜递交招股书,计划以“MF”为证券代码在纳斯达克挂牌上市。招股书显示,2018年,每日优鲜的净营收约为35.467亿元,2019年增至60.014亿元,2020年达到61.304亿元。

截至2020年3月31日和2021年3月31日的三个月,每日优鲜的净营收分别为16.898亿元人民币和15.302亿元人民币,毛利率分别为30.2%和12.3%。GMV从2018年的47.259亿元增长到2020年的76.147亿元人民币,复合年增长率为26.9%。

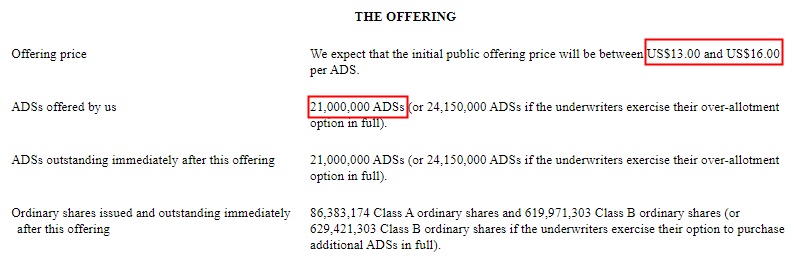

22日,每日优鲜更新招股书,招股书显示,每日优鲜计划公开发行2100万股ADS,IPO发行价的定价区间为每ADS 13至16美元,现有股东中金、腾讯、美国长线基金Davis等将持续加码,购买至多价值9000万美元的ADS。

据了解,每日优鲜由徐正和曾斌创立于2014年11月。2020年7月,每日优鲜位列《2020胡润中国10强电商》第10位。

同年12月,青岛市政府与每日优鲜集团举行项目签约仪式。青岛国信、阳光创投、青岛市政府引导基金组成联合投资主体,向每日优鲜战略投资20亿元,共同打造“互联网+农业”新模式。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

曾禾

0

推荐阅读