智能物流商科捷智能科创板IPO获受理 顺丰为第二大股东

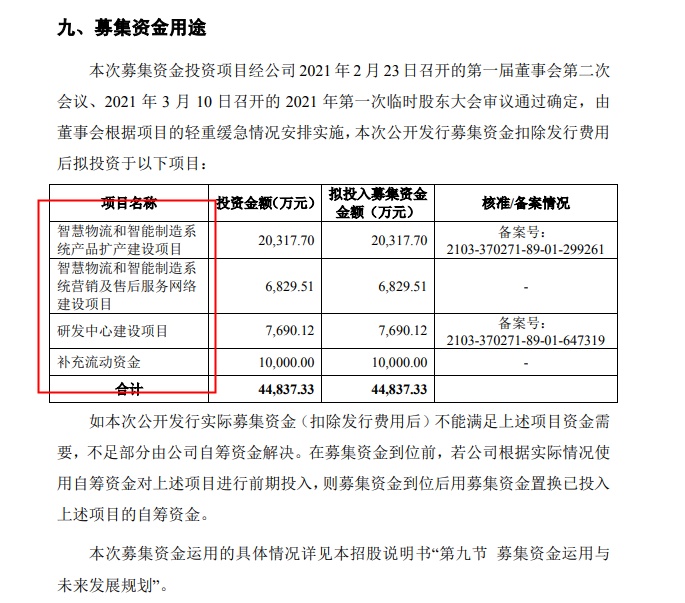

7月6日消息,从中国证监会官网获悉,科捷智能科技股份有限公司(下称“科捷智能”)科创板IPO近日获受理。招股书显示,这家位于青岛的智能物流企业拟募资4.5亿,用于投入智慧物流和智能制造系统产品扩产建设、智慧物流和智能制造系统营销及售后服务网络建设项目、研发中心建设项目以及补充流动资金。

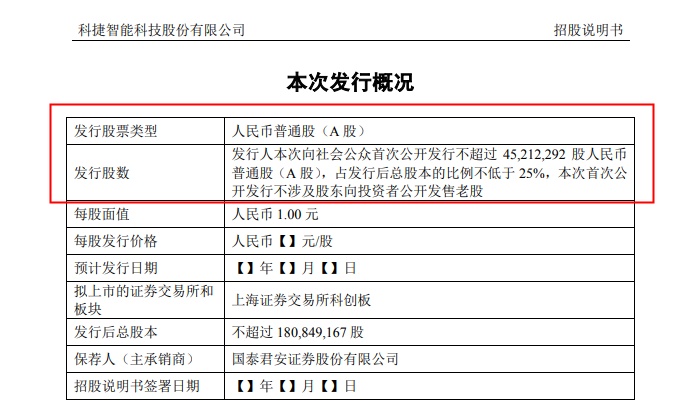

根据招股书,发行人本次向社会公众首次公开发行不超过45,212,292股人民币普通股(A 股),占发行后总股本的比例不低于 25%,每股面值为人民币1元。本次首次公开发行不涉及股东向投资者公开发售老股。发行后总股本不超过180,849,167股(不考虑超额配售选择权)。

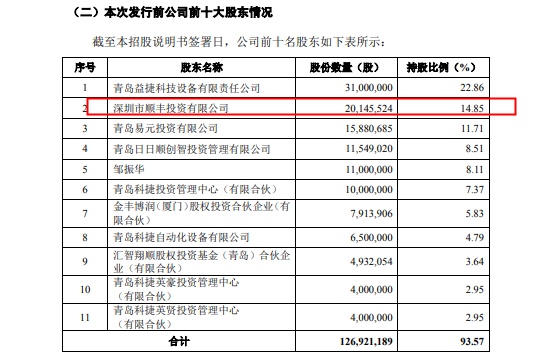

本次发行前,科捷智能共有16大股东,前四大股东分别为益捷科技、顺丰投资、易元投资、日日顺创智,分别持股22.86%、14.85%、11.71%、8.51%。

根据招股书,最近三年营业收入分别为37,148.23 万元、46,249.45万元和88,005.75万元,年均复合增长率达到 53.92%;归属于母公司股东的净利润由2018年的1,594.19万元增长至2020年的6,146.42万元,年均复合增长率达到96.35%。

其中,公司来源于快递物流和电商新零售行业客户的主营业务收入分别为31,401.36 万元、39,417.29 万元和 53,827.63 万元,占主营业务收入的比例分别为 84.77%、85.87%和 61.70%,下游客户行业集中度在报告期最后一年有了一定程度的下降。

报告期内,公司来源于前五名客户的营业收入分别为28,946.62万元、28,726.26万元及 80,069.32 万元,占营业收入的比例分别为77.91%、62.11%及90.98%,其中来自顺丰的营业收入占比分别为43.99%、21.55%及 45.12%。

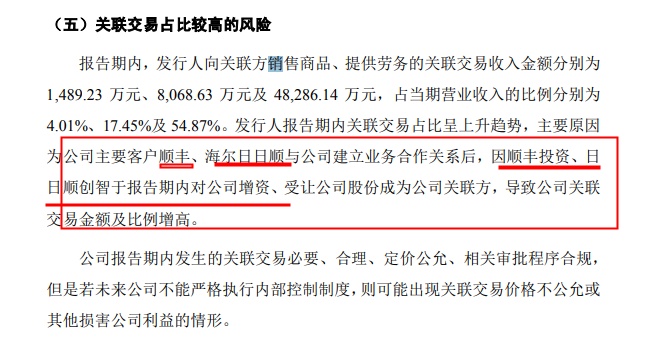

报告期内,发行人向关联方销售商品、提供劳务的关联交易收入金额分别为1,489.23万元、8,068.63万元及 48,286.14万元,占当期营业收入的比例分别为4.01%、17.45%及 54.87%。发行人报告期内关联交易占比呈上升趋势,主要原因为公司主要客户顺丰、海尔日日顺与公司建立业务合作关系后,因顺丰投资、日日顺创智于报告期内对公司增资、受让公司股份成为公司关联方,导致公司关联交易金额及比例增高。

公司报告期各期末合并口径资产负债率分别为 89.02%、84.05%和 78.20%,逐年下降,但仍高于同行业平均水平。

科捷智能科技股份有限公司成立于2015年3月24日,是一家智慧物流和智能制造解决方案提供商,专注于为国内和国外客户提供智慧物流与智能制造系统及产品的设计、研发、生产、销售及服务。

公司的智慧物流系统服务于快递包裹、大件物流、电商零售及流通等场景的智能化输送分拣需求,报告期内主要客户包括顺丰、德邦、燕文物流、印度Delhivery 等大型快递物流集团,以及韩国Coupang、京东、苏宁、印度Flipkart等知名电商平台。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn