潮流零售企业KK集团启动赴港IPO 上半年GMV达22.13亿元

11月5日消息,据港交所文件,国内潮流零售生态企业KK集团向港交所递交招股书,拟在香港主板IPO上市。

根据弗若斯特沙利文报告,以2020年的GMV(成交总额)计,KK集团是中国三大潮流零售商之一,且是前十大市场参与者中增长最快的潮流零售商。2018年至2020年,KK集团的GMV复合年增长率为246.2%。

此次赴港上市,KK集团有望冲击香港市场“潮流零售第一股”。

招股书显示,截至最后实际可行日期,KK集团拥有四个自我孵化零售品牌:KKV、THE COLORIST、X11和KK馆,在中国31个省及印度尼西亚一个城市共具有680家门店,向客户提供多种潮流零售产品。

根据弗若斯特沙利文报告,以2020年的GMV计,KKV及KK馆共同位列中国潮流零售市场精品集合类第四名,THECOLORIST则于中国潮流零售市场美妆类中名列第三。

截至2021年6月30日,KK集团四个零售品牌内向消费者提供横跨18个主要品类中超过20,000个SKU的各种潮流产品,涵盖美妆、潮玩、食品及饮品、家居品、文具等主要核心生活用品类别。

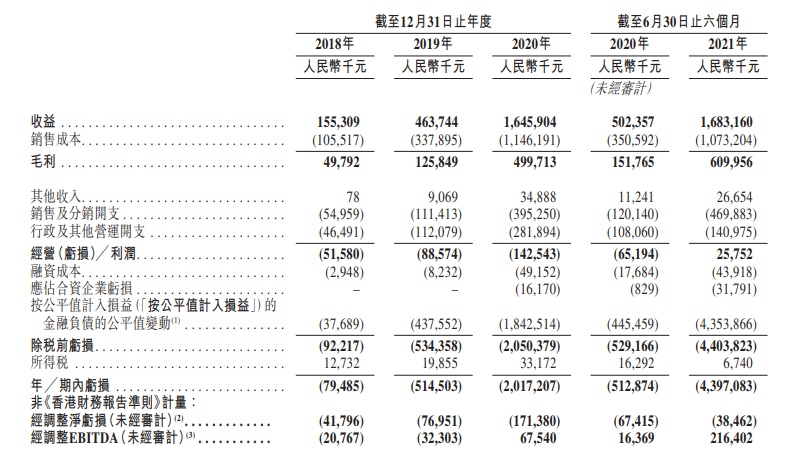

在业绩方面,招股书显示,2018年至2020年,KK集团分别实现GMV 1.88亿元(人民币,下同)、6.52亿元和22.54亿元;同期分别实现营业收入1.553亿元、4.637亿元和16.459亿元;相对应的净亏损分别为0.79亿元、5.15亿元、20.17亿元;相应的经调整净亏损分别为0.42亿元、0.77亿元、1.71亿元。

2021年上半年,KK集团实现GMV 22.13亿元,实现营收16.83亿元,净亏损43.97亿元,经调整净亏损0.38亿元。

2018年至2020年,KK集团毛利分别为49.8百万元、125.8百万元、499.7百万元;同期的毛利率分别为32.1%、27.1%及30.4%。2020年上半年及2021年上半年,KK集团毛利为151.8百万元及610.0百万元,同期的毛利率分别为30.2%及36.2%。

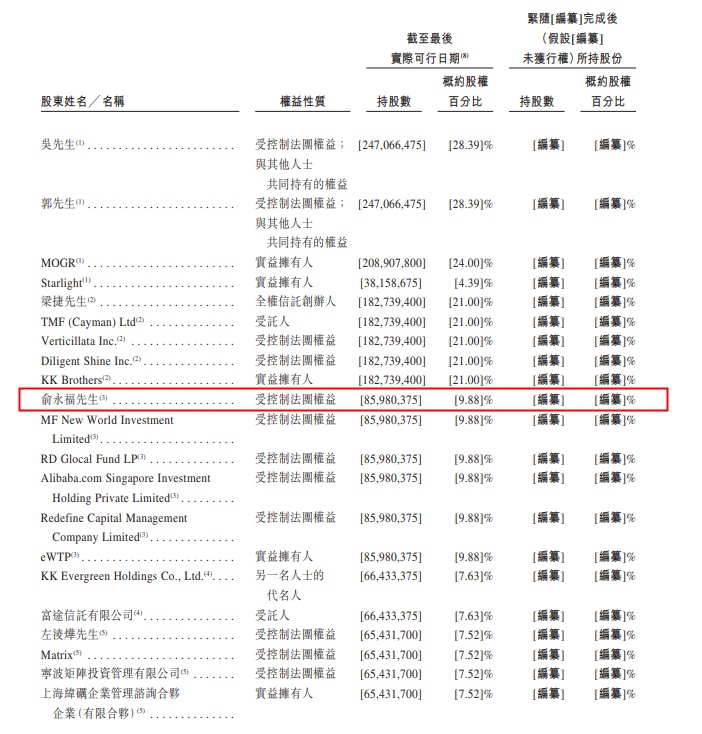

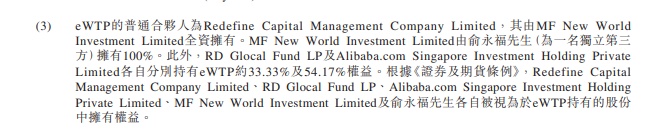

据招股书披露,KK集团在上市前的股权架构中,吴悦宁通过MOGR,持股24.0023%;郭惠波通过Starlight,持股4.3842%;上述股东,为一致行动人,合计持股28.3865%,为单一最大股东组别。梁捷通过KK Brother,持股20.9956%;俞永福的Redefine Capital,通过eWTP,持股9.8786%。

值得注意的是,俞永福现任阿里本地生活CEO。

天眼查信息显示,KK集团创立于2015年,迄今为止,KK集团已经完成7轮融资,投资方包括京东集团、深创投、经纬中国、CMC资本、洪泰基金、黑蚁资本、璀璨资本等。

据36氪今年7月报道,继去年8月完成10亿人民币E轮融资后,KK集团完成新一笔融资,融资额约3亿美元,由京东领投,新天域资本、CMC资本、洪泰基金、中信证券、嘉实基金、渶策资本等多位新老股东跟投,投后估值约30亿美金,折合人民币约200亿元。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn