圆通速递披露定增情况:发行2.70亿股 募资37.9亿元

王小孟

2021-12-03 17:54

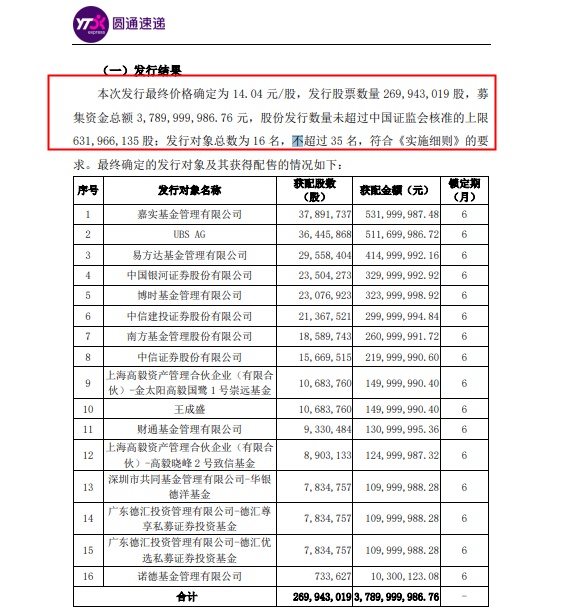

12月3日消息,圆通速递披露定增情况:本次发行价格为14.04元/股,发行数量约为2.70亿股,募资总额为37.9亿元;发行对象总数为16名,不超过35名。其中UBS AG获配5.1亿元、高毅旗下基金合计获配2.75亿元。

圆通速递表示,本次非公开发行完成后,公司资产总额与资产净额将会增加,资产负债率将会下降,财务结构将得到优化,有利于提高公司的资本实力和偿债能力,降低公司的财务风险,为公司后续发展提供有力的保障。

该公司称,本次非公开发行募集资金扣除相关发行费用后,拟用于多功能网络枢纽中心建设项目、运能网络提升项目、信息系统及数据能力提升项目以及补充流动资金,有利于进一步加强公司的主营业务,增强核心竞争力和技术研发实力,提高公司的持续盈利能力。公司业务及业务结构不会因本次非公开发行发生重大变化。

本次非公开发行前后,公司控股股东和实际控制人没有变化。本次非公开发行不会对公司现有治理结构产生重大影响,公司将保持其业务、人员、资产、财务、机构等各个方面的完整性和独立性。

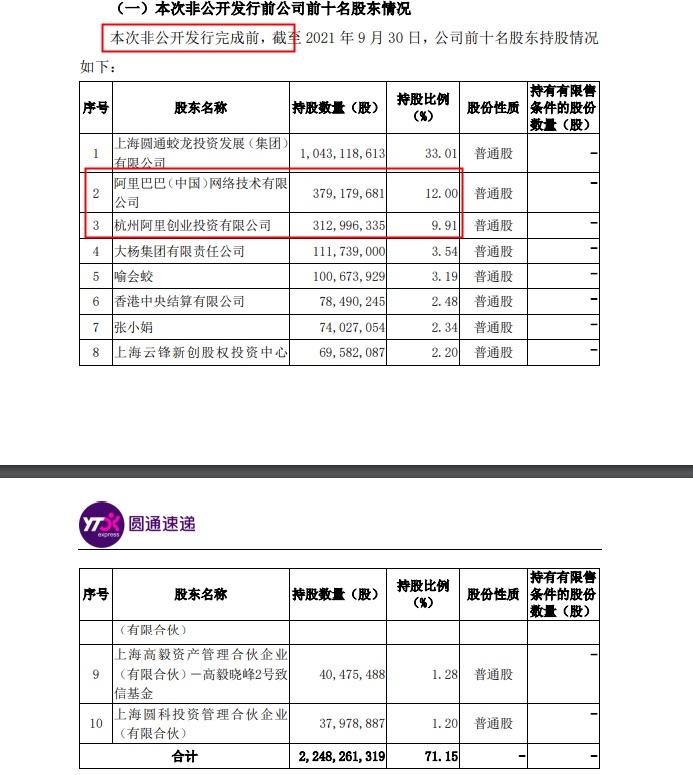

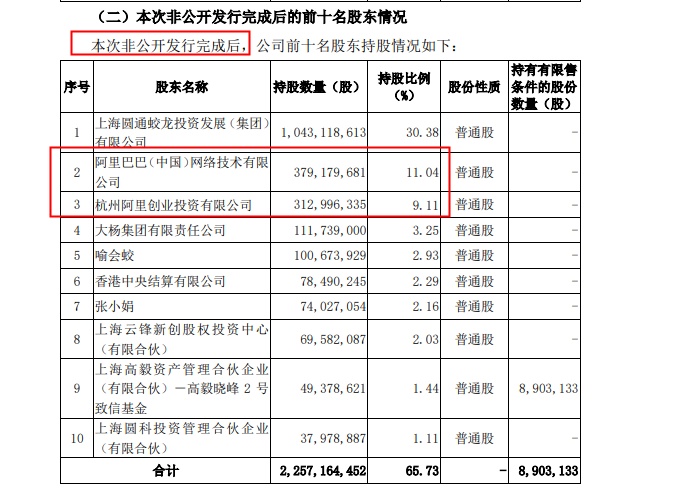

本次非公开发行完成前,上海圆通蛟龙投资发展(集团)有限公司持股33.01%,阿里巴巴(中国)网络技术有限公司持股12%,杭州阿里创业投资有限公司持股9.91%。本次非公开发行完成后,上海圆通蛟龙投资发展(集团)有限公司持股30.38,阿里巴巴(中国)网络技术有限公司持股11.04%,杭州阿里创业投资有限公司持股9.11%。

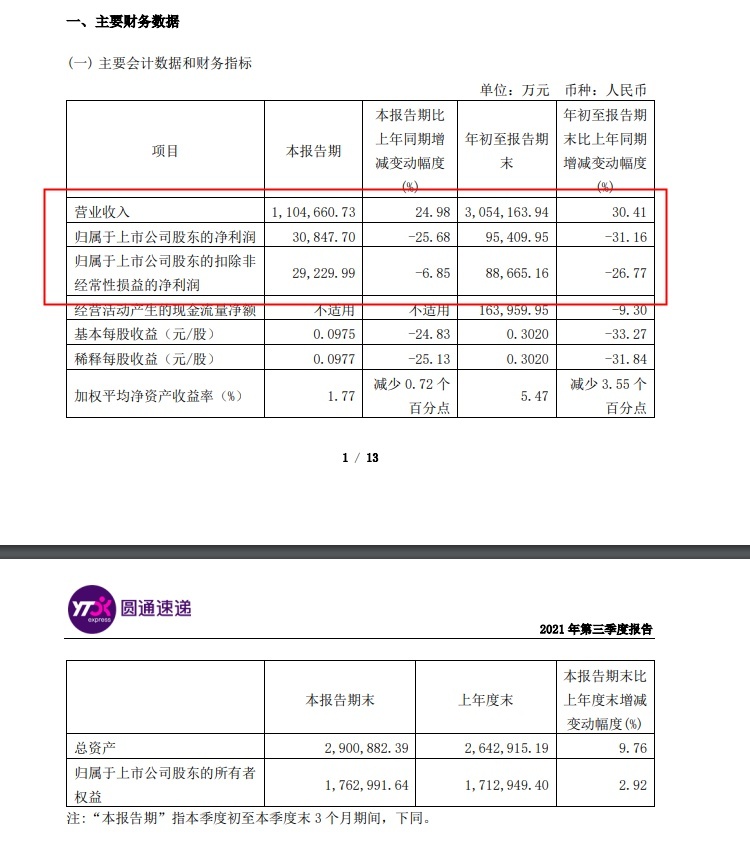

此前,圆通速递发布2021年第三季度报告,前三季度,圆通速递营业收入305.4亿元,同比增长30.4%;归属于上市公司股东的净利润9.54亿元,同比下滑31.2%。至于净利润下滑的原因,圆通速递提到,公司快递产品单票收入下降幅度高于单票成本的下降幅度,快递产品毛利率有所下降所致。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1

推荐阅读