薇娅倒下,千名主播补缴税款!直播行业不是“税收盲区”!

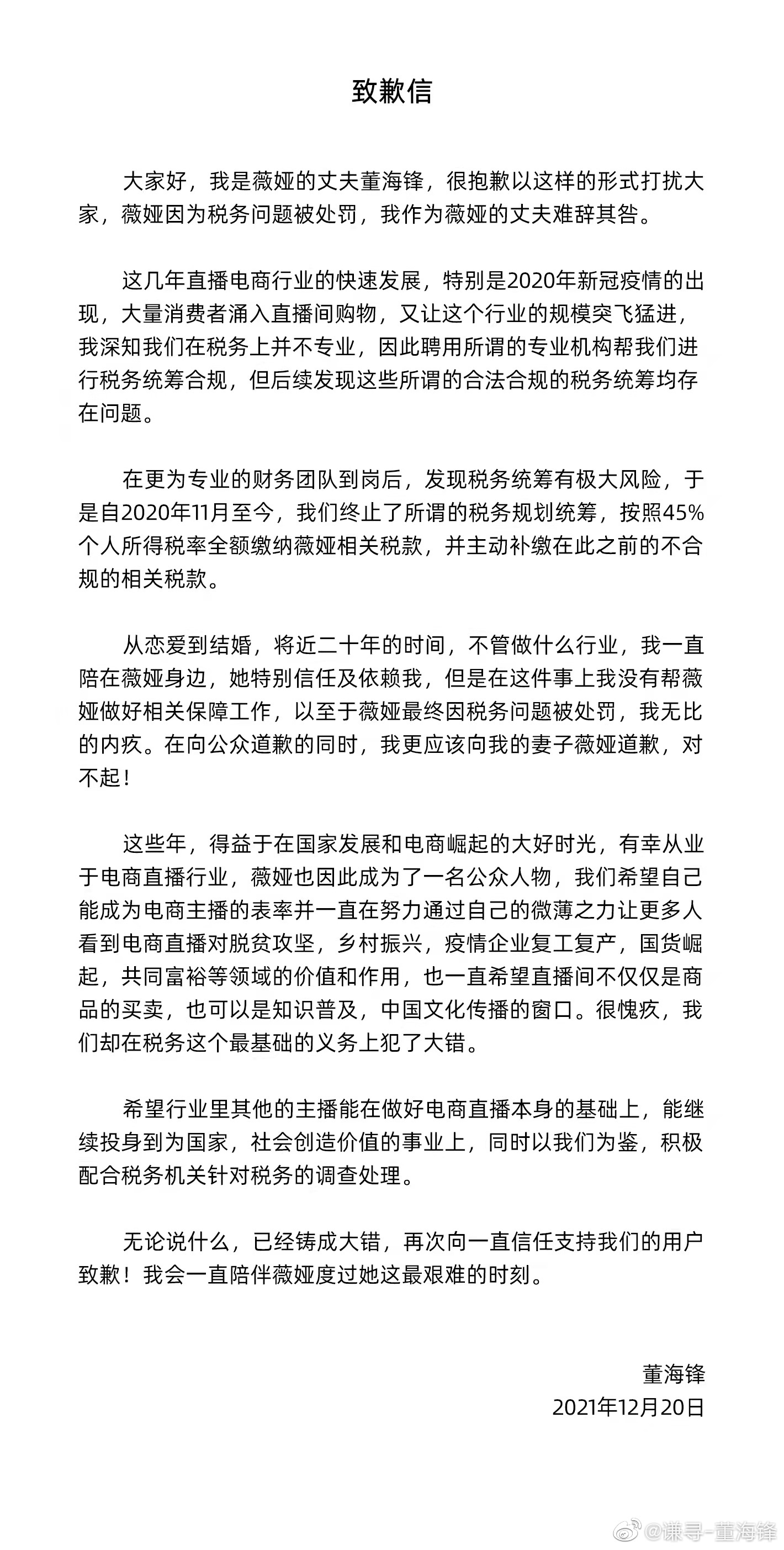

直播一姐薇娅被实名通报偷漏税罚款13.41亿,震惊全网。虽然薇娅及其丈夫董海锋很快就回应并道歉,但还是改变不了被全网封杀的命运。

同时,同为头部主播的李佳琦等上热搜,马上回应“合规合法经营,老老实实直播”;之后又有千名主播主动补缴税款,成为热门话题。

关于直播行业纳税问题的讨论,到现在也不绝于耳。从董海锋的道歉声明中可以看到,董海锋将薇娅的偷漏税问题归咎于他们此前“税筹团队”的“不专业”,那么在薇娅事件中,“税筹团队”到底出了什么问题?

薇娅的“税务筹划”出了什么问题?

很多企业都有“税务筹划”,制定税筹计划或者委托专业团队,目的是帮助企业合理减轻税负,增加实际的利润,名曰“合理避税”。但在实际的操作中,减税负很容易就变成了“偷漏税”。

而薇娅能够做到逃税6亿,光凭一己之力是不可能的,自然也少不了专业人士的出谋划策。

根据杭州税务部门的通告,薇娅在2019年到2020年期间,通过隐匿个人收入、虚构业务转换收入性质虚假申报等方式偷逃税款6.43亿元,其他少缴税款0.6亿元。从时间上来看,薇娅的“税筹团队”于2020年11月终止,说明此前就已经收到税务部门的稽查或者警告。

通告中说到的偷逃税手段,其实具体而言就是通过成立个人独资企业,将个人所得转化为企业所得,避开高税率。为什么要这样做,首先要分析个人所得税中工资薪金的扣税:

(截图来源:个人所得税)

不考虑其他扣除款项,薇娅的收入来源主要是坑位费和佣金,如果按照个人所得税中工资薪金的税率纳税,超过90万的部分必须按45%来交税;但如果成立工作室,将工资薪金转化工作室的营收,那么税务局会根据这个行业所在惯常适用的一个利润率,按照个体经营所得征税,适用5%~35%的累进税率。

可以明显看出,通过经营所得纳税,可以少缴税款;而成立多家工作室,分别纳税不合并缴纳,又可以进一步少缴。

薇娅偷逃税的方式,在娱乐圈和直播行业,都已经屡见不鲜了,从范冰冰到雪梨,都是通过注册大量个人独资企业。

明星主播各种个人工作室,也属于个人独资企业。个独注册成本低,申请注销容易,不需要融资,企业经营所得归个人所有,隐秘性强,也有利于节税。

此外,有些地区为了鼓励创业,还会对独资企业给予税收减免,比如有着“避税天堂”的霍尔果斯,企业在这个特区享有前五年所得税全免、免税期满再免征五年企业所得税地方分成部分,除了减免,企业根据当年缴纳税款,还能按照比例获得奖励。

据报道,薇娅和李佳琦的税收核定征收主要在上海市崇明岛,这个地区也是“税收洼地”。为了吸引创业者,崇明岛上的个人独资企业不需要缴纳企业所得税,只对业主个人取得的生产经营所得征收个人所得税。而且,在崇明岛园区注册个人独资企业,还可以申请核定征收,享受退税政策。

天眼查显示,目前薇娅名下的个人独资企业,在上海崇明区注册的就有7家,仍处于存续状态

(截图来源:天眼查)

“合理避税”真的存在吗?利用政策减免、大开独资企业等等,本身并不违法,但在用这些手段避税的过程中,难免会出现隐匿或者转移收入、虚假交易等不法行为,整个流程的性质就变了。

李佳琦、罗永浩可能偷漏税吗?

在薇娅被全网热议的时候,影响同样广泛的李佳琦也遭到了大众的质问,同样提到的还有其他的头部主播,辛巴、罗永浩等。

“李佳琦可能偷漏税吗?”薇娅上热搜后,关于李佳琦罗永浩“补缴”的流言在网上疯传,有人说李佳琦补缴了17亿,也有说20亿的,还有人说罗永浩补了10亿。

这些都没有实锤,不过连“一姐”都倒了,“一哥”到底有没有偷漏税,也引发了很多人的猜测。

李佳琦带货收入在全网仅次于薇娅,虽然目前还是美ONE的打工人,但他旗下也有6家个人独资企业,4家位于上海崇明,不得不令人产生联想;而薇娅事件通告之后,税务部门还透露,仍有部分主播偷漏税未被披露,各方面商讨了公布其余头部主播的恰当时机,具体处罚也不会在同一天公布。

针对质疑,李佳琦和美ONE都很快发出了“合法合规”的回应。

而罗永浩本人也否认了质疑。此前,罗永浩负债6亿,通过直播三年就还清了债务,在这一期间,作为失信被执行人,个人收入被监管,直接用于还款,所以偷漏税的可能性应该是最小的。

不过,在税务部门还没有公布这批“头部主播”之前,感觉一切都皆有可能……

直播行业何以成为偷漏税重灾区?

薇娅补缴13.41亿税款,这个巨大的数字,强烈地冲击了大众的价值观,而之后上千名主播主动补缴税款,也让不少网友感到愤恨:直播行业如此暴利,却存在“纳税盲区”;薇娅们赚了这么多,却连基本的公民义务都做不到。

为什么直播行业总是出现巨额偷漏税现象?

很多人首先都能想到的,无非是头部个体收入高,税率高,不愿“损失”这么一大笔钱,毕竟没有人会嫌钱多,“贪”这一人性,让很多人即使冒着违法的风险也要这么守住更多钱财。

在利益驱使下,企业和个人会选择“合理避税”,面对税收政策优惠,以及其他可操作的避税手段,谁都都想尽可能地降低税负,但“合理避税”实际上就是打擦边球,很多时候都和偷漏税难逃联系。网上有一句话叫做“没查到就是合理避税,查到了就是偷税漏税”,可见风险之大。

其次,直播行业作为新兴行业,带货主播的收入来源广,可能包括固定薪资、坑位费、佣金、打赏、报名费等,如何界定每项收入的类型和具体金额,如何征税,都给个税征管带来了新的问题和挑战。

目前国家税务部门已经加强了对明星、主播成立的个人工作室和企业的监管,要求依法建账建制,采用查账征收方式征税。

再有就是为了扶持新业态,不少地区都出台税收减免政策,直播作为新行业,能享受到全面优惠。而大量的主播也开始利用政策避税,比如滥用税收核定政策,不设置账簿,隐匿收入;还有通过大量个独转移收入,变更性质;一些鼓励新业态的地区不仅给予税收优惠,还“一刀切”地对个独企业适用核定征收。

这导致直播享受了全面的税收优惠,但却与优惠政策的初衷完全背离,同时也为税收监管人员带来更多麻烦。

其实,在很多暴利行业或者行业头部群体中,都存在巨额偷漏税的行为,除了直播,还有娱乐圈,房地产,甚至微商。

依法纳税是每个公民都应尽的义务,“不问名气大小,不管流量多少”,是否遵纪守法才是唯一标准。直播行业不是税收盲区,对任何涉税违法行为都应保持零容忍态度。这一年来,税务部门对这个行业的税务稽查越发严格,也说明了国家对这一市场的良性发展非常重视。

在规范直播行业税收秩序的过程中,税务部门一直秉持宽严相济的态度,不断提醒主播自纠自查,主动补缴;如果屡教不改或者整改没到位,将引起其他从业者效仿,对其他正常的纳税人造成不公,那即使是行业“一姐”,也只能实名通报,树立反面典型了。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn