Grab发布上市后首份财报:2021年Q4净亏损超10亿美元

林月

2022-03-04 10:19

3月4日消息,近日,东南亚网约车巨头Grab发布2021年第四季度及全年业绩,这是Grab去年12月在纳斯达克上市以来发布的首份财报。

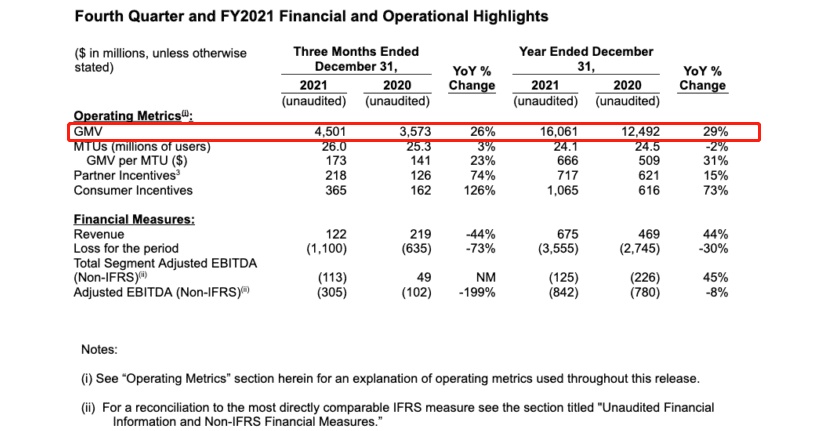

财报显示,该公司在截至2021年12月底的3个月内净亏损10.55亿美元,高于一年前的5.76亿美元。2021年的年度亏损则达到34亿美元,同样较2020年的26亿美元有所扩大。

Grab2021年GMV同比增长29%至161亿美元,第四季度GMV同比增长26%,达到45亿美元。分类别来看,网约车服务2021年GMV为28亿美元,同比下降14%,第四季度GMV下降11%至7.65亿美元;外卖配送服务2021年GMV为85亿美元,同比增长56%,第四季度GMV增长52%,为24亿美元。

Grab表示,其通过先发制人的投资来增加司机供给,以便支持出行需求的强劲复苏。随着Grab通过投资来增加市场份额和月交易用户数量,提供给消费者的出行和外卖补贴也在增长。消费者补贴第四季度总额翻了一番多,达到3.65亿美元。

Grab CEO陈炳耀(Anthony Tan)表示,2022年将成为“Grab的又一个分水岭之年”。Grab计划在新加坡启动数字银行业务,并将继续在外卖市场追求机会。

公开资料显示,Grab成立于2012 年,目前在东南亚地区8个国家(柬埔寨、印度尼西亚、马来西亚、缅甸、菲律宾、新加坡、泰国和越南)的465个城市运营着在线食品配送、移动出行和数字金融等领域的业务。

每天,数以百万计的人可以通过Grab的司机和商业伙伴来订购食品或杂货、发送包裹、叫车或出租车、支付在线购物或访问贷款、保险、财富管理和远程医疗等服务。

Grab的核心业务包括网约车、外卖配送以及数字金融服务。Grab与新加坡的Sea和印尼的GoTo共同成为该地区最著名的创业公司之一。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

林月

0

推荐阅读