东吴证券给予国联股份买入评级

3月16日消息,东吴证券3月15日发布研报称,给予国联股份买入评级。评级理由主要包括:看好工业品电商渗透率持续提升;产业互联网的发展有利于优化产业链的经营环境,是政策的支持方向。风险提示:工业品价格波动,新平台不及预期,用户流失,产业互联网发展战略推进不及预期,行业竞争加剧等。

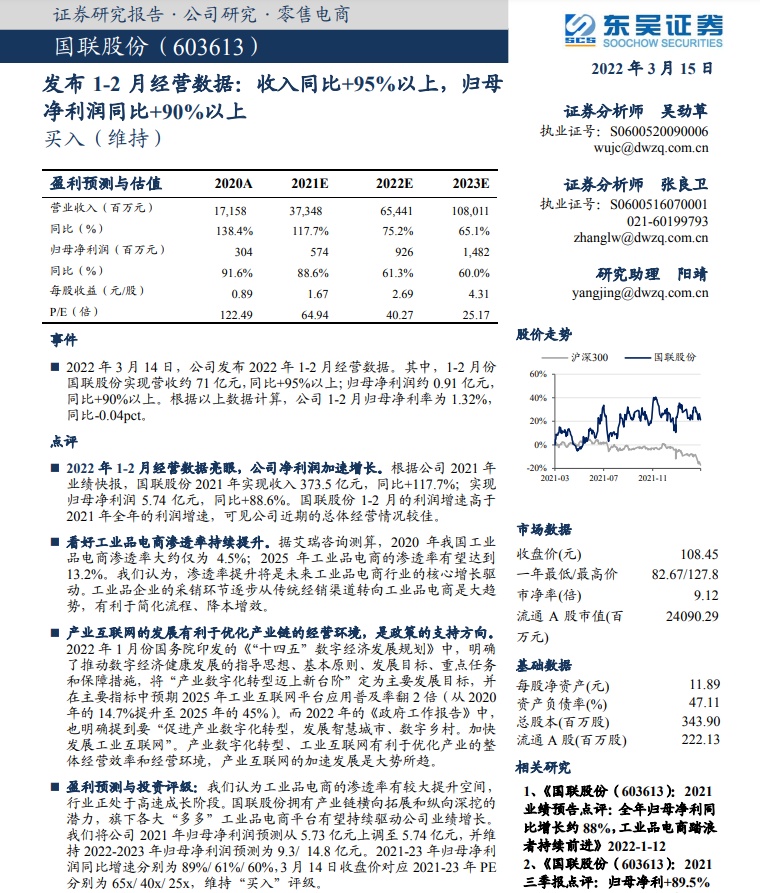

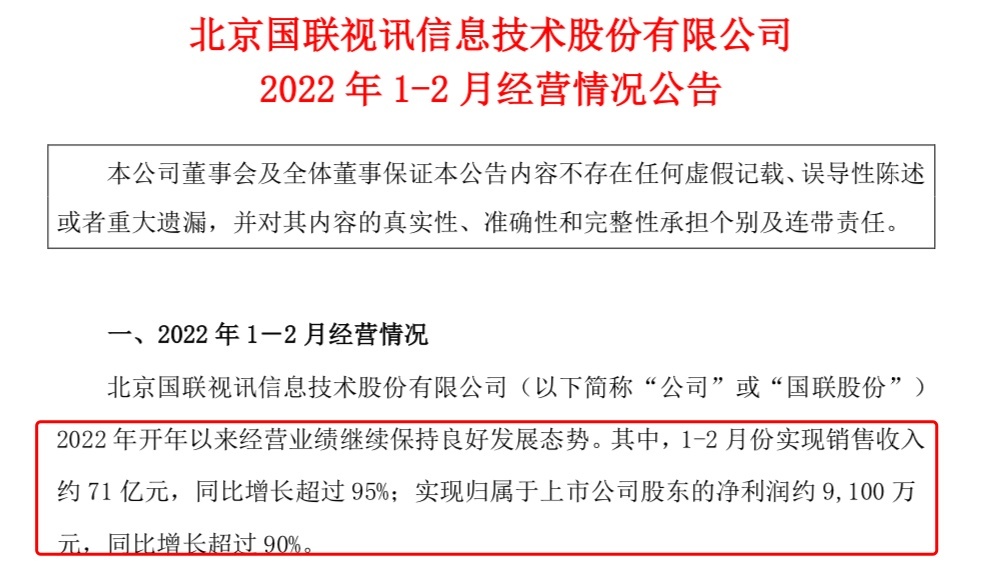

据了解,2022年3月14日,国联股份发布2022年1-2月经营数据。其中,1-2月份国联股份实现营收约71亿元,同比+95%以上;归母净利润约0.91亿元,同比+90%以上。根据以上数据计算,国联股份1-2月归母净利率为1.32%,同比-0.04pct。

研报指出,2022年1-2月国联股份经营数据亮眼,净利润加速增长。根据该公司2021年业绩快报,国联股份2021年实现收入373.5亿元,同比+117.7%;实现归母净利润5.74亿元,同比+88.6%。国联股份1-2月的利润增速高于2021年全年的利润增速,可见该公司近期的总体经营情况较佳。

同时,看好工业品电商渗透率持续提升。据艾瑞咨询测算,2020年我国工业品电商渗透率大约仅为4.5%; 2025年工业品电商的渗透率有望达到13.2%。东吴证券认为,渗透率提升将是未来工业品电商行业的核心增长驱动。工业品企业的采销环节逐步从传统经销渠道转向工业品电商是大趋势,有利于简化流程、降本增效。

此外,产业互联网的发展有利于优化产业链的经营环境,是政策的支持方向。2022年1月国务院印发的《“十四五”数字经济发展规划》中,将“产业数字化转型迈上新台阶”定为主要发展目标,并在主要指标中预期2025年工业互联网平台应用普及率翻2倍(从2020年的14.7%提升至2025年的45%)。而2022年的《政府工作报告》中,也明确提到要“促进产业数字化转型,发展智慧城市、数字乡村。加快发展工业互联网”。产业互联网的加速发展是大势所趋。

东吴证券认为工业品电商的渗透率有较大提升空间,行业正处于高速成长阶段。国联股份拥有产业链横向拓展和纵向深挖的潜力,旗下各大“多多”工业品电商平台有望持续驱动该公司业绩增长。

基于此,将国联股份2021年归母净利润预测从5.73亿元上调至5.74亿元,并维持2022-2023年归母净利润预测为9.3/14.8亿元。2021-2023年归母净利润同比增速分别为89%/ 61%/ 60%, 3月14日收盘价对应2021-2023年PE分别为65x/40x/25x,维持“买入”评级。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn