富瑞维持快手“买入”评级 目标价121港元

刘峰

2022-05-25 14:27

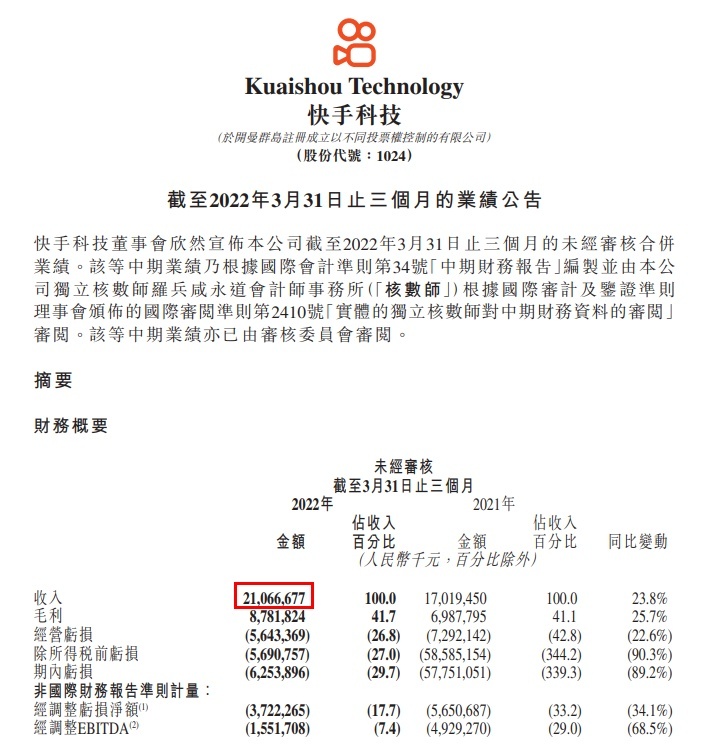

5月25日消息,富瑞发表研究报告指出,维持快手“买入”评级,目标价由136港元降至121港元。报告指出,快手首季收入按年增长23.8%至211亿元人民币,超过该行预期3%;非国际财务报告准则下经调整亏损净额为37亿元人民币,好过该行预期净亏损41亿元人民币。

该行认为,快手于内容策略方面的执行力强劲,公司首季应用平均日活跃用户及平均月活跃用户分别按年升约17%及15%,在日均使用时长按季保持稳定的情况下,相信第二季将维持相近的增长势头。

此外,由于疫情,该行料约一半商家第二季的物流及仓储受到影响,而购买频率和平均支出亦于4月以来受到影响。估计快手电商次季总成交额按年增长22%至1,770亿元人民币,转换率维持1%。直播业务方面料将按年增长10%,主要受付费用户数量驱动。在营运费用方面,预计公司销售和营销费用下降,估计次季非国际财务报告准则下的净毛利率在按季及按年的基础上有所改善。

据快手5月24日发布2022年第一季度业绩显示,公司一季度营收210.7亿元,同比增长23.8%,市场预期205.99亿元。线上营销服务、直播和其他服务(含电商)对营收的贡献占比分别为53.9%、37.2%和8.9%。其中,一季度线上营销服务收入114亿元,同比增长32.6%,平台广告主数量同比增长超60%。

2022年第一季度,快手App的平均日活跃用户同比增长17.0%至3.455亿,平均月活跃用户同比增长15.0%至5.979亿。快手平均日活跃用户占平均月活跃用户比例增长至57.8%,同比提升1个百分点。同时,快手的每位日活跃用户,日均使用时长达128.1分钟,同比增长29.0%,环比增长7.7%。

截至5月25日14:24,快手每股报价66.2港元,涨4.5%,总市值2826.79亿港元。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

刘峰

关注人物