富瑞维持京东“买入”评级 目标价448港元

7月13日消息,富瑞发表研究报告指出,维持京东集团“买入”评级,目标价448港元。报告指出,预期京东集团第二季总收入按年增长2.4%至2,600亿元人民币,在可靠的成本控制下,料其非通用会计准则下的纯利按年增长3.4%至47.9亿元人民币,非通用会计准则下的净毛利率预测为1.84%(之前为1.82%)。考虑到疫情影响,京东零售收入按年增长2%至2,370亿元人民币,京东零售经营利润料按年基本持平。

该行认为,京东继续赢得消费者关注,并加强与供应商的联繫,为其长期发展奠定稳固基础。估计其市场份额增长稳定,全渠道战略处于增长的早期阶段;以投资回报率为重点的支出方法,对公司的盈利能力和现金流是重点关注领域。

此外,麦格理亦发布研报指,物流行业整体4-6月的持续复苏,使该行看好京东集团收入/盈利前景,以及并预计集团线下和线上市场份额增长。在成本优化举措和新业务亏损收窄的情况下,料第二季度收益符市场预期。该行更新集团第二季度业绩预测,预计期内总收入同比增长3%,处于指引高端;预计商品总量同比增长2%,而行业预测为同比下降2-5%;预计调整后营业利润率为1.1%,而去年同期为1%。

考虑到疫情不确定性对内地消费复苏的影响,该行将集团2022/2023年调整后净利润下调2%/1%。美股/H股目标价从95美元/370港元下调至94美元/365港元,均维持“跑赢大市”评级。

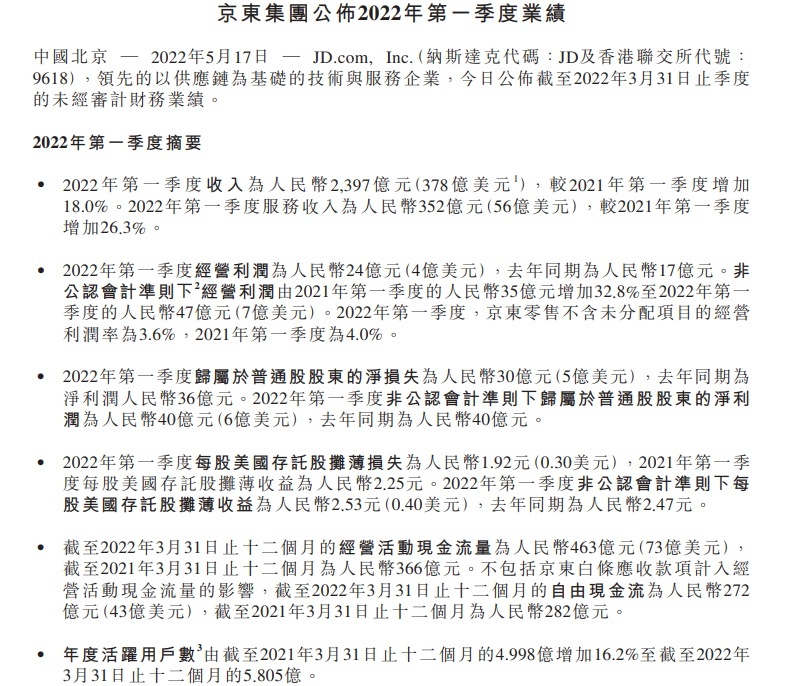

今年5月,京东集团发布了2022年第一季度业绩报告。财报显示,2022年一季度京东总营收为2397亿元,同比增长18%。经营利润为24亿元,而去年同期为17亿元。归属于普通股股东的净亏损为30亿元,而去年同期的净利润为36亿元人民币。非美国通用会计准则下归属于普通股股东的净利润为40亿元,而去年同期为40亿元人民币。

截至2022年3月31日,京东集团过去12个月的活跃购买用户数达到5.805亿。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn