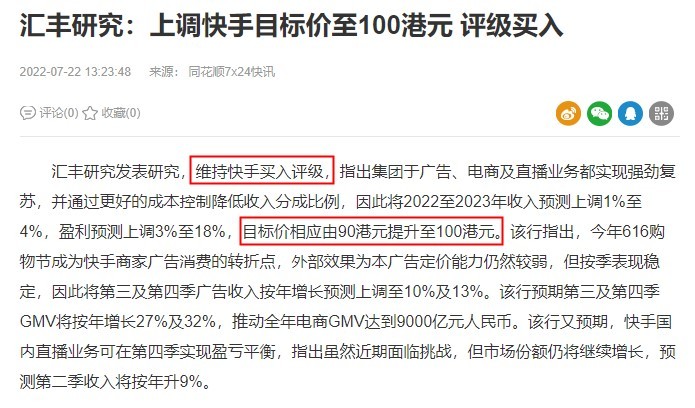

汇丰研究:将快手目标价上调为100港元 评级买入

7月22日消息,今日,汇丰研究发表报告指出,快手集团于广告、电商及直播业务都实现强劲复苏,并通过更好的成本控制降低收入分成比例,因此将2022至2023年收入预测上调1%至4%,盈利预测上调3%至18%,目标价相应由90港元提升至100港元,并维持快手买入评级。

该行指出,今年616购物节成为快手商家广告消费的转折点,外部效果为本广告定价能力仍然较弱,但按季表现稳定,因此将第三及第四季广告收入按年增长预测上调至10%及13%。

该行预期第三及第四季GMV将按年增长27%及32%,推动全年电商GMV达到9000亿元人民币。

另外,快手国内直播业务可在第四季实现盈亏平衡,指出虽然近期面临挑战,但市场份额仍将继续增长,预测第二季收入将按年升9%。

另据快手2022年第一季度财报,快手收入由2021年同期的人民币170亿元增加23.8%至2022年第一季度的人民币211亿元,增长主要来自于线上营销服务、电商业务及直播。经营亏损56亿元,经营利润率为负26.8%,2021年同期则录得经营亏损73亿元,经营利润率为负42.8%。

2021年第一季度,经调整亏损净额由2021年第一季度的57亿元减至37亿元。毛利由2021年同期的70亿元增加25.7%至2022年第一季度的88亿元。毛利率由2021年同期的41.1%略增至2022年第一季度的41.7%。

值得一提的是,今日,瑞信发布研究报告指出,预期快手次季收入按年增长8%至207亿元,经调整净亏损收窄至23亿元,或净利率跌11.2%,较市场预期高4%。维持对快手“跑赢大市”评级及目标价120港元/股。

瑞信认为快手营运改善致执行力良好,加上待变现资产,应可令公司在宏观环境不确定性下表现胜同业。基于公司更好的成本控制,该行对快手2022财年亏损预测下调9%,而2023及2024财年预测则保持不变。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn