大摩维持微盟集团“与大市同步”评级 目标价4.8港元

刘峰

2022-08-08 14:54

8月8日消息,大摩发布研报指,微盟集团目标价由5.5港元下调至4.8港元,维持“与大市同步”评级,建议在可持续复苏之前对该股保持观望态度。

该行预计,微盟集团今年上半年可比较收入8.84亿元人民币,按年跌8%;期内经调整净亏损5.84亿元人民币,由于“清零”政策及宏观复苏欠佳,虽然6月起订阅解决方案表现良好反弹,但持续性成疑。

研报还指出,公司于今年次季进行一轮裁员,但相关的成本节省表现未能上半年反映。相反,其需要计入相当高的一次性成本。因此,大摩预计公司可能会在下半年采取进一步的成本控制举措。加上潜在的收入恢复,该行料其亏损幅度将从今年下半年逐渐缩小,并在2023年下半年实现盈亏平衡。

不久前,微盟集团发布公告宣布,公司将于2022年8月15日(星期一)举行董事会会议,藉以(其中包括)考虑及批准公司及其附属公司截至2022年6月30日止6个月的中期业绩及其发布,并考虑派发中期股息(如有)。

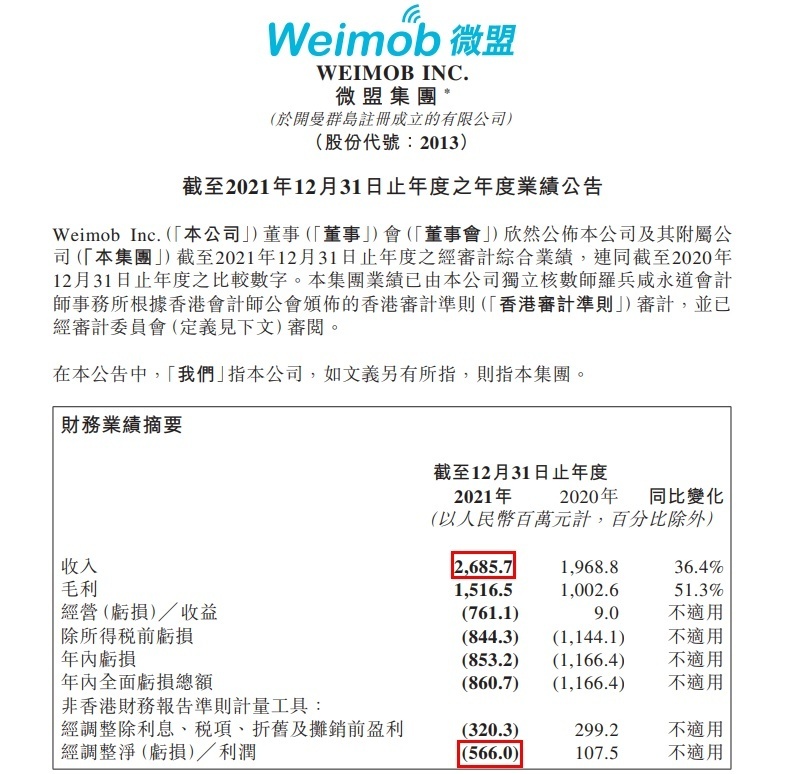

据微盟集团2021年业绩计报告显示,2021年,微盟集团经调整总收入26.86亿元人民币,同比增长36.4%;经调整毛利15.17亿元人民币,同比增长51.3%。

2021年,微盟集团数字商业收入19.67亿元,较2020年的12.46亿元增长70.9%。订阅解决方案(SaaS板块)收入达11.88亿元,同比增长90.9%,付费商户数102813名,同比增长5.0%;每用户平均收入增长57.7%至11553元。商家解决方案收入7.79亿元,同比增长47.5%;实现精准投放毛收入109.5亿元,同比增长12.1%;付费商户数增长26.7%至57909名,每用户平均收益13454元。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

刘峰

关注人物