财通证券给予焦点科技“增持”评级

8月25日消息,财通证券近日发布《焦点科技中报点评——B2B业务量价同增,结构优化提升盈利能力》(以下简称报告)。

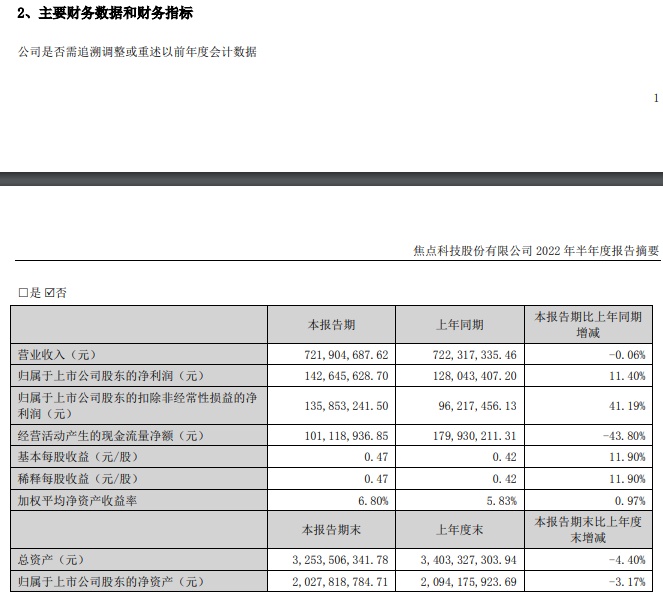

公司近日发布2022半年报,22H1实现收入7.27亿元,同比-0.98%;归母净利1.43亿元,同比+11.4%,扣非归母净利1.36亿元,同比+41.2%;单Q2收入3.80亿元,同比-6.04%;归母净利1.02亿元,同比-5.95%。

报告显示,分产品来看,B2B中国制造网(MIC)实现营收5.83亿元(+10.5%),占比80.7%(+7.7pct)。上半年公司持续加强链路生态、解决跨境供应链痛点,随着“M优达”跨境直邮和空运等产品业务开展,公司买家数量及客单价显著提升。截至22H1期末,中国制造网英文站会员22,923位,同比+6.7%,单Q2净增加356位;会员ARPU值约为2.54(+8.8%),有显著提升。

跨境交易平台营收0.65亿元(-10%),占比8.9%(-1.0%),预计主要系海外通胀高企商品消费承压,零售商流量投入预算缩小,叠加2021年高基数所致;需求端承压背景下,公司业务未雨绸缪,持续强化平台上下游、布局稀缺海外本土供应链资源,截至22H1已积累70万+活跃小B零售商资源。

营收结构优化带动毛利率提升至79.9%(+2.6pct),其中MIC毛利率达84%(+2.4pct)。费用端,22H1公司销售费用率38.4%(-6.3pct)下降明显,主要系主动淘汰部分保险业务带来的服务费减少;管理费用率基本持稳,9.5%(+1.5pct);研发费用率小幅提升至14.2%(+1.3pct)。

财通证券表示,作为跨境电商基础设施领先企业,公司有望持续受益跨境服务渗透率提升,周期下行期间公司持续夯实平台&供应链能力,静待需求拐点。预计公司2022-2024年营收16.81/20.06/23.16亿元,同增14.0%/19.3%/15.4%; 归母净利润2.72/3.06/3.44亿元,同增11.0%/12.4%/12.6%;对应PE为16X/14X/13X,给予“增持”评级。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn