数聚智连创业板IPO首发获通过

9月4日消息,近日,深交所创业板上市委发布公告,北京数聚智连科技股份有限公司首发符合发行条件、上市和信息披露要求,已获通过。

之前,2021年9月30日,因IPO申请文件中记载的财务资料已过有效期,根据深交所创业板股票发行审核规则规定,数聚智连上市审核被中止。此次IPO,数聚智连计划拟募资8亿元,主要用于品牌加速项目、综合运营服务中心建设项目、企业信息化管理系统建设项目和补充流动资金。

招股书显示,数聚智连成立于2008年,前身为“北京蓝色光标电子商务股份有限公司”。作为一家综合性全链路电子商务运营服务商,经营期间,数聚智连主要为国内外知名品牌提供包括品牌电商运营、渠道分销、品效营销等电商运营及营销服务。其中,品牌电商运营服务包括线上零售业务和品牌代运营服务模式。

目前,数聚智连主要提供天猫和京东等平台的代运营、渠道分销、品效营销等服务,同时是天猫“五星级运营商”和京东美妆“五星级优质商家”。数聚智连官网显示,仅在美妆领域,其作为京东服务商服务的品牌就有欧舒丹、汤姆福特美妆、迪奥、蒂佳婷以及高露洁等。

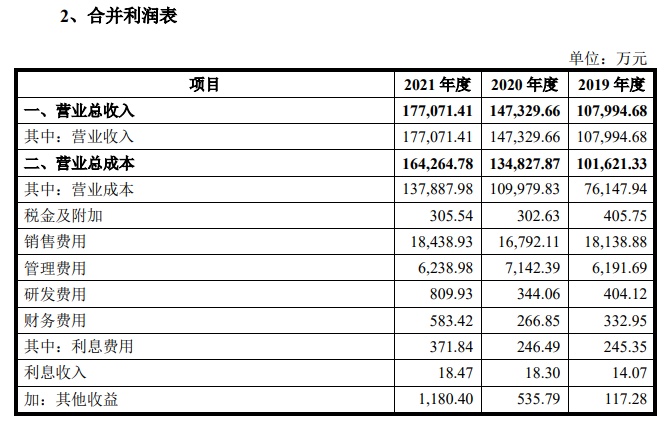

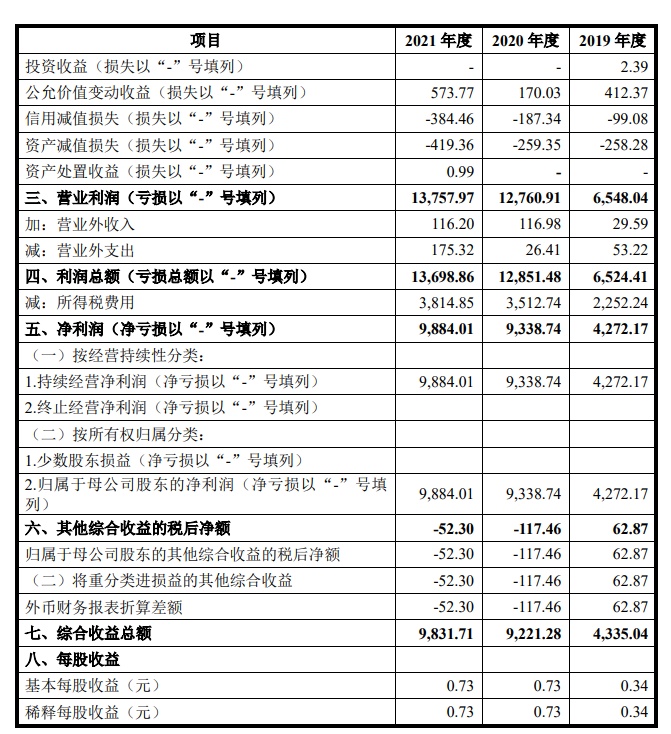

招股书显示,2019年至2021年(以下简称“报告期内”),数聚智连实现营收分别为10.80亿、14.73亿和17.70亿;实现净利润分别为4272.17万、9338.74万和9884.01万;实现扣非净利润分别为4450.79万元、8740.95万元、8598.37万元;毛利率分别为29.49%、25.35%和22.13%,呈逐年下滑趋势。

报告期内,数聚智连最大收入来自品牌电商运营服务,报告各期占总营收比重分别为71.08%、71.38%及57.49%,实现收入分别为7.68亿、10.52亿和10.18亿;线上零售业务的收入占品牌电商运营服务的比重分别为63.13%、63.84%和49.86%,实现收入分别为6.82亿、9.41亿和8.83亿;渠道分销业务的收入占比分别为9.97%、13.41%和23.46%,实现收入分别为1.08亿、1.98亿和4.15亿。

对此,数聚智连在招股书中表示,“公司毛利率与同行业可比公司存在差异的主要原因是业务模式构成比例不同和主要产品/品牌不同。公司主要专注于母婴营养、消费电子、美妆快消等领域,报告期内线上零售业务收入占比均在49%以上,其中消费电子、母婴营养占比较高。根据业务类型,公司品牌代运营服务毛利率高于线上零售业务,线上零售业务毛利率高于渠道分销业务。”

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn