大摩给予小米集团“增持”评级 目标价15港元

1月29日消息,大摩日前发表报告指出,小米集团-W近日股价呈现升势,相信是由于市场对其小米13系列手机的正面评价;由于该系列评价理想,料在市场上的小屏机型中,该手机型号的销量很有可能在春节假期期间保持强劲;该行认为集团的“汽车设计文件泄密”风波影响不大,其电动汽车发展似乎正走上正轨。

该行表示,考虑到强劲的国内游客流量和乐观的电影人民币票房,认为中国经济复苏的信心正在增强。

大摩重申,Android智能手机可能会在今年受惠于复苏,而小米可能是主要受益者。该行予小米目标价15港元,评级为“增持”。

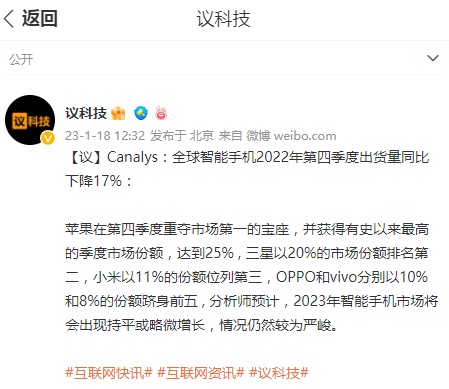

国际数据公司(IDC)最新报告显示,2022年第四季度,全球智能手机出货量同比下降18.3%至3.003亿部,创有记录以来最大的单季度跌幅。IDC表示,2022年全年出货量同比下降11.3%至12.1亿台,创2013年以来的最低年度出货量,这主要是因为消费者需求大幅下降、通货膨胀和经济不确定性。

具体来看,2022年第四季度,苹果、三星、小米、OPPO、vivo市场份额位列前五位,出货量分别为7230万台(24.1%)、5820万台(19.4%)、3320万台(11.0%)、2530万台(8.4%)、2290万台(7.6%)。

2022年,三星、苹果、小米、OPPO、vivo市场份额位列前五位,出货量分别为2.609亿台(21.6%)、2.264亿台(18.8%)、1.531亿台(12.7%)、1.033亿台(8.6%)、9900万台(8.2%)。

值得一提的是,市场调研机构Canalys近期发布2022全年及Q4全球智能手机市场最新数据。2022年市场份额前五名的厂商中,中国厂商继续占据三个席位。小米以13%的市场份额在中国厂商中排名第一,全球排名也继续稳定在第三。

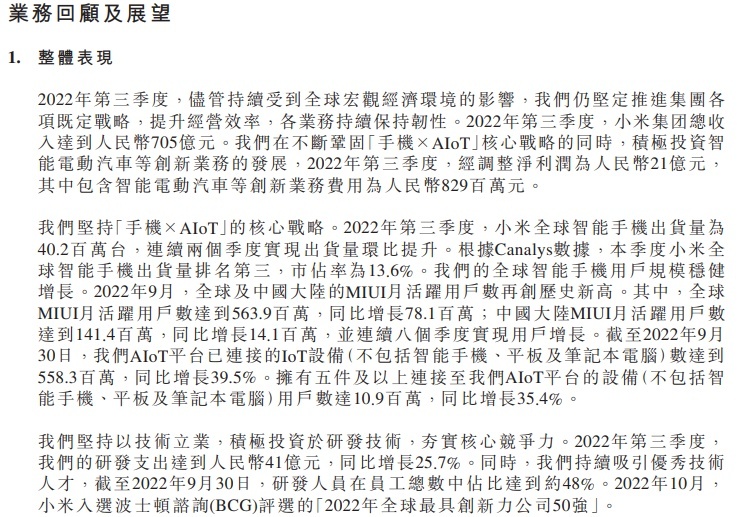

小米2022年第三季度财报显示,小米集团总收入达到人民币705亿元,环比增长0.4%。按业务划分,智能手机业务收入为425亿元,环比增长0.6%;IoT与生活消费产品收入为191亿元,环比下滑3.8%;互联网服务收入为71亿元,环比提升1.4%;广告业务收入为47亿元,环比提升2.9%。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn