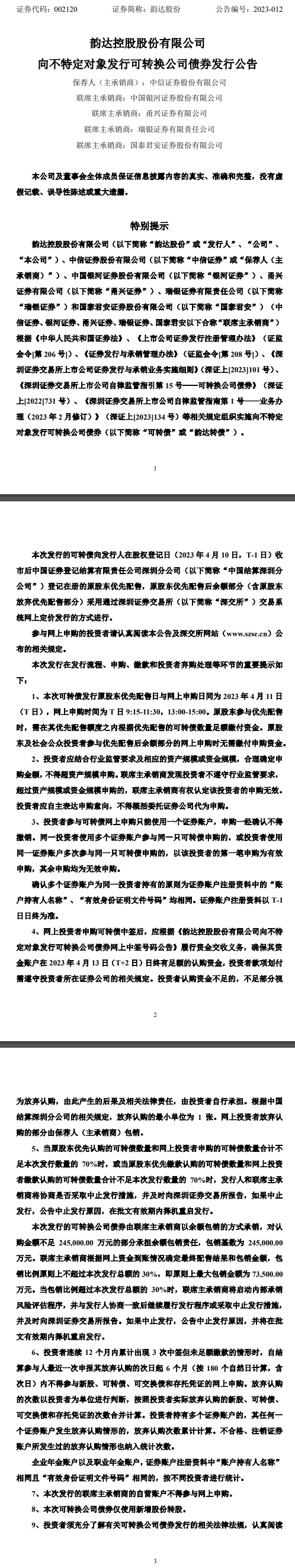

韵达将发行可转债募资24.5亿 申购日为4月11日

4月7日消息,韵达控股股份有限公司(以下简称韵达股份或公司)今日发布向不特定对象发行可转换公司债券发行公告(以下简称公告)。

公告称,韵达控股向不特定对象发行可转换公司债券已获得中国证券监督管理委员会证监许可〔2022〕2408号文核准。本次发行的可转换公司债券简称为“韵达转债”,债券代码为“127085”。本次发行245,000.00万元可转债,每张面值为人民币100元,共计24,500,000张。

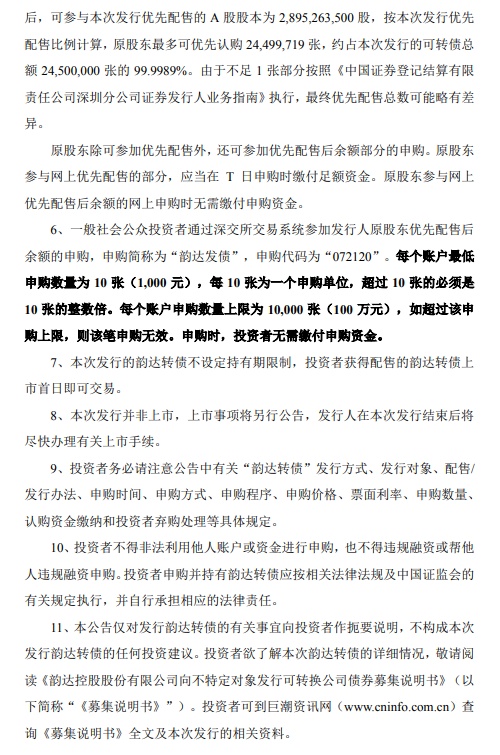

公告显示,本次向不特定对象发行的可转债向发行人在股权登记日(2023年4月10日,T-1日)收市后中国证券登记结算有限责任公司深圳分公司登记在册的原股东优先配售,原股东优先配售后余额部分(含原股东放弃优先配售部分)通过深圳证券交易所交易系统网上向社会公众投资者发行。

除上市公司回购公司股份产生的库存股外,原股东可优先配售的韵达转债数量为其在股权登记日(2023年4月10日,T-1日)收市后登记在册的持有韵达股份的股份数量按每股配售0.8462元可转债的比例计算可配售可转债金额,再按100元/张的比例转换为张数,每1张为一个申购单位,即每股配售0.008462张可转债。原股东的优先配售通过深交所交易系统进行,配售代码为“082120”,配售简称为“韵达配债”。原股东可根据自身情况自行决定实际认购的可转债数量。

原股东网上优先配售可转债认购数量不足1张部分按照《中国证券登记结算有限责任公司深圳分公司证券发行人业务指南》(以下简称中国结算深圳分公司证券发行人业务指南)执行,即所产生的不足1张的优先认购数量,按数量大小排序,数量小的进位给数量大的参与优先认购的原股东,以达到最小记账单位1张,循环进行直至全部配完。

发行人现有总股本2,902,263,500股,剔除公司回购专户库存股700万股后,可参与本次发行优先配售的A股股本为2,895,263,500股,按本次发行优先配售比例计算,原股东最多可优先认购24,499,719张,约占本次发行的可转债总额24,500,000张的99.9989%。由于不足1张部分按照《中国证券登记结算有限责任公司深圳分公司证券发行人业务指南》执行,最终优先配售总数可能略有差异。

原股东除可参加优先配售外,还可参加优先配售后余额部分的申购。原股东参与网上优先配售的部分,应当在T日申购时缴付足额资金。原股东参与网上优先配售后余额的网上申购时无需缴付申购资金。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn