极兔“流血”冲刺IPO 加速扩张规模

流传许久的极兔上市传闻,终于得到了证实。

近日,极兔正式向港交所提交上市申请,上市联席保荐人为摩根士丹利、美银及中金公司,预期市值超800亿港元。

(截自极兔公告)

据极兔表示,募集到的资金将用于拓宽物流网络,升级基础设施,强化在东南亚和其他现有市场的分拣及仓储能力和容量;开拓新市场,及拓展服务范围;研发及技术创新等。

从极兔递交的招股书中可以看到,其投资方阵容十分强大。本次IPO前,腾讯、博裕资本、ATM、D1、高瓴投资、GLP、红杉、顺丰控股、淡马锡、SAI Growth、招银国际分别持有极兔6.32%、6.1%、5.49%、3.1%、2%、1.99%、1.62%、1.54%、0.77%、0.54%、0.39%的股份。

前不久有消息称顺丰或将以1% - 2%的比例入股投资极兔,强化在国际市场的合作。从极兔招股书披露的信息来看,此次投资计划已然坐实。

此外,在招股书中,极兔过去三年的业绩首次披露,也让外界看到了其可怕的成长速度。

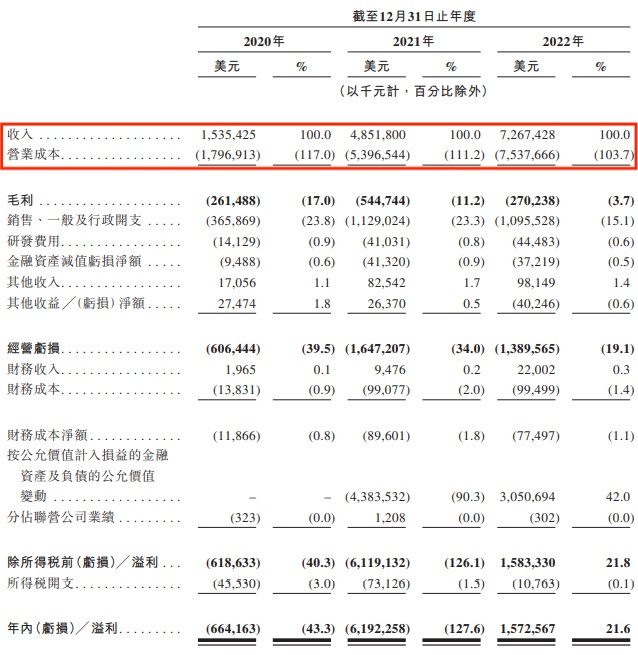

2020年至2022年,极兔分别取得15.35亿美元、48.52亿美元、72.67亿美元的营收。依照目前的汇率计算,极兔2022年营收已经达到了518亿元人民币。

(截自极兔招股书)

作为对比,目前国内快递企业中,顺丰、圆通、韵达、中通、申通2022年的营收分别为2674.9亿元、535.4亿元、474.3亿元、353.8亿元、336.7亿元。

换而言之,成立仅8年的极兔,营收规模已经跟成立23年的圆通站在了同一梯队,且即将全面超越“三通一达”。

而极兔营收高速增长的主要原因,是其在国内市场的迅猛发展。过去三年里,从东南亚起势的极兔,受当地贡献的营收比例从68.1%下降到32.7%,而中国市场对极兔总营收的贡献则从2020年的31.2%攀升至2022年的56.4%,成为极兔第一大营收来源。

不过值得注意的是,虽然极兔的营收持续“狂奔”,但这并未改变其亏损的事实。

招股书显示,2020年至2022年,极兔的毛损分别达到2.61亿美元、5.45亿美元、2.7亿美元。三年时间里,极兔的经营亏损总额更是达到36亿美元。

在这背后是极兔居高不下的营业成本,三年里分别达到17.97亿美元、53.97亿美元、75.38亿美元,均超过同期的营收。

而分市场来看,极兔在东南亚市场的毛利率已稳定在正值,亏损主要源于国内市场三年里-120.4%、-55.9%、-16.2%的毛利率。

与此同时,截至2023年4月30日,极兔的现金只剩12.36亿美元。如果延续此前的亏损速度,账上的现金很难支撑下去。不容乐观的现金流情况,意味着这次上市融资对极兔而言至关重要。

对于在国内市场的亏损状况,极兔在招股书中解释称,主要是由于其不断投资技术基建、规模和扩张导致。

而对于极兔的大肆扩张,外界感知最深的可能就是其“价格战”和“收购战”。

2019年,极兔通过收购龙邦快递获得了国内快递牌照。2020年3月,极兔正式进入中国市场开展业务,这一时间点也与招股书覆盖的业绩范围基本吻合。

而后的一年里,极兔凭借极致的低价迅速抢占市场。义乌“8毛发全国”的价格战案例,至今仍对快递业造成了一定的“心理阴影”。

虽然极兔因此遭到行业抵制,价格战也迅速被有关部门叫停,但也极兔也借此在国内市场站稳了脚跟。

极兔招股书显示,2021和2022年剔除货币换算的影响,极兔国内市场单件包裹收入分别为0.25美元和0.35美元,虽有上涨,依旧低于国内主要快递企业的价格水平。

到了2021年12月8日,极兔斥资68亿,完成了对百世国内快递业务的收购。据极兔表示:“收购百世快递中国使我们在中国的现有物流网络得到进一步扩展,我们相信收购百世快递中国证明我们具有在短时间内完成大型收购交易的能力。”

今年5月12日,极兔斥资11.83亿收购顺丰旗下主营电商件的“丰网”,再一次验证了其短时间完成大型收购的能力。

极兔认为,丰网能够对其业务形成补充,且收购丰网将提升其综合服务能力,进一步增强在电商快递行业的竞争优势,推动整个行业的高质量发展。

通过收购整合各方资产,并持续推进基础设施建设后,极兔在全球范围内已称得上是一个庞然大物。

极兔招股书显示,截至2022年12月31日,其拥有104个区域代理及约9600个网络合作伙伴;营运280个转运中心;超过8100辆长途运输车辆,其中包括超过4020辆自有长途运输车辆;拥有约3800条长途运输路线,以及超过21000个揽件及派件网点。

通过与国际及当地合作伙伴的合作,极兔还在亚洲、北美洲、南美洲、欧洲、非洲及大洋洲提供跨境服务。

在成功收购丰网后,极兔在国内的市场规模还有望得到进一步扩张。

值得一提的是,除了依靠“价格战”“收购战”挤进物流红海市场,极兔也在积极开拓新业务、建立末端用户资产。

比如极兔的驿站业务“极兔邻里”正在快速扩张。目前已覆盖全国超340个城市,触达超过1万个社区和乡镇,提供寄取件和快递柜服务。

(截自极兔邻里官网)

从今年2月开始,极兔开始向全国范围大规模扩张驿站业务。据了解,极兔邻里的前身可能就是百世以前的“邻里驿站”。

百世2015年就开始了驿站布局,2021年将国内快递业务转让给极兔时,就包含了3.7万个邻里驿站。

极兔如今突然加快驿站布局,一方面是为了缓解派件压力、提高履约效率,另一方面也是想要为末端网点提高收入。

不过姗姗来迟的极兔,想要在驿站市场分一杯羹,依然面临不小的挑战。

截至2022年底,全国范围内菜鸟驿站超过17万个;顺丰的城市驿站、乡村共配店一共超过17.9万个;中通的“兔喜超市”和圆通的“妈妈驿站”均超过8万个;韵达的“韵达快递超市”也有近8万个……

想从接近60万个驿站中抢夺余量市场,极兔狂奔的步伐多少会遭遇一些阻碍。不过距离上市仅有一步之遥的极兔,也确实需要通过持续的规模扩张赢得资本市场的信心。

随着极兔正式开启上市之路,并披露了与顺丰的合作情况,快递行业现阶段的格局也初具雏形。

依照资本布局来看,快递行业目前呈现出“三分天下”的局面:

一是紧密联系的菜鸟和“三通一达”。前不久,菜鸟接手阿里子公司转让的25%申通股份。菜鸟供应链与其一致行动人阿里网络、杭州阿里创业投资有限公司合计持股圆通速递20.65%。

阿里目前还持股中通快递、圆通速递、韵达股份以及百世集团等头部快递公司。如果后续阿里持有的中通、圆通、韵达等股份,也通过转让的形式给予菜鸟,无疑将帮助后者实现快递资产的进一步整合;

二是独自为战的京东物流。在收购了跨越速运和德邦以后,京东物流已完成了“全距离”“全类型”的物流快递布局;

三是初步结盟的极兔和顺丰。极兔拿下百世和丰网后,在国内低价电商件领域有了足够的话语权。在国际市场,得到顺丰投资的极兔,还有望和顺丰达成深度合作,以争夺国际快递市场份额。

依靠投资和收购等形式,快递行业短期内呈现出较为稳定的三方竞争格局。但我们也看到,它们之间并非单纯的零和博弈关系,而是在业务上有着许多交叉。

比如抖音快手等新型电商平台,一直在积极谋求和第三方快递的合作。目前三通一达、极兔、顺丰,甚至京东物流都已入驻抖音。

而曾经显得有些“排外”的京东,今年全面开放了第三方快递平台的入驻,极兔也是重要的快递服务商之一。

曾被视为和淘系深度绑定的菜鸟、和京东深度绑定的京东物流,如今都在积极对外合作,外部客户收入占比都达到了七成左右……

理所当然地,一度被称为拼多多“御用快递”的极兔,也开始寻求外部合作,以实现进一步的增长。

极兔招股书中显示:“于2020年、2021年及2022年,来自我们最大客户(一个主要电商平台)的收入分别为5.43亿美元、17.15亿美元及12.31亿美元,分别占我们收入的35.4%、35.4%及16.9%。”

这里所说的电商平台,大概率指的就是拼多多。极兔表示:“来自该客户的收入占我们总收入的百分比,随着我们业务扩大及客户群多元化而下降,且预期日后将继续下降。”

可以预见的是,未来所谓的“专属快递”终将不复存在。快递企业们的竞争也注定“拳拳到肉”、更加激烈。一边寻求“盟友”合作,一边坚持打磨好自身能力,或许才是在新一轮竞争中制胜的关键。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn