极兔速递增聘建银、招银为香港上市整体协调人

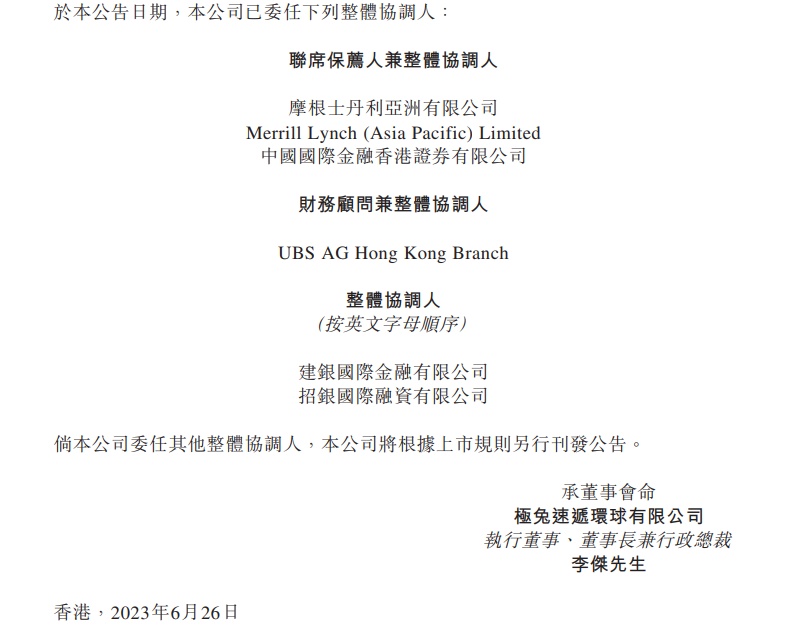

6月26日消息,港交所网站文件显示,极兔速递环球有限公司(J&T Global Express Limited,以下简称为“极兔速递”)于二零二三年六月二十六日进一步委任UBS AG Hong Kong Branch为其财务顾问及整体协调人,及建银国际金融有限公司及招银国际融资有限公司(按英文字母顺序)为其整体协调人。

目前,该公司已委任下列整体协调人:联席保荐人兼整体协调人摩根士丹利亚洲有限公司,Merrill Lynch (Asia Pacific)Limited,中国国际金融香港证券有限公司;财务顾问兼整体协调人UBS AG Hong Kong Branch;整体协调人建银国际金融有限公司,招银国际融资有限公司。

据了解,极兔自2020年进入中国市场,聚焦电商快递赛道,并于2021年底成功完成对百世集团中国快递业务的收购。极兔速递于6月16日提交招股书,申请在港交所上市。极兔速递表示募集资金将用于拓宽物流网络,升级基础设施、强化分拣及仓储能力及容量、开拓新市场及扩大服务范围、研发及技术创新等。

招股书显示,截至2022年,极兔拥有104个区域代理及约9600个网络合作伙伴,营运280个转运中心,超过8100辆干线运输车辆,其中包括4020多辆自有干线运输车辆及约3800条干线路线,以及超过2.1万个揽件及派件网点。

极兔速递官网截图

成立至今,极兔速递已完成多轮融资,其中不乏有腾讯、博裕、ATM、D1、高瓴、红杉、Dahlia、SAI Growth及招银国际等等知名投资机构。值得注意的是,顺丰也出现在极兔最新的股东名单中,持股约1.54%

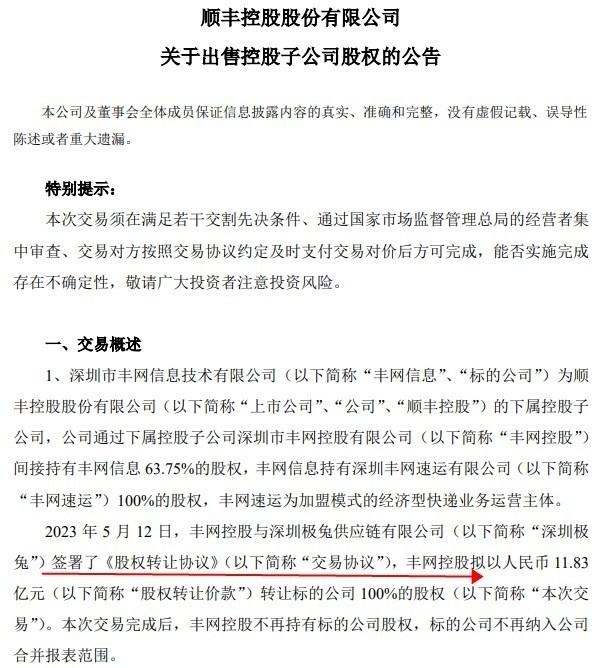

而在这不久前,顺丰5月12日发布公告称,极兔已与顺丰下属控股子公司丰网控股签署《股权转让协议》。极兔速递下属子公司深圳极兔供应链有限公司拟以人民币11.83亿元的价格收购丰网控股全资子公司深圳丰网信息技术有限公司(简称丰网信息)100%股权。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn