麦格理予阿里巴巴“跑赢大市”评级 目标价升至152.5港元

7月19日消息,麦格理发布研究报告称,在阿里巴巴重组业务声明后,就各项业务再作评估潜在价值及机会,认为现市价对阿里巴巴作为综合股的估值,是有39-63%折让率,远高于软银的平均资产净值折让率,反映阿里后市仍存可观的升幅。该行以SoTP估值法,调整计入近期的阿里回购股份及蚂蚁的估值,目标价由151.4元港元升至152.5港元,美股则由153.5美元升至154.6美元。评级“跑赢大市”。

据麦格理评估,阿里核心六大部门、加上潜在蚂蚁、盒马鲜生分拆上市,市值可达3990亿美元至6580亿美元(折合约3.1万亿至5.13万亿港元),当中计入包括蚂蚁等共4个部门,有望在未来2-6个季度上市,现市价折让率39-63%,即使中间数,亦显著大过软银的折让率。麦格理称,其中阿里的云业务是主要不定因素,潜在有机会对阿里的估值有最高达每股26美元的增值。

截自雪球官网

截至美东时间7月18日美股收盘,阿里巴巴报91.20美元,总市值2414.55亿美元。

另据了解,国海证券近日发布研究报告称,维持阿里巴巴“买入”评级,由于经济复苏及消费市场回暖的背景下,核心业务增速有望逐步修复,且降本增效推动利润不断释放,调整盈利预测。预计FY2024-26营收分别为9418/10372/11538亿元,归母净利为1062/1192/1350亿元,目标价136港元。该行预计公司FY2024Q1(对应自然年2023Q2)实现总营收2216亿元(YoY+8%,QoQ+6%),经调整EBITA同比提升13%至390亿元,经调整EBITAmargin为18%。

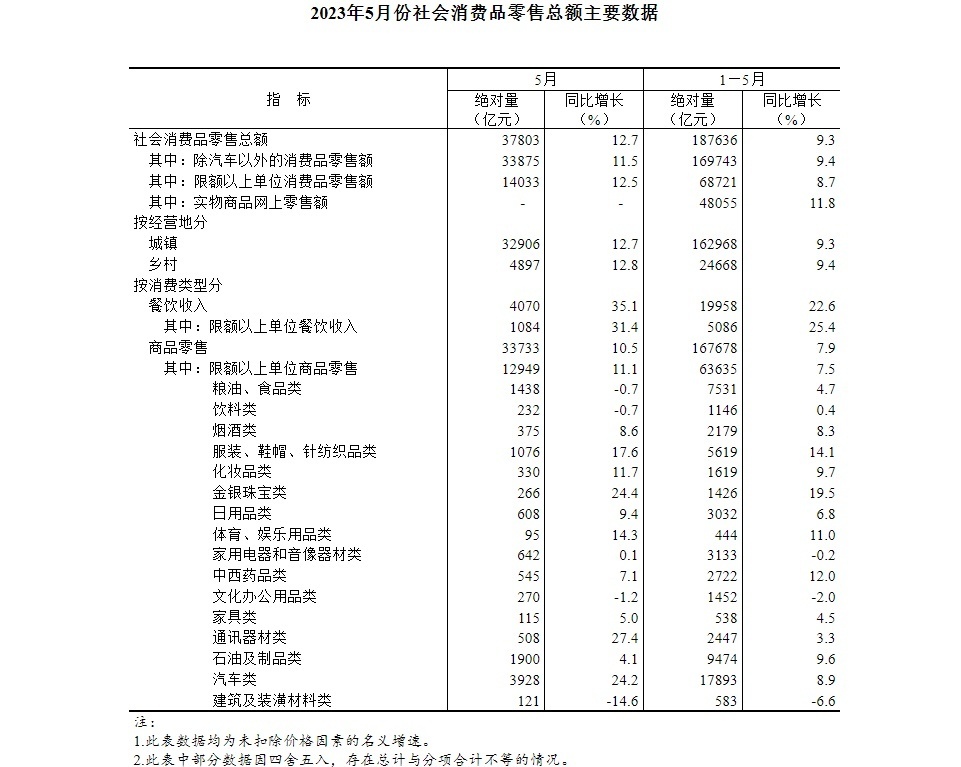

图源:国家统计局官网

该行预计阿里巴巴FY2024Q1中国商业营收同比增长4%至1477亿元,其中FY2024Q1中国零售商业营收同比增长4%至1427亿元,主要由于,根据国家统计局数据显示,2023年4-5月全国社会消费品零售总额同比增长18%/13%,4-5月实物商品网上零售额同比+22%/+11%,需求端回暖推动线上消费稳健复苏,该行预计FY2024Q1淘宝天猫GMV同比增长7.5%;该行预计FY2024Q1客户管理收入(含佣金)同比增长7.5%至777亿元,CMR与GMV增速趋于一致,增速转正主因疫情影响消退叠加去年同期低基数,同时,公司对于价格力及消费者体验方面持续投入。该行预计FY2024Q1中国商业经调整EBITA为452亿元,经调整EBITAmargin为31%。

值得一提的是,据新加坡会计和企业管制局(ACRA)公布的文件,东南亚电商平台Lazada获得阿里巴巴8.45亿美元注资(约合人民币61亿元)。据了解,此次注资后Lazada将继续加大对东南亚本地商家的扶持,进一步提升消费者体验。

截自微博

这是自今年3月阿里宣布组织变革,成立阿里国际数字商业集团后,Lazada再次获得阿里注资。今年4月,Lazada集团从阿里获3.529亿美元的注资。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn