阿里季度营收2341.56亿元 张勇等高管解读财报

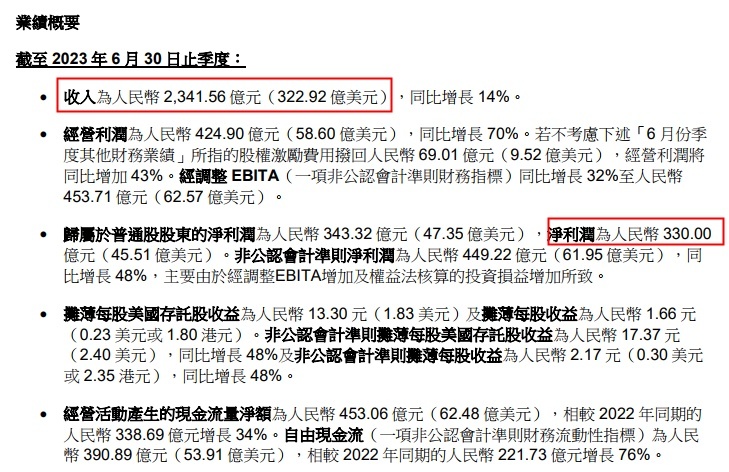

8月11日消息,阿里巴巴昨日晚间发布截至2023年6月30日的2024财年第一季度财报(阿里财年与自然年不同步,每年4月1日至次年3月31日为一个财年)。财报显示,阿里巴巴一季度营收2341.56亿元,与上年同期的2055.55亿元相比增长14%;净利润330.00亿元,与上年同期的净利润202.98亿元相比增长63%;不按美国通用会计准则(Non-GAAP)的净利润为449.22亿元,与上年同期的302.52亿元相比增长48%。

截自阿里巴巴2024财年第一季度财报

分业务来看,4至6月,阿里多个业务实现强劲增长,核心业绩全面超市场预期。其中,淘天集团收入同比增长12%;阿里国际数字商业集团收入同比增长41%;菜鸟集团收入同比增长34%;云智能集团收入同比增长4%;本地生活集团收入同比增长30%,大文娱集团收入同比增长36%。

财报发布后,阿里巴巴集团董事局主席、CEO张勇,执行副董事长蔡崇信,CFO徐宏,淘天集团CEO戴珊等高管出席了随后召开的电话会议,对财报进行了解读,并回答了分析师提问。

高盛分析师Ronald Keung:感谢管理层,公司经过这一次表现非常不错的618大促之后,如何看待未来整体的消费趋势?

另外,淘天集团的关键业绩指标,除了像日活跃用户数等指标以外,管理层如何平衡考虑其他的指标?比如说市场份额,还有未来三年的盈利水平。

戴珊:关于消费趋势的问题,我们看到整体经济其实还处在一个缓慢复苏的过程,政府也做出了很大的努力来提升消费。关于市场份额和盈利能力的问题,其实要回到我们的三个战略,也就是用户为先,生态繁荣和科技驱动。

截自阿里巴巴集团官网

我始终相信更大的用户规模会带来更多的商家,这是一个双向循环,更多商家的收入增长会让我们获得更多的收入,我们也会把更多的收入继续投入在用户的规模增长和(5.44, 0.01, 0.09%)体验优化上面。

未来依然会存在不确定性,面对不确定性和波动性,我们愈加坚信用户和商家的增长是我们最确定要做的事情,我对未来非常地坚定和乐观,只要保持用户规模和商家规模的双领先优势,我们的投入一定会在中长期带来收入和利润更大的增长空间。

花旗银行分析师Alicia Yap:我有一个关于日活跃用户数的问题,公司本财季日活跃用户数增长了6.5%,还有88VIP会员的支出也有两位数的增长,所以想请管理层跟我们多分享一些信息,比如本财季新增用户是从哪些渠道过来的?是否大部分都是来自低线城市?在消费能力和意愿方面,新获取的用户和我们现有用户之间可否做一些比较?

对于88VIP会员取得较好增长的原因,管理层认为是会员消费更频繁,还是有大金额订单的驱动?这个增长趋势是否持续到了7月份?

最后,可否请管理层跟我们分享一下,在目前整体经济还比较疲软的情况下,对于我们实现所设定的目标有多大把握?能否提供一些方向性的判断?

戴珊:关于日活跃用户数出现的变化,说明我们的价格力战役有助于提升性价比和更好地服务用户,我们在上次的财报会上也提到了三大战略,本财季取得的成果其实主要有以下几个原因。

一是宏观经济的影响,的确,消费是在逐步缓慢复苏,线上零售的渗透率也是在稳步提升。二是我们实施了价格力战役,构建平台,提供了好货好价的能力,撬动了供应充足的性价比商品,因此也吸引了更多消费者的到来,购买用户的转化率也在变好。

从购买用户的组成上可以看到,下沉用户,年轻用户,还有年长用户的增长是比较迅速的。从618的数据来看,我们也发现了几个大的消费趋势,比如用户的性价比需求其实越来越高,然后参与程度也越来越高,所以618其实吸引了很多年轻群体的主动来访和购买。

另外一个消费驱动是新品,今年618超过300万款品牌新品是在天猫首发的,带动了家电、家装、服饰、美妆等品类商品销售的提升。回到刚才的问题,88VIP的高端用户,其实会受到来自新品和更丰富商品供给的驱动。

摩根士丹利分析师Gary Yu:我有一个关于公司云业务的问题,另外还想补充一个关于人工智能方面的问题。请问管理层云业务的收入何时能出现更为快速的提升?我们似乎看到很多大公司最近不是特别愿意在IT上面花很多的钱。

另外,公司最近推出了很多人工智能的产品,在扩大该业务方面,公司会遵循什么样的时间表?包括考虑监管方面,变现,以及取得盈利的时间表。

张勇:关于当前中国云产业的现状,我们可以看到云服务方面的支出占总体IT支出的比例还是偏低的,尤其是相对于美国同业而言还是偏低的。因此我们认为,在提升云基础设施的渗透率方面依然存在巨大的潜力。

截自阿里巴巴集团官网

第二,关于人工智能革命,这也是一个增量的机会,各行各业的公司都希望利用人工智能来提升他们的服务,但是这离不开对于大量高性能算力的利用,不仅适用于现阶段的模型训练,以后还要用于支撑他们提供的各类服务,因此我们认为这是一个非常重要的,能够长期带动增长的一个引擎。

对照我们自身的业绩,应该说我们还在逐步地消化疫情后需求减少的影响,比如无论是远程办公,还是在线教育,线上观看视频等方面的需求,显然比疫情期间更低一些,这是影响我们增速的一个重要的因素。

另外,我们也还在消化某个头部客户需求的减少,这些都是需要时间去完全消化的。与此同时,我们也在采取主动的措施聚焦于公共云和高质量云服务的增长,有了恰当的销售结构和客户结构,有助于我们未来更好捕捉长期的可持续增长势头。

关于你提到的第二个问题,如何从人工智能的机会中表现,我想这是很清楚的,就是说作为云服务提供商,我们要让所有的人工智能公司和他们的模型,来使用我们阿里云低成本且高性能的基础设施,包括使用我们的基础模型,把这个基础模型部署在阿里云的基础设施之上,不仅是我们自己在用,而且可以帮助我们的合作伙伴利用我们的基础模型去进行很多的细调微调,适应他们自身的行业,帮他们做个性化的专属应用。

所以对我们来说这是一个巨大的机会,我们也一定会尽最大的努力来提供全行业最佳的服务,帮助各行各业的公司利用我们的基础设施,利用我们的这些模型来开展新一代人工智能的应用。

另外,关于生态系统方面,我想补充说明一下,随着我们步入全新的人工智能时代,有一种全新的生态系统正在形成和孵化,我们的很多工作都是来夯实和发展好这个社区,让所有好的模型,包括阿里本身的模型,也有非常多的模型来自于这个生态系统,让所有开发者都能使用这些模型,我们也会提供各种工具和应用帮助他们利用这些资源。

很多模型其实都是开源的,阿里也会继续不断升级我们的模型,也会坚持我们的开源策略,随着越来越多的用户使用这些模型和资源,对算力的需求也会越来越大。

巴克莱分析师Jiong Shao:想跟进一个关于人工智能的问题,我知道阿里云有“通义千问”的大语言模型,最近开放了两个开源的模型,也支持Meta的模型。现在这个市场有很多不确定性,所以我想问三到五年之后,中国大语言模型领域的市场态势会是什么样的?成功的人工智能基础模型公司中,有多少比例的做自有模型,多少会做开源模型?成功和失败的因素会有哪些?

张勇:这是个很好的问题,也是一个很难回答的问题,因为在这么一个新的时代到来的时候,很难对未来三五年进行预测,其实身处在这个行业的人都知道,最近都是以月为单位来观察和跟进变化的,变化非常快,很多的新事物都在发生。

这里跟大家讲一讲我自己的一些观察和理解判断。我觉得今天做大模型的公司,在中国也有不少,但是往后走,我想无非是两条路。一条路就像阿里选择的一样,跟云在一起,所以我们会坚持不断开发大模型,然后不断地进行开放,包括开源,让更多的人来使用这个基础模型,既然是基础的,它就必须是普惠的,要让更多的开发者来使用,我想这是一种方向。

还有一种道路就是从基础模型入手,但注重某些领域的应用,在某些领域耕耘,这取决于相关企业对于该领域数据质量和规模的洞察力,在这种情况下,会有一批这样的企业,说是从大模型起家,但很快就进入到特定领域和特定知识体的建设,智慧体的建设,我想这是能看到的两种趋势。

但严格意义上讲,第二种情况其实不是大模型公司,他做的不是大模型,而是一个垂直模型,所以今天其实在业界很难做区分,大家都在说做大模型,但实际上绝大多数会走向某一个深耕领域的模型。

我想补充的是,除这两个以外,人工智能所带来的不只是单独的人工智能领域的机会,它对所有的应用和服务也都会带来全新的升级机会,无论是对公还是对消费者,同各行各业,包括各种的互联网应用和服务都有关系的,就像我们之前讲过的,阿里巴巴的所有业务都值得换一个思路,用新一代的人工智能重新做一遍,我想这不仅适用于阿里巴巴,也适用于各个行业和业务,这也是大家的高度共识。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn