东方证券维持美团“买入”评级 目标价144.58港元

12月20日消息,东方证券发研报称,维持美团“买入”评级,目标价144.58港元。考虑到宏观经济、竞争环境变化及公司积极应对竞争策略的措施,调整部分业务假设。该行预测公司23-25每股收益2.07/3.77/6.29元。

截至12月20日14:48,美团报79.05港元,涨0.76%,成交量3052.55万股,成交额24.12亿港元,总市值4936.11亿港元。

图截自雪球网站

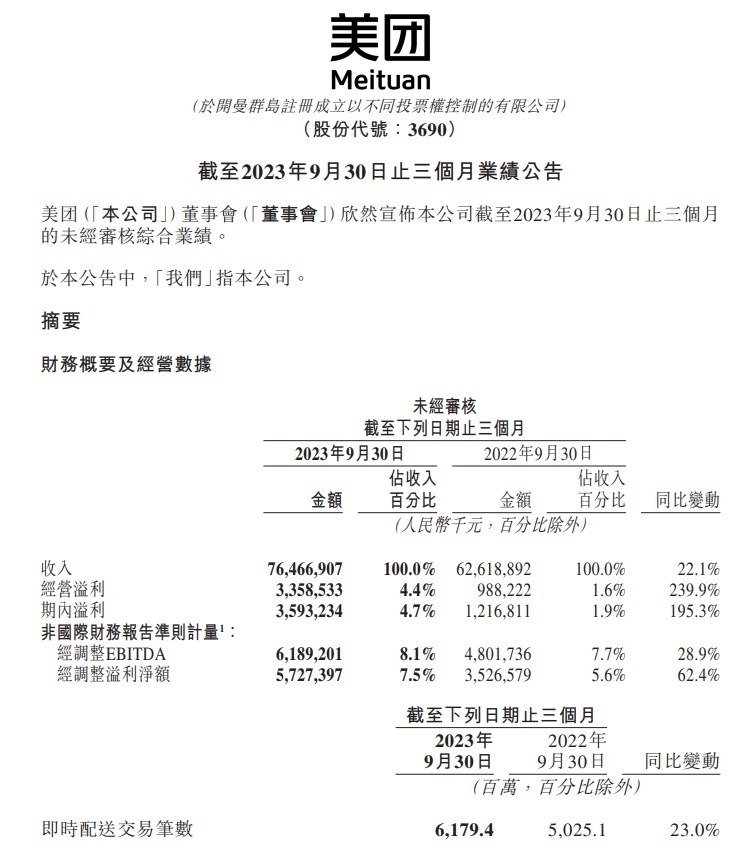

该行研报表示,美团2023年Q3营业收入及利润略超预期。收入端,23Q3美团营收765亿元(yoy+22%),略超预期,主要是核心本地商业收入超预期所致。利润端,美团调整后营业利润50亿,营业利润率6.5%(22Q3为4.1%)同比改善,主要是核心本地商业利润提升和新业务减亏略超预期所致。调整后净利润57亿元,净利润率7.5%(22Q3为5.6%)同比改善。

展望未来业绩,该行预计23Q4美团外卖、闪购在高基数基础上规模保持韧性增长,到店在公司商户、用户激励措施和营销新玩法下GTV保持高增速。

美团最新财报显示,分业务部门来看,2023年第三季度,核心本地商业分部的收入同比增长24.5%至577亿元,经营溢利同比增长8.3%至101亿元,经营利润率为17.5%;新业务分部的收入同比增长15.3%至188亿元,经营亏损同比收窄24.5%至51亿元,而经营亏损率则继续改善至27.2%。

图截自美团2023年第三季度财报

财报后的电话会议中,美团CEO王兴表示,管理层对公司的长期增长潜力有十足信心,目前美团在二级市场的股价只反映了外卖单一业务的估值,并不符合公司的内在价值。

谈到对外卖业务的未来预测,美团CFO陈少晖表示,预计四季度的两年复合增长率可以达到今年前九个月的增长水平。展望四季度,预计餐食外卖业务营收的同比增速将低于三季度的同比增速,美团闪购业务营收的同比增速(与三季度相比)将持平,但两个业务的客单价都会出现下降。

自三季度财报披露以来,美团股价一直处于下跌态势当中,市值已经从中国互联网上市公司前三跌落,目前市值已经被网易超过。在2021年2月,中概股估值整体冲向巅峰时,美团市值大约是四个网易。不过两年多的时间,网易市值已反超美团。

图截自雪球网站

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn