极兔速递开始赚钱了

比菜鸟、顺丰率先登陆港股上市的极兔速递,终于迎来了上市后的首份财报,2023年极兔扭亏为盈。

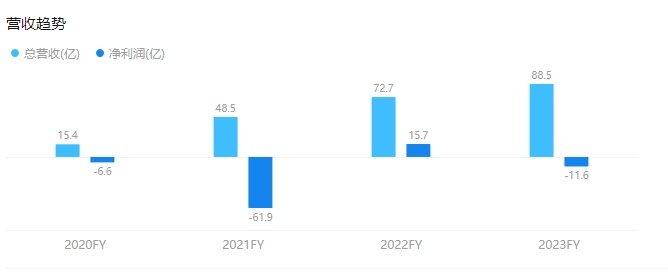

财报显示,极兔速递2023年全年总收入为88.49亿美元,较2022年全年的72.67亿美元,同比增长约22%。公司全年共计处理188亿个包裹,较2022年的146亿个包裹增长29%。

尽管业务量和收入都呈增长趋势,但该公司年内却亏损高达11.56亿美元,而2022年为盈利15.73亿美元。

图源:截自富途

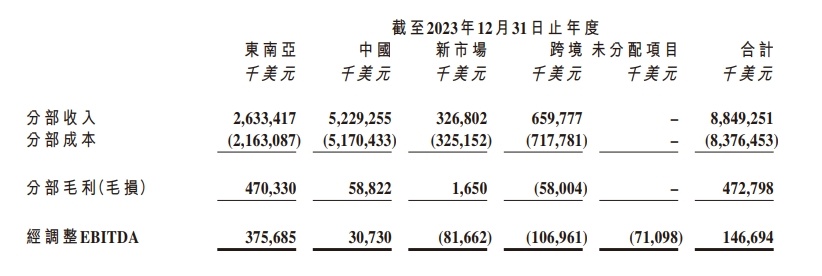

另外,全年毛利和经调整税息折旧及摊销前利润(EBITDA)首次转正,分别为4.73亿美元和1.47亿美元。值得注意的是,中国市场毛利和经调整EBITDA均首次转正。

从收入贡献来看,中国和东南亚市场仍是极兔增长的大头。2023年全年,极兔中国区的收入为52.29亿美元,占总收入比重约59%;自东南亚的收入为26.33亿美元,占比约29.75%;目前新市场以及跨境业务对极兔总收入影响不太大。

图源:极兔速递财报

极兔中国业务开始赚钱,这也说明极兔正在慢慢“回血”。2023年,极兔速递中国业务取得毛利5882.2万美元,毛利率由2022年的-16.2%扭亏为盈增长至1.1%;2023年经调整EBITDA扭亏为盈3,073.0万美元,首次实现盈利。

极兔招股书显示,2020年-2022年,其中国市场经调整EBITDA分别为-6.2亿美元、-9.4亿美元、-3.3亿美元。

过去的三年时间里,极兔依靠低价杀出重围,在竞争激烈的快递市场占据一席之地。此前,极兔在义乌一度喊出“8毛发全国”的口号,仅用10个月时间,就拿下了2000万单的日单量。

当然,以价换市这条路是行得通的,极兔的规模效应正在显现。极兔中国业务之所以开始赚钱,主要是单票毛利正在提升。

2023年,极兔速递中国业务单票分拣成本由2022年的0.08美元下降至2023年的0.06美元;单票运输成本由2022年的0.09美元下降到2023年0.07美元;2023年单票派件成本为0.20美元,与上年同期持平,成本控制能力持续提升。

据财报描述,单票成本降低得益于业务量增长带来的规模效应和持续深化的精细化管理和运营。

数据显示,2023年极兔速递在中国处理的包裹量为153.4亿件,同比增长27.6%,根据弗若斯特沙利文的资料,按2023年包裹量计,极兔速递在中国的市场份额为11.6%,较2022年提升0.7个百分点。

虽然说中国业务开始赚钱,但极兔还需要找到新的造血能力,毕竟在快递行业竞争愈演愈烈的今天,极兔持续“以价换量”的模式或许会带来“越降价,越亏损”的风险。

数据显示,截至2023年12月31日,极兔速递在中国运营着83个转运中心、超6,100辆干线车辆,其中超3,700辆为自有干线车辆,其网络在中国覆盖超过99%的县区级城市。

据了解,去年底极兔速递在组织架构以及人事任命方面进行了调整,为了精细化运营,将集团和中国业务划开管理。

中国区迎来首位CEO,由极兔创始团队成员、原集团市场营销部总监刘伟担任,负责国内市场快递业务,向极兔速递集团执行总裁樊苏洲汇报。此前中国区没有CEO,由集团执行总裁樊苏洲负责。

接下来,就看极兔如何在占据收入大头的中国业务持续盈利了。

2.极兔东南亚市场受到挑战虽说在国内市场极兔取得了阶段性的成功,但其第二重要市场东南亚正腹背受敌。

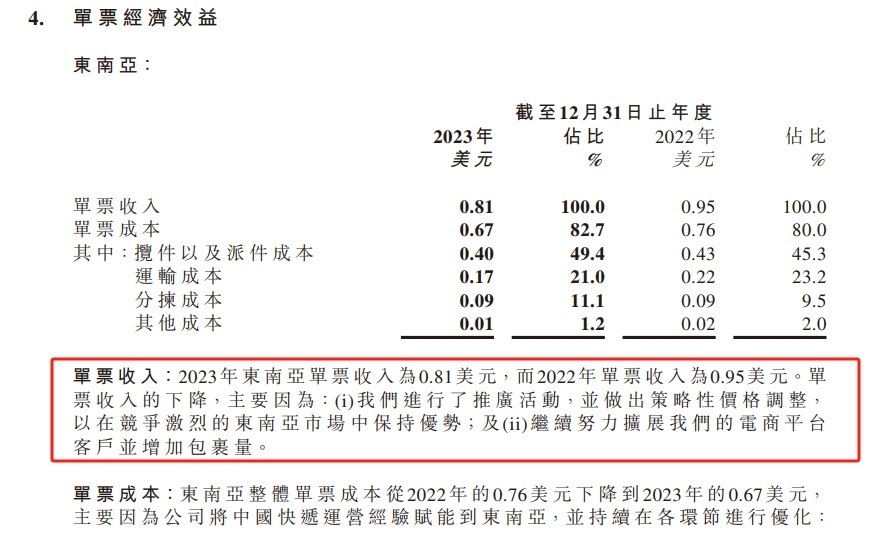

2023年极兔在东南亚的单票收入有所下降。2023年东南亚单票收入为0.81美元,而2022年单票收入为0.95美元,降幅较大,毛利率则由2022年的20%下降至2023年的17.9%。

极兔方面称,单票收入下降主要由于:一是进行了推广活动,并做出策略性价格调整,以在竞争激烈的东南亚市场中保持优势;二是继续努力扩展电商平台客户并增加包裹量。

图源:极兔财报

这也可以看出,不止极兔看上了东南亚这块肥肉,其他快递巨头也慢慢瞄准这块土地,想要分一杯羹。由此为了继续保持盈利,极兔不得不再次在东南亚市场打出价格战。

根据Bain咨询的数据,预计2025年东南亚电商市场规模将达到2340亿美元,预计东南亚电商渗透率2025年将到达6.5%。目前,东南亚六国(新加坡、马来西亚、泰国、菲律宾、印尼、越南)的互联网用户已经超过了3.5亿。

看到了增长红利,国内快递巨头近几年纷纷押注东南亚市场,比如顺丰出海首站就是新加坡。

2021年9月,顺丰控股耗资175亿港元完成对嘉里物流51.5%股权并购,随后嘉里业绩并入顺丰报表,为顺丰国际业务添上了浓墨重彩的一笔,同时解决了顺丰在东南亚本土网络缺失的问题。

而今年顺丰还拟以14亿收购嘉里快递泰国业务,继续加大在东南亚市场的投入。

嘉里快递官网公告

据了解,嘉里快递创办于1981年,是国际知名第三方物流服务供应商,尤其在东南亚地区深耕多年,配送网络遍布泰国、越南、马来西亚、柬埔寨,仅在泰国就运营3.1万个服务点,覆盖全境。

2023年4月召开的顺丰年度股东大会上,当投资人探问顺丰在国际业务的长期规划时,顺丰给出了“优先做好东南亚新兴市场”的答案。

此外,中通自2017年便开始布局东南亚。据了解,中通已在东南亚五国(越南、泰国、老挝、缅甸、柬埔寨)建立了16个分拨中心,总面积超10万平方米;建立了上千个网点,此外,其在马来西亚的快递网络搭建也在进行中。

另一方面,东南亚的电商公司也在不断搭建物流体系,如Shopee成立了ShopeeExpress,Lazada则选择了背靠阿里资本的物流公司合作。从财报也可以看出,东南亚电商平台自建物流的市场份额正在慢慢扩大。

极兔速递执行总裁樊苏洲在此次财报中表示,尽管面对着宏观经济的多重挑战和日趋激烈的市场竞争,极兔紧紧把握住各国电商快速发展的市场机遇。

2024年,极兔将致力于持续提升市占率,加深与电商平台的合作,强化基础设施建设,提高运营效率,并加大对科技创新和可持续发展的投入。

3.极兔继续扩张迫于增长压力,在中国以及东南亚市场竞争不断激烈的情况下,极兔也只能转向全球化扩张。

浙商证券曾在研报中指出,“区域代理模式”更适合极兔速递布局全球业务。通过区域代理模式,极兔速递已成为亚洲首家进入前述市场的成规模的快递运营商。

根据弗若斯特沙利文的资料,按包裹量计,2023年极兔在巴西、墨西哥、沙特阿拉伯和埃及均进入市场前五名,公司在新市场的市占率从2022年的1.6%,提升到2023年的6.0%,提高4.4个百分点。

近期,极兔还与沙特最大电商平台Salla签约,为沙特消费者和商家提供跨境物流服务。

目前,极兔现除了与Shopee、Lazada、Tokopedia、拼多多、淘宝、天猫、Shein、Noon及Temu等电商平台展开合作外,也同时与TikTok、抖音、快手及Kwai等采用社交电商服务的短视频与直播平台建立合作关系。

目前来看,物流市场竞争日趋激烈,行业或将迎来大洗牌。极兔想要在激烈的市场中存活下来,还有很长的路要走。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn