撤回IPO申报资料,年入20亿大卖终止上市

一、跨境大卖上市折戟

当企业发展到一定程度的时候,通常就会将冲刺IPO纳入企业的未来规划,然而,随着IPO严监管信号持续释放,许多企业的上市之路也充满荆棘。

近日,深交所发布公告称,由于深圳飞速创新技术股份有限公司、保荐人撤回发行上市申请,深交所根据上市审核规则的要求,终止该公司首次公开发行股票并在主板上市的申请。

深交所终止飞速创新上市审核 图源:深圳证券交易所

据了解,飞速创新创立于2009年,是网络通信领域核心设备以及通用配件领域的知名出海企业,一直以来致力于为全球客户提供通信设备、通用配件及系统解决方案。该公司自营的海外独立站fs.com在全球拥有34万家注册客户,2022年平台下单客户数量超过7万家,营收接近20亿元。

2023年3月,在斩获了傲人的营收业绩之后,飞速创新正式向深交所提交了上市申请文件。在申报材料中,飞速创新预计上市成功后将发行不超4100万股,拟融资金额13.54亿人民币,募集资金将主要用于园区建设、平台升级以及补充流动资金。

募集资金分配 图源:飞速创新

值得注意的是,飞速创新并非5月份唯一一家打退堂鼓的准上市公司,据不完全统计,今年5月份,沪深京三大交易所至少有22家企业撤回了IPO资料,而5月11日当天,深交所更是一下撤回了两单IPO,可见发行上市审核力度在持续加强。

二、上市并非护身符

毫无疑问,年收入超20亿的飞速创新已经具备冲击上市的实力,那么该公司为什么会倒在临门一脚呢?

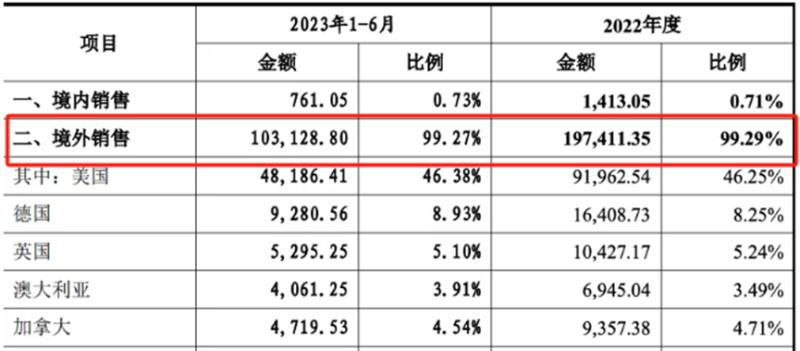

主要原因之一就是该公司的收入结构不健康。飞速创新绝大部分营收来自境外自营网站,其中来自美国市场的销售量占据大头,数据显示,2021年至2023年上半年,该公司境外销售占当期主营业务收入的比例都超过了99.15%,而境内销售的贡献则不足1%。

飞速创新绝大部分营收来自境外 图源:飞速创新

然而,随着全球经济政治形势越发严峻,境外经营环境不容乐观,飞速创新坦言,未来该公司的经营业绩有概率会被业务国家的动荡环境所波及,甚至经营业绩可能将下滑50%及以上。

其次,尽管网络通信设备及配件领域市场巨大,但头部效应也很明显,聚集了思科、华为、HPE等顶级大卖,数据显示,2021年华为和思科合计约占全球网络设备市场份额的45%。与之相比,飞速创新在品牌知名度、产品创新力度上都不占优势,随着欧美地区网络通信市场巨头竞争越发激烈,该公司面临的挑战不小。

飞速创新境外网站 图源:fs.com

除此之外,飞速创新占比较低的研发资金投入、潜在的外协生产风险等等也不大符合深交所的IPO审核标准,如此看来,该公司上市失败也是意料之中。

不过,像飞速创新这样无缘资本市场的公司也不必气馁,诚然IPO确实能给企业带来更多的资金和发展机遇,但成功上市也不代表企业从此高枕无忧,近年来因业绩表现不佳而遭遇退市警告的跨境企业也不在少数,如知名3C类目跨境电商平台Newegg、美国鞋业标杆DTC品牌Allbirds等等。

总而言之,有志向的企业应将核心聚焦于提升产品质量、锻造品牌价值、优化服务体验等方面,这些才是企业稳固根基、持久续航的真正引擎。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn