阿里京东财报出炉,我看到了电商的未来

电商迎来新的拐点。

阿里京东最新财报,透露了哪些信号

电商界的老对手——京东和阿里,在同一日发布了各自的最新财报。

下面,让我们一起来看看他们的业绩表现。

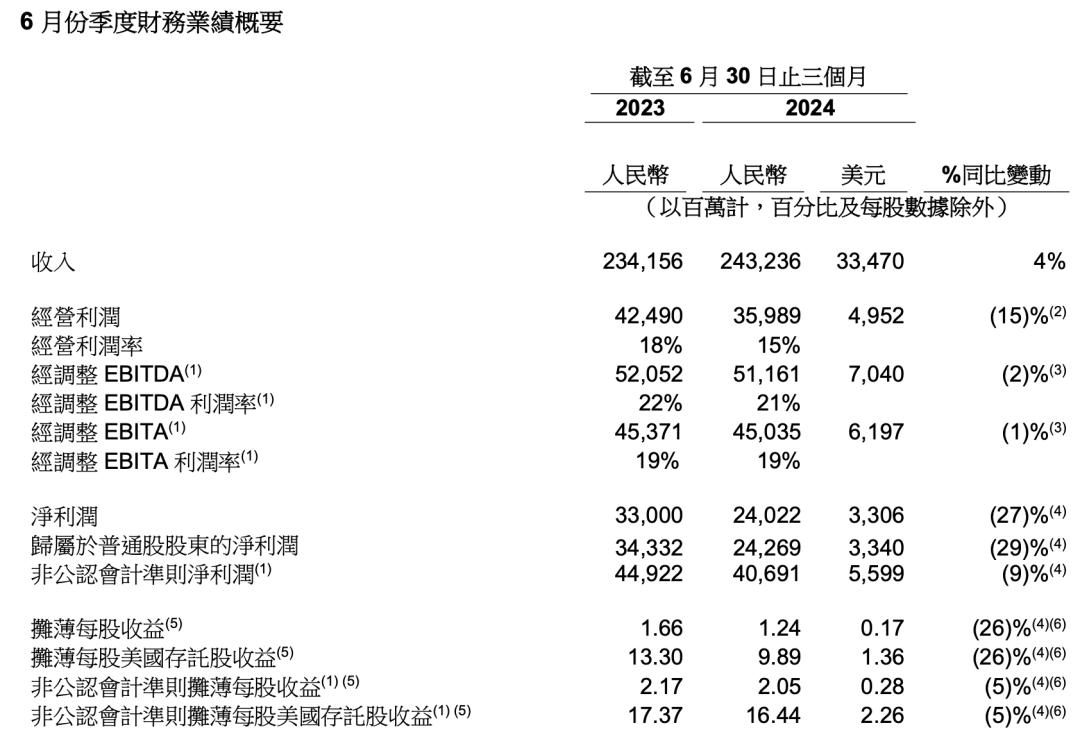

先来看阿里,根据财报显示,2025财年第一财季((2024年第二季度),阿里实现收入2432.36 亿元,同比增长4%;经调整EBITA为450.35亿元,同比下降1%;非通用会计准则(Non-GAAP)净利润为406.9亿元,同比下降9.4%。

就净利增速而言,阿里暂未走上增长轨道,要想重回大幅增长还需要时间。

图源:阿里巴巴财报

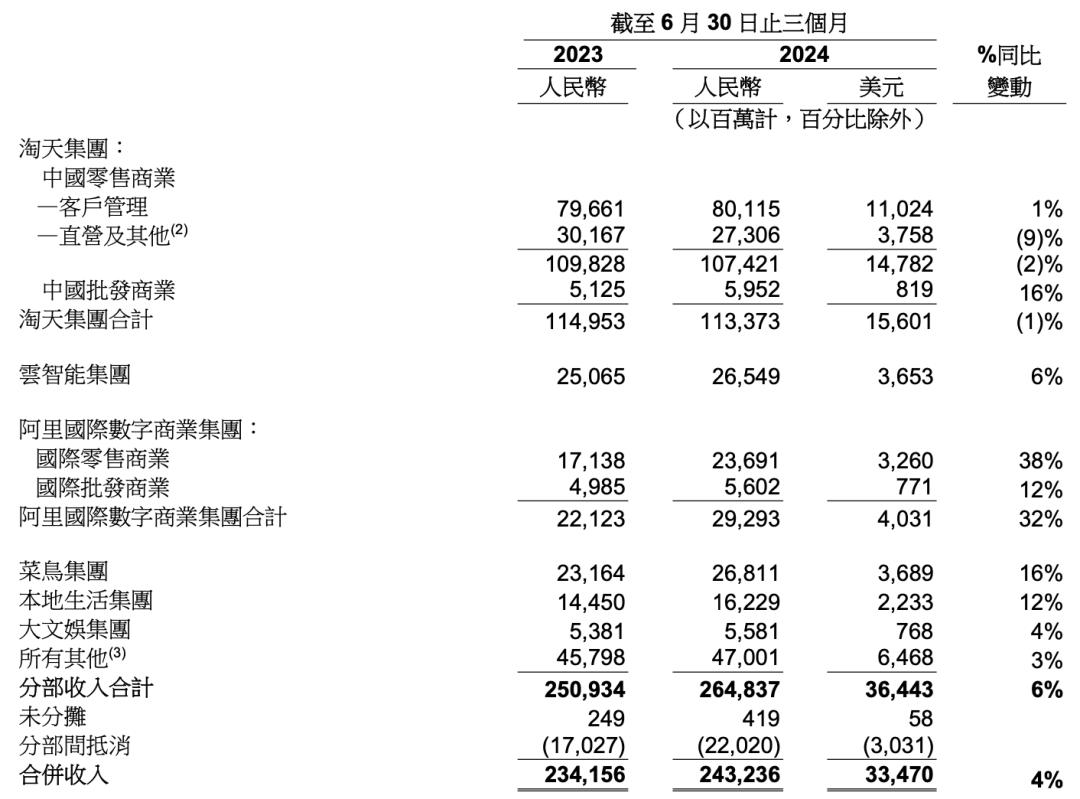

具体来看,这一财季,淘天集团收入为1133.73亿元,同比下滑1%;大文娱集团收入为55.81亿元,同比增长4%;云智能集团收入为265.49亿元,同比增长6%;本地生活集团收入为162.29亿元,同比增长12%;菜鸟集团收入为268.11亿元,同比增长16%;阿里国际数字商业集团收入为292.93亿元,同比增长32%。

图源:阿里财报

除了淘天集团业务板块遭遇轻微下滑外,其余五大核心业务板块均呈现出增长态势。

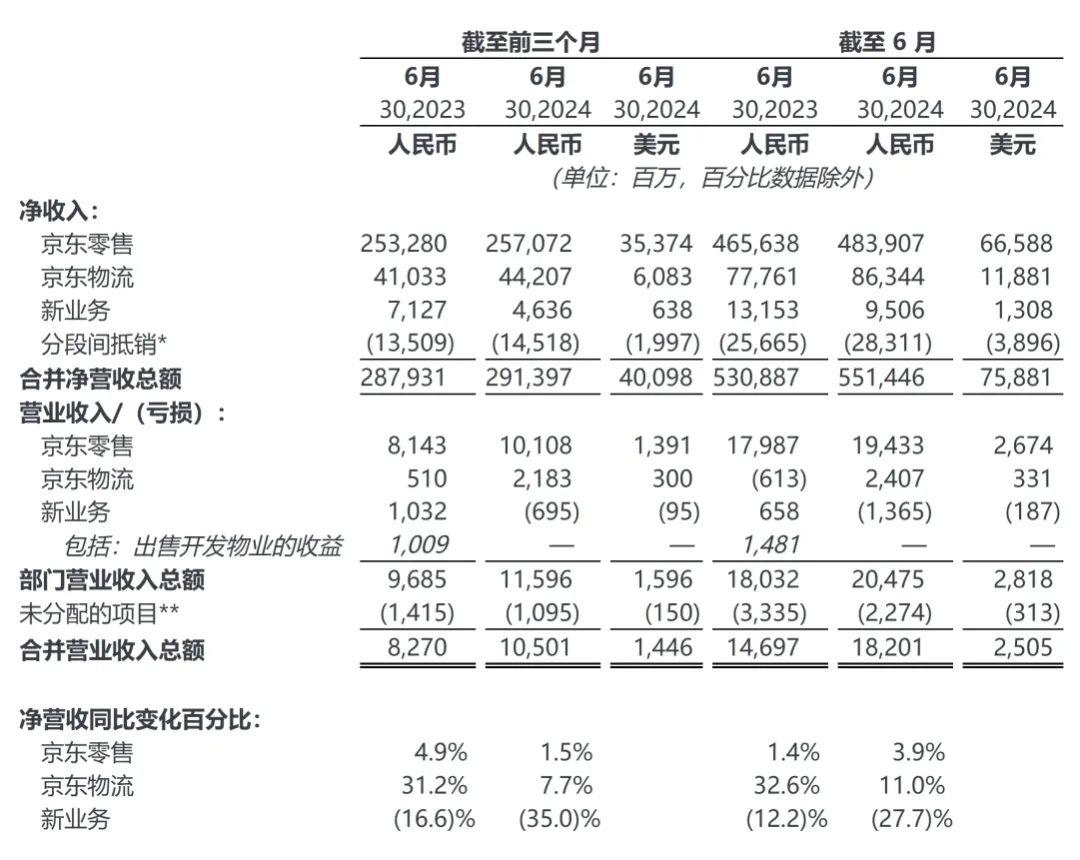

再来看京东,今年第二季度,京东集团收入达到2914亿元,同比增加1.2%,上半年收入达到5514亿元,同比增长3.9%,保持增长态势;在非美国通用会计准则下(Non-GAAP)京东集团净利润达到145亿元,同比增长69%,净利润率首次达到5%,超出市场预期。

同样就净利增速来看,京东的表现尤为突出,其增长势头相当强劲。

具体来看,这一季度京东零售收入为2570.7亿元,同比增长1.5%;京东物流收入为442.07亿元,同比增长7.7%;新业务收入为46.36亿元,相较于去年同期的71.27亿元有所减少。

除了新业务出现下滑外,京东零售与京东物流均实现了小幅增长。

图源:京东财报

在净利润的较量中,京东显然胜阿里一筹。

不过,当我们深入剖析两者的各业务板块时,不难发现,两者均保持着增长的态势,只是增速各有千秋。其中,京东相较于阿里,各业务领域的增速要慢上一些。

诚然,鉴于阿里与京东在业务划分上的不同标准,直接进行业务板块的对比或许并非完全恰当。

因此,将焦点集中于收入与净利润增速的对比,则显得更为精准且具参考价值。

而由这两项关键指标来看,京东好像“跑”在了阿里前头。

值得注意的是,阿里似乎有自己的节奏,当前其净利增速虽与京东相比较为平缓,但这也是集团循序渐进的体现。

在先前的财报分析师电话会上,阿里巴巴集团CEO吴泳铭表示,“我们评估大部分业务将会在1-2年内陆续实现盈亏平衡,并逐渐开始贡献规模化的盈利能力。”

仅以最新财报来看,阿里当前正处于需要加大推动力度的阶段,而京东则需要稳固原有的强劲增长态势,以保持后续发展的持续性与竞争力。

2.这一局,京东赢了阿里?

不得不提的是,上个季度京东与阿里之间的净利增速就已出现了差距。

今年第一季度,京东集团收入达到2600亿元,同比增长7%。同时,在非美国通用会计准则下,归属于上市公司普通股股东的净利润达到89亿元,同比增长率高达17.2%。

而同期,阿里巴巴发布的2024财年第四季度(2024年第一季度)及全年业绩显示,尽管营收达到2218.74亿元,与京东同样实现了7%的增长,但其净利润却大幅缩减至9.19亿元,同比下降了96%,与京东形成了鲜明对比。

结合最新发布的财报数据可见,阿里巴巴与京东在净利润方面的表现截然不同,一个蹭蹭上涨,一个还没止跌。

为了找出这一现象背后的原因,我们需要将阿里与京东的情况分开来进行详细分析。

据了解,阿里在过去的一年中,持续进行了一系列大刀阔斧的改革,这些改革措施不仅覆盖了业务模式、服务体验,还兼顾到了市场策略和运营管理的方方面面。

从上线先用后付、仅退款,到推行新疆包邮、升级88VIP权益,再到率先取消618预售、不强推“五星价格力”,这些无一不体现出阿里对用户体验与商家利益的双重重视。

可改革往往伴随着成本的投入。

阿里近一年来的全面改革,带来了多项不得不进行的必要投资,这些投入涉及技术研发、服务升级、市场推广以及人才引进等多个方面,在短期内大幅增加了财务支出。

财报显示,阿里自由现金流为173.72亿元,相较2023年同期的390.89亿元下降56%。阿里方面表示,自由现金流的同比下降主要归因于两方面:一方面,阿里对阿里云基础设施投入相关的支出增加;另一方面,阿里计划性地减少了直营业务的运营资金占用,以优化资源配置,提高整体运营效率。

而与阿里不同,京东虽然也推出了仅退款服务,并取消了618预售,但其核心战略依然聚焦于下沉市场,且坚定不移地推行低价策略。

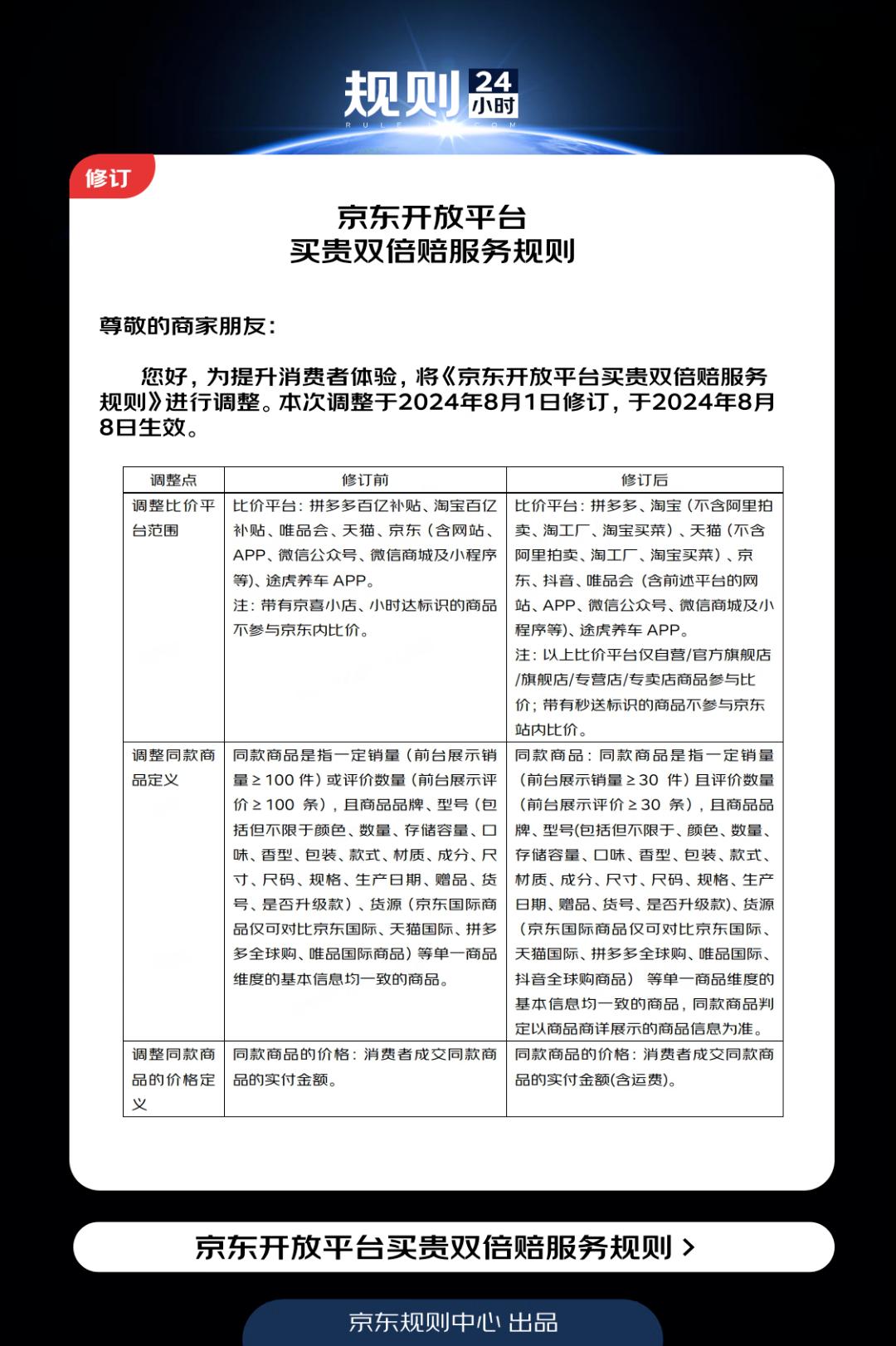

截至目前,京东并未在低价策略上有所退缩,反而进一步扩大了“买贵双倍赔”覆盖范围,新增了抖音比价。

图源:京东规则中心

可是按理说,京东在猛打低价策略的同时,应该会面临利润空间压缩的挑战,但从最新财报来看,京东却并不存在这种问题。

京东是如何做到的呢?关键在于其用户体验与供应链效率的双轮驱动模式。

换句话说,京东看似“卷”的是低价,实则“卷”的是服务。

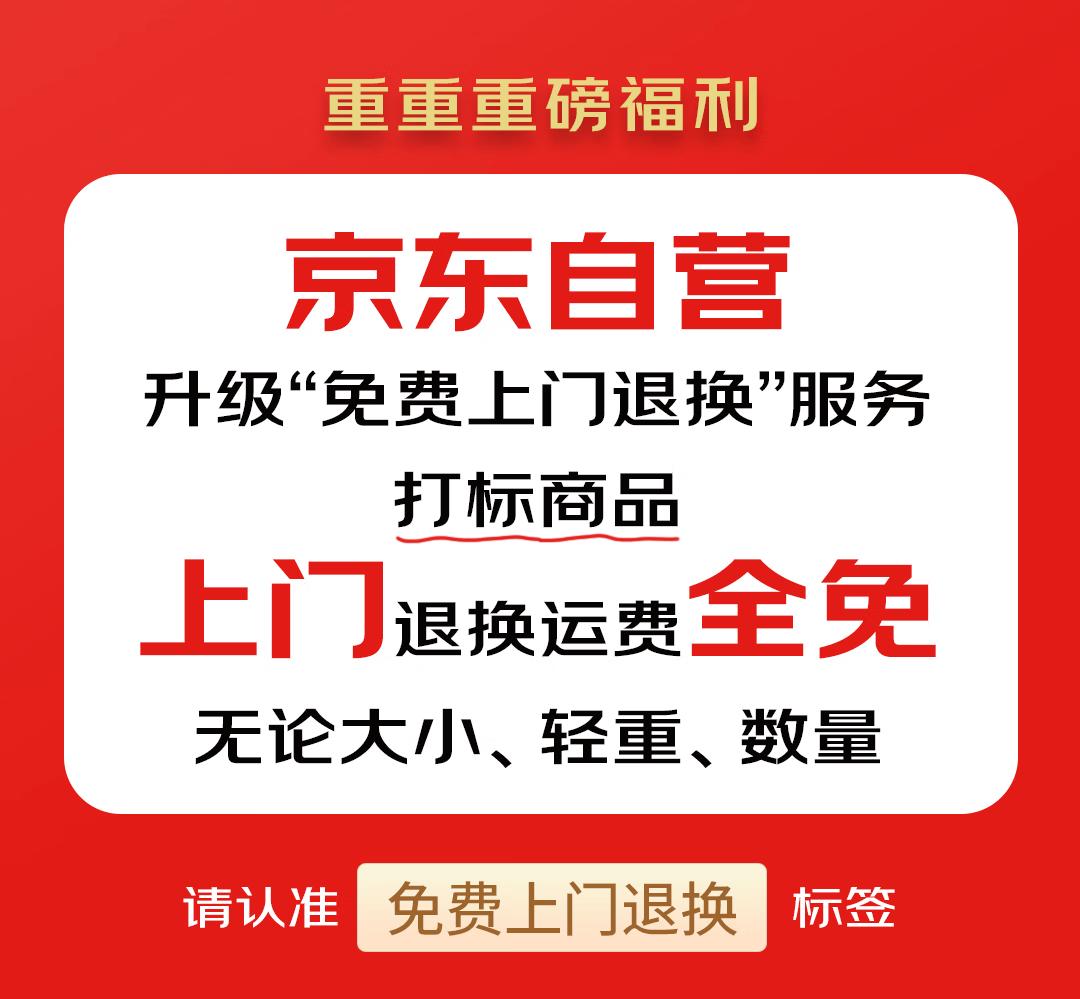

以京东自营在2月份推出的“免费上门退换”服务为例,自第三方商家加入此行列并打上相应标签后,消费者售后满意度飙升至93.5%,同时逆向运费纠纷率锐减56%,用户、商家和京东三方之间实现了良性循环。

图源:京东黑板报

不同于京东在服务领域有着深厚积累,阿里目前的服务体系仍处于探索与升级阶段,两者之间的差距显而易见。

因此,在电商行业狂“卷”服务的大趋势下,短板较为明显的阿里,其市场表现略逊于京东,这也是符合市场发展趋势的。

3.电商行业进入竞争关键期

不得不提的是,在对比阿里和京东的最新财报时,其实可以发现,阿里在国际市场上的布局和表现相对更为突出。

据官方披露,京东国际业务相关的信息多来自于京东物流。财报显示,京东物流已在全球拥有近100个保税仓库、直邮仓库和海外仓库,总管理面积接近100万平方米,目前京东快递国际业务最快3日即可送达欧美主要国家。

而阿里这边,物流与商流并重。

在物流领域,菜鸟网络加速了在欧洲、北美等地的海外本地快递网络建设,季度收入实现了16%的同比增长;而在商流方面,阿里的国际电商业务同样表现出色,其中国际零售商业板块实现了38%的高速增长。

另有消息称,今年7月,阿里海外Lazada平台已成功实现盈利。

当前局势下,国内电商市场的低价策略竞争中,阿里似乎选择了暂时性的战略后撤,而京东则坚守阵地,持续强化其低价优势。

反观阿里,在电商出海的广阔舞台上,则展现出了巨大的潜力与活力,相比之下,京东在这一领域的动作未展现出太大的波澜。

接下来,将是检验阿里与京东不同策略成效的关键时期。

彼时,阿里能否通过其国际业务的强劲增长,弥补国内市场的暂时放缓,实现全球市场的全面开花?而京东又能否在国内市场继续巩固其低价优势,同时探索出海新路径,实现海内外两个市场通吃?

这一切,都值得我们期待。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn