快递行业觉醒

今年8月13日,全国快递业务量已经突破1000亿件,比去年提前了足足71天。

按照目前的趋势下去,今年整体的快递业务量有望突破1500亿件,再次创造新的纪录。

快递市场规模不断壮大的背后,一方面是上游电商市场持续创造新的需求,另一方面则是快递企业的供给和承载能力持续提升。

而在此过程当中,“价格”依然是撬动市场需求最为直接的“武器”。

如今的这一轮快递价格战,最早可以追溯到2019年。经历了一次又一次残酷厮杀后,市场集中度不断提升,直到2021年被紧急叫停。

此后的几年里,“断崖式”的降价确实是看不到了,但电商件市场的主要玩家们还是在持续通过降价换取规模。

不久前,三通一达、顺丰和极兔陆续公布了最新的业绩情况。其中一个明显的趋势是,各家快递企业的单票收入仍在降低。

比如最明显的就是韵达,今年7月,其单票收入同比下降10%至1.98元;申通单票收入下降6.98%至2元;圆通稍微好一点,单票收入仅同比下降3.69%至2.24元;顺丰也未能幸免,今年7月单票收入下降5.8%至15.76元。

图源:亿豹网

不过单票收入下降带来的业务量增长也是很明显的,今年7月,申通、韵达、圆通、顺丰的业务量增速分别达到35.37%、27.78%、26.52%和16.65%。

虽然不能绝对地说单票价格越低、业务量越多,但降价显然也起到了重要的推动作用。

作为对比,在美股或港股上市的中通和极兔,单票收入都相对稳定。根据它们公布的最新财报来看,中通单票收入1.24元,和去年同期持平;极兔中国区单票收入0.34美元(约合人民币2.42元),同样和去年同期持平。

尽管中通和极兔都稳住了单票收入,但由此带来的结果是截然不同的。

截至二季度末,中通上半年总包裹量156.23亿件,市场份额19.6%,较去年同期下降2个百分点;极兔市场份额达11%,较去年同期增长1.1个百分点。

中通的选择,早在今年3月的电话会上就有征兆。当时中通快递董事长赖梅松表示:“中通坚守‘不做亏本快件’的底线,维持了盈利健康增长,尽管件量市场份额较2023年同期有所下降,但利润市场份额有了进一步提升。”

换而言之,中通有意通过“牺牲”市场份额守住单票收入,进而提升利润率。

极兔方面也是类似的想法,毕竟其在中国区的一个首要任务就是实现盈利,从而带动整体业绩扭亏为盈。

相较而言,极兔先前的市场份额基数较小,还能够通过降价之外的其他方式扩大业务规模,这也就导致其市场份额不降反增。

值得一提的是,其他几家快递企业单票收入仍在持续降低,也并不意味着它们忽略了利润的增长。相反,既要“低价”、又要“利润”才是行业如今的常态。

2.毛利率显著提升从用户需求角度来看,快递行业存在着一个“不可能三角”——即价格低、服务好、效率高,快递企业们基本只能占据其中两项,很难同时满足。

而从快递企业的角度来看,与之对应的又产生了一组矛盾:规模、品质和利润。

从快递行业这几年的发展情况来看,扩大市场规模往往就意味着单票收入的下降,甚至为了提升服务和效率导致单票成本上升,很难留有足够的利润空间。

但这一局面,在今年以来却隐约有着打破的迹象。

像是极兔在前不久公布上半年财报时,CFO郑世强表示:“市占率是非常重要的,因为快递是规模化的生意,但是极兔追求的是有利润的、健康的规模,而不是亏损的规模。”

极兔的财报也证实了这一点,今年上半年,极兔在中国市场收入约30亿美元,同比增长约36%;经调整EBITDA达到2亿美元,经调整EBIT首次转正,达到5959.5万美元。

极兔方面表示,这主要得益于公司上半年的单票快递收入保持相对稳定,单票快递成本持续下降。

“有利润的规模化”,不止是极兔的追求,也是其他主流快递企业的共识。

今年3月,据中通快递董事长赖梅松表示,快递行业在部分核心市场的竞争依然激烈,不盈利、甚至亏损的快件占比越来越多。因而中通决定在维护必要基础业务量规模的前提下,主动放弃部分亏本的快件。

8月的财报会上,中通CFO颜惠萍又表示:“业务量并非次要,它有助于实现规模效益。我们在权衡风险与机遇之间不断摸索,目标是实现合理的利润水平和价值最大化。”

中通对利润越来越重视,也体现在了上半年的财报当中。数据显示,上半年中通快递实现归属于普通股股东为40.38亿元,同比下跌4.1%。不过这主要是跟菜鸟的两笔投资有关,且属于账面减值,并非实际亏损。经调整净利润则达到了50.3亿元,增长13%。

图源:中通财报

当然,这两家守住了单票收入的快递企业能够盈利也并不出人意料。更加令人惊讶的是其他几家降低了单票收入的企业,同样实现了可观的盈利。

财报数据显示,申通快递上半年归母净利润为4.37亿元,同比增长100.17%;圆通上半年净利润19.88亿元,同比增长6.84%;顺丰上半年归母净利润48.07亿元,同比增长15.1%。

至于单票收入降得最狠的韵达,上半年净利润10.41亿元,足足增长了19.8%。

单票收入仍在持续下降,各家快递企业的毛利率却出现了显著提升,它们到底是怎么做到的?

3.利润从哪里来?

整体来看,快递行业想要维持市场份额并追求更高的毛利率,主要的渠道就是三个:控制成本、提高效率以及开拓新的增长点。

先说控制成本。以中通为例,其第二季度单票收入不变,但单票分拣和运输成本下降了0.02。至于背后的原因,可能与人力成本下降有关:

中通财报显示,截至今年6月30日,公司雇员和外包人员分别为23906和60000人,而上年同期为23554和63000人——加起来一共减少了2648人。

在员工总量减少的情况下,业务量还在持续上升,自然有助于毛利率的提升。

另外在提高效率方面,极兔由于进入国内市场较晚,前几年在基础物流设施上投入了很多,带来的成果也比较显著。

极兔财报显示,截至6月30日,其已经建成237个转运中心、9900辆干线运输车辆、254套自动化设备。

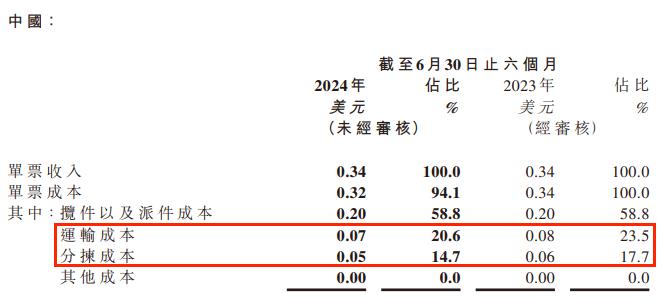

在揽派件成本相对稳定的情况下,极兔中国区的运输和分拣成本显著降低——按单票成本来看,极兔运输和分拣成本分别同比降低了0.01美元。

图源:极兔财报

换而言之,根据中国区88亿件包裹粗略计算,极兔在运输和分拣方面就节省了1.76亿美元,很大程度上得益于极兔陆续投入使用的转运中心和自动化设备等,显著提升了运输和分拣效率。

最后是开拓新的增长点。在中通和极兔的财报会上,“散件”和“逆向物流”多次被提及。

对于原本专注电商件市场的快递企业而言,个人散件和逆向物流的利润空间其实要更大。

极兔执行总裁樊苏州此前在电话会上透露,极兔目前日均逆向件和散单件约为250万单左右,总体只占业务5%,但业务量相比之前翻倍增长,为单票价格的提升提供了较大支撑:“散单市场对我们非常重要,这是提升品牌价值的有力途径。”

极兔方面还表示,在国内快递行业持续价格竞争的背景下,想要平衡快递价格和市场份额,关键就是客户结构的优化。

对此,中通也是同样的看法。今年3月赖梅松就在电话会上指出,目前散件增长较快,日均散件规模超过500万单,其中超过300万单是自由散件,约200万单为平台逆向散件。

“到今年年底,中通快递的散件业务量有望翻倍。”赖梅松认为,通过提高散件收派比的举措,将为加盟商和业务员提供增加收入的机会,并最终为前端提供价格优势。

由此可见,快递企业们已经不再局限于被动等待上游电商需求的增长,而是开始主动寻求并挖掘新的市场。

可以预见的是,在内部降本增效的利润空间被充分挖掘后,持续优化客户结构、开拓新的增长点,才是快递行业实现长期利润增长的关键所在。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn