大和重申阿里巴巴“买入”评级 目标价290港元

6月21日消息,大和发布研究报告,重申阿里巴巴“买入”评级,目标价290港元,公司现价相当于2023财年预测市盈率17倍,认为市场对其核心平台业务过份忧虑,因新投资将会增加增值水平。

除大和外,本月以来,中信证券、东方证券、国盛证券等投行也都对阿里巴巴予以“买入”评级。

大和在报告中称,该行与公司进行投资者会议,投资者主要关注淘宝特价版(Taobao Deals)及社区平台的投资进展。公司表示,将用户增长放在首要位置,目标是在2022财年使中国市场用户增加1亿。公司又称,淘宝特价版应用程序继续吸引到一些新用户,并不认为其是社区团购模式后来者。

而该行表示,不否认公司具有强大的生态系统资源以及在线上杂货市场的机会,但认为管理层须表现出强大的执行能力,以消除市场忧虑;考虑到减慢透过补贴扩大规模的参与者的扩张,该行认为阿里可能需要几个季度才能实现其目标。至于电商平台的竞争问题,公司认为商家最终会选择在几个龙头平台上营运,即投资回报率较高的平台,并指出建立电商基础设施需时及具备充足的资源。

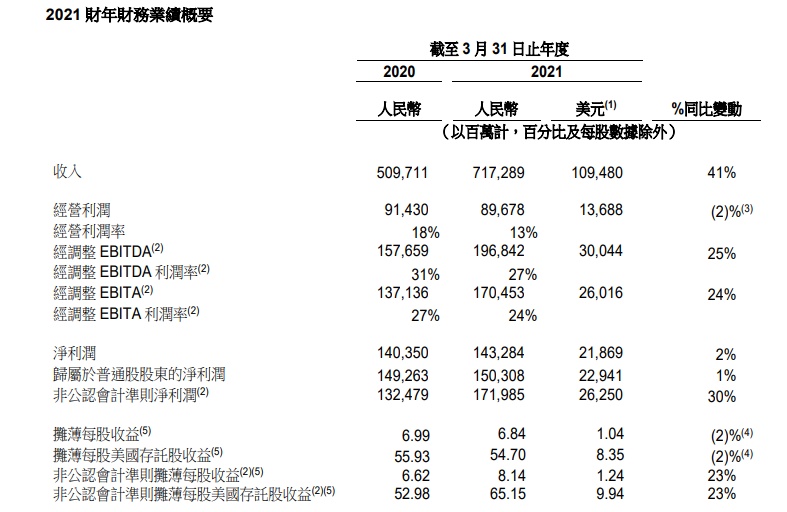

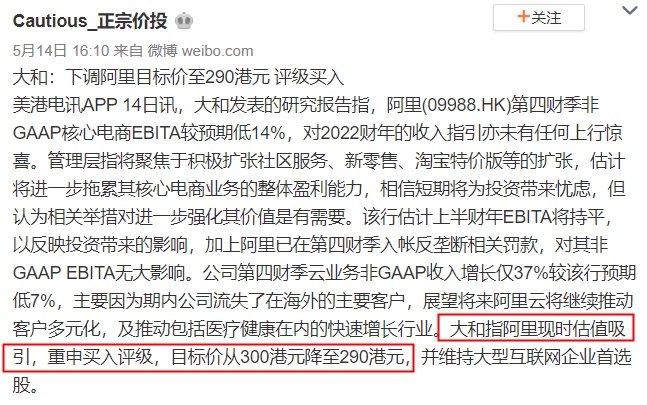

实际上,今年5月时,大和也曾发布过研究报告,报告中称,阿里巴巴第四财季整体收入较市场预期高4%,不过按非通用会计准则计算,核心电商EBITA则较预期低14%,公司对2022财年的收入指引也未有任何上行惊喜,管理层表示聚焦于积极扩张社区服务、新零售、淘宝特价版等的扩张,估计将进一步拖累其核心电商业务的整体盈利能力,相信短期将为投资带来忧虑,但认为相关举措对进一步强化其价值是有需要。此外,公司现时估值吸引,列为大型互联网企业中首选。

彼时,大和认为,公司收入胜预期,主要因为非客户管理及佣金收入高于预期,其中包括物流及国际电商等,而客户管理及佣金收入表现则符合该行预期,管理层估计2022财年收入将达9300亿元人民币,较市场预期仅高1%。而自今季起公司将继续披露撇除淘宝特价版后的核心电商EBITA利润率,相信相关业务自2021财年首财季起已是利润的主要拖累因素。

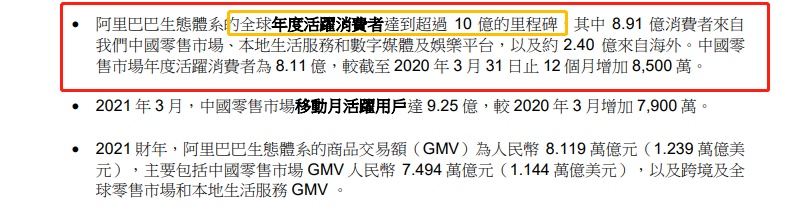

阿里巴巴财报显示,截至2021年3月31日的季度内,阿里巴巴在中国零售市场整体线上实物GMV同比增长33%。此外,2021财年,淘宝直播GMV超过人民币5000亿元;阿里巴巴生态体系合计服务全球超10亿年度活跃消费者,其商品交易额(GMV)为8.119万亿元;中国零售市场年度活跃消费者达8.11亿,其中,2021年3月,移动月活跃用户达9.25亿。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn