高盛维持美团目标价312港元 重申“买入”评级

王小孟

2021-11-29 14:54

11月29日消息,高盛表示,美团第三季盈利表现稳固,并在食品外卖及店内业务方面保持领导地位,而其社区团购投资亦达到顶峰,而疫情的限制,以及去年高基数,预期于第四季度或可能直至明年首季的餐饮外卖增长将低于预期,该行维持到2025年8000万的长期外卖日订单量预测,维持目标价312港元不变,重申“买入”评级。

截至发稿,美团报价242港元/股,跌8.19%,市值为1.48万亿港元。

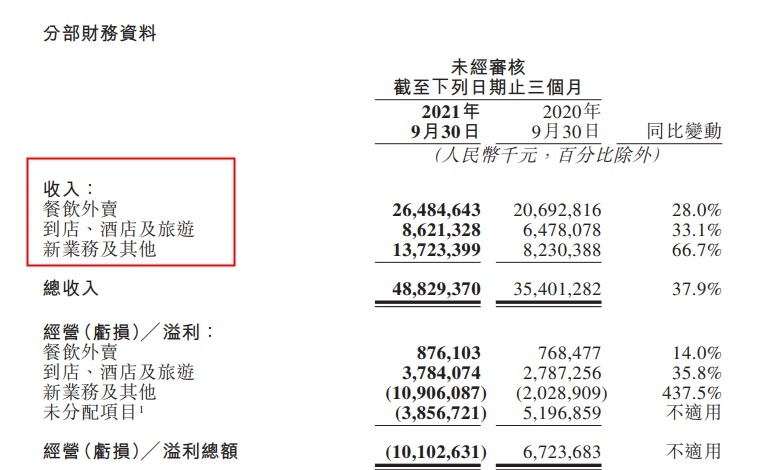

该行称,美团第三季度的核心利润来自外卖、店内和酒店业,其经调整EVIT为47亿元,高于预期,亦投资零售电子商务,特别是美团精选,录亏损71亿元,低于预期,使集团调整后EBIT亏损降至62亿元,亦低于该行及市场预期。

高盛平均下调美团2021年至2023年的收入预测3%,2021年经调整亏损预测由190亿元,下调至170亿元,而2022年至2023年纯利预测维持大致不变,持续看好公司食品及本地服务的领导地位,电商零售扩展至不同城市及强劲的资产负债表。

此外,瑞信维持美团跑赢大市评级,目标价311港元;野村下调美团目标价至336港元。

餐饮外卖业务方面,美团交易金额于季内同比增长29.5%至1971亿元;餐饮外卖日均交易笔数同比增长24.9%至4360万笔,收入同比增长28.0%至265亿元;净利润于2021年第三季度同比增加14.0%至8.76亿元,而经营利润率则由3.7%略为下降至3.3%。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

王小孟

1