中金:展望恒指季检快手等或有望被纳入恒指成分股

田宁

2022-04-19 12:00

4月19日消息,据智通财经消息,中金发布研究报告称,2022年5月20日盘后,恒生指数公司将公布恒生系列指数一季度审议结果(审议考察截止日期为2022年3月31日),其中包括恒生、国企、恒生科技等港股主要旗舰指数,以及与港股通可投资范围密切相关的恒生综合指数局部调整。

中金预计,关注部分新经济龙头,指数扩容有可能加快,基于现有数据及指数调整方法,以及通过此前调整结果对系统性优化后的编制方法的理解和验证,该行估算百度集团-SW、快手-SW、京东健康、百济神州、中芯国际、翰森制药、哔哩哔哩-SW及中国燃气排在恒生指数顺位前列,有可能成为被纳入的潜在候选者。

截至发稿,快手跌2.98%,总市值2624.90亿港元,报61.80港元。

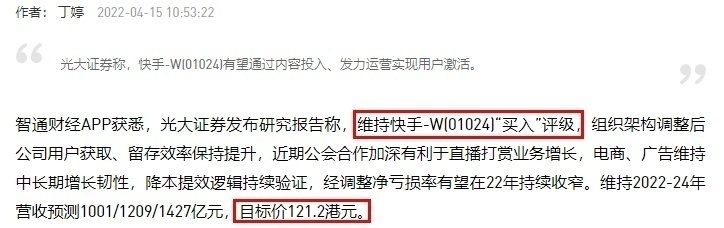

4月15日,光大证券发布研究报告称,维持快手“买入”评级,目标价121.2港元。光大证券表示,快手组织架构调整后公司用户获取、留存效率保持提升,近期公会合作加深有利于直播打赏业务增长,电商、广告维持中长期增长韧性,降本提效逻辑持续验证,经调整净亏损率有望在22年持续收窄。维持2022-2024年营收预测1001亿元、1209亿元、1427亿元。

报告指出,具有综合业态的快手平台可为主播提供多途径创收方式,若直播限额监管推进,快手平台主播吸引力具备优势。短视频防沉迷监管暂无实质性措施出台,未成年监管对快手业绩影响预计将较小。

声明

1、该内容为作者独立观点,不代表电商派观点或立场,文章为作者本人上传,版权归原作者所有,未经允许不得转载。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn

田宁

电商脉搏,媒体前沿洞察。