交银国际维持阿里巴巴“买入”评级 目标价162美元

7月8日消息,交银国际发研报指,上调阿里6月季度利润增速约2个百分点。按SOTP,目标价从161美元/155港元略上调至162美元/156港元,对应2022年日历年市盈率21倍。估值吸引,维持买入评级。

该行预计,阿里2023财年1季度收入1999亿元人民币,同比降3%,其中国内电商(-3%)/海外电商(-6%)/本地生活(-2%)/菜鸟(-12%)/云(12%)/数娱(-1%)。调整后EBITA利润率14%,同比降6个百分点,主要因疫情下收入结构变化以及淘菜菜、淘特业务的投入。

预计6月季度阿里国内电商GMV/CMR收入同比降10%/11%,CMR降幅大于GMV,主要由于4-5月到款率下降,及商家广告投放意愿下降。1P直营业务同比增6%。本地服务收入同比-2%,饿了么受疫情短期影响大。

国际形势影响下中欧供应链受阻,欧盟跨境电商增值税率调整对速卖通影响持续,LAZADA增速放缓,预计6月季度海外电商同比降6%。预计云业务本季度收入同比增12%。

截至7月7日收盘,阿里巴巴涨2.75%,报价122.39美元,成交量2420.20万股,总市值3317.89亿美元。

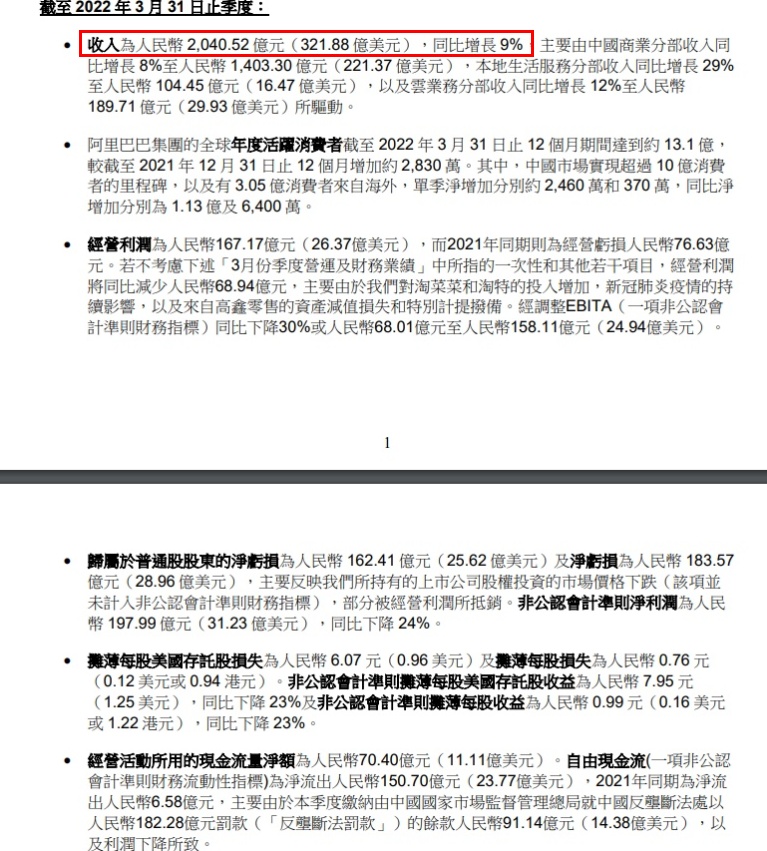

今年5月,阿里巴巴发布截至2022年3月31日的2022财年第四季度及全年财报。财报显示,2022财年第四季度,阿里巴巴营收2040.52亿元,同比增长9%。其中,云业务收入189.71亿元,同比增长12%;本地消费者业务104.45亿元,同比增长29%。

调整后每ADS收益7.95元,预估7.10元。调整后净利润198.0亿元人民币,同比下降24%。调整后息税折旧及摊销前利润233.7亿元,同比下降22%,预估220.3亿元。

2022财年,阿里巴巴总收入为收入为人民币8530.62亿元,同比增长19%;归属于普通股股东的净利润为人民币619.59亿元,同比下降59%,不按美国通用会计准则计算,净利润为人民币1363.88亿元,同比下降21%。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn