风口没了,生鲜电商九死一生

回顾2022年不难发现,生鲜电商们基本都告别了万众瞩目的风口,一步步走向了衰落。

在这一年,撤城、亏损、关停成为了生鲜电商的主旋律。

尤其是作为“生鲜电商第一股”的每日优鲜,更是直接坠入深渊。不仅拖欠巨额货款,还传出了原地解散的消息。

在市场经济下行,线下消费回暖的情况下,生鲜电商们一个个步履维艰,整个行业步入了迷茫期。

1.生鲜电商还有希望不过,生鲜电商是否走到了终点,此刻还无法下定论。

毕竟去年实现全面盈利的盒马可以证明,生鲜电商并非无路可走,这个行业还是有希望的。

今年1月,盒马CEO侯毅发布全员内部信,信上表示,2022年盒马实现了业绩的高速增长,其新零售进入了成熟期,旗下各业态已完成200门店布局,主力业态盒马鲜生更是率先实现盈利。

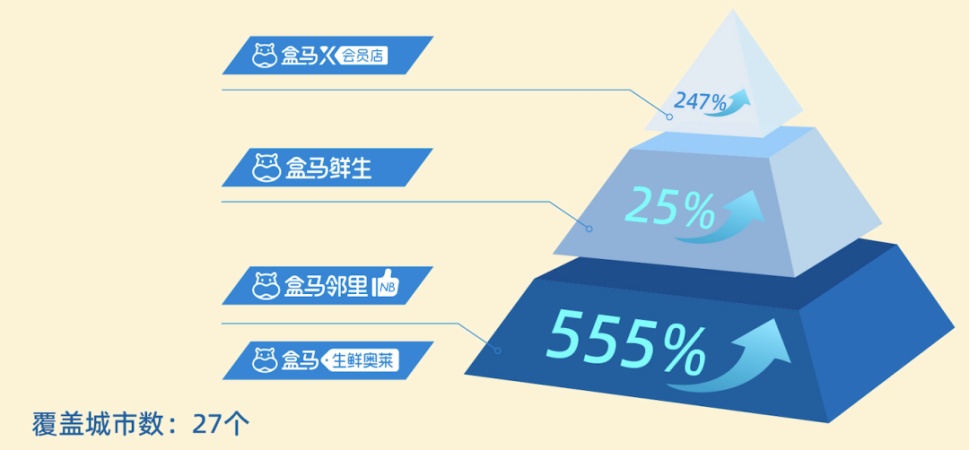

另有数据显示,2022年,盒马鲜生销售额同比增长超25%,盒马X会员店增长超247%,盒马奥莱和盒马邻里的增长则高达555%。多业态增长强劲。

事实上,早在2021年底,盒马在全新入驻的四个城市就实现了首月盈利。

去年11月,阿里巴巴发布的2023财年第二季度财报也显示,盒马显著减亏,除去开业不到12个月的门店,绝大多数门店现金流已经转正。

除了盒马,叮咚买菜也实现了阶段性盈利。

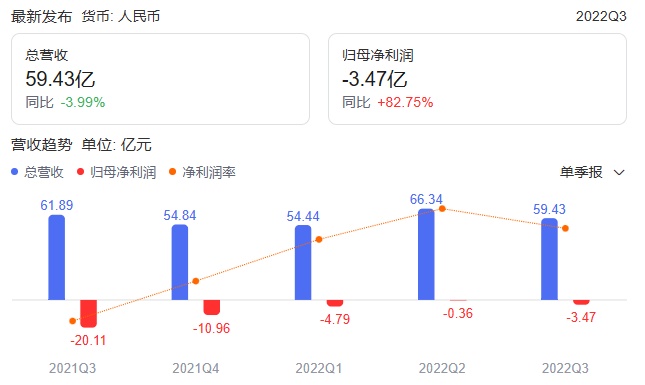

8月11日,叮咚买菜公布了2022年第二季度财报。这一季度中,叮咚买菜总收入从2021年同期的46.46亿元人民币增至66.34亿元,同比增长高达42.8%。

更没想到的是,其Non-GAPP(美国通用会计准则)净利润为2060万元人民币,而去年同期净亏损高达17.29亿元。

这份亮眼的成绩单,让市场看到了叮咚买菜和前置仓的可能性。

除此之外,叮咚买菜在2022年第三季度财报,实现营收59.425亿元;净亏损3.45亿元;不按Non-GAAP,公司净亏损2.85亿元。

值得注意的是,2021年同期叮咚买菜营收为61.9亿元;净亏损为19.76亿元;不按Non-GAAP,净亏损为19.76亿元。而在前三季度,其营收为180亿元,同比增长23.1%:亏损率同比收窄了31.7%。

整体来看,叮咚买菜虽然依旧亏损,但盈利能力全得到了大幅度的提升。

但是,反观赛道上的其他玩家,大多都挣扎在生死边缘。尤其是老玩家每日优鲜,似乎只是在苟延残喘。

2022年7月28日,每日优鲜宣布关闭极速达服务,同时数百名员工当场被离职。

截至2021年12月31日,每日优鲜的全职员工为1925人,而截至2022年11月14日,每日优鲜的全职职工只剩下了55人。

此外,2022年11月14日,每日优鲜公布了2021年财报,财报显示,其2021年净亏损为38.05亿元,比上年同期上升133.5%。

与此同时,其总成本和运营费用还增长了39.09%,也就是说,当时每日优鲜还在大肆烧钱。

如今的每日优鲜虽然没有关停,但从种种迹象来看,它真的撑不了多久了。

从每日优鲜的悲惨经历中,我们也能看到生鲜电商平台的危机所在。

那就是盈利难、成本高的前置仓模式,究竟行不行得通。

但我们不能忘了,叮咚买菜采用的也是前置仓模式,为何它却能实现阶段性盈利,每日优鲜却只能节节败退。

其实,这跟叮咚买菜为了活下去,实行的战略性收缩有很大的关系。

去年叮咚买菜相继撤出了天津、中山、珠海、厦门等多个城市,大大降低了运营成本,并提升了运营效率。

2022年第二季度,其履约费用为15.41亿元,同比下降9%,销售和营销费用为1.4亿元,同比下降64.2%。此外,叮咚买菜的产品营收达到65.54亿元,同比增长42.4%,占总营收比例超98%。

除了撤城以外,叮咚买菜的预制菜业务也取得了很大的进步。2022年年货节期间,预制菜相关的食品同比增长超过400%。

目前看来,叮咚买菜已经放弃了烧钱形式,走上了降本增效之路。毕竟对生鲜电商来说,扩大规模绝非良策,实现盈利才是正道。

2.盒马们仍面临巨大考验不过,虽然盒马和叮咚买菜的情况都在好转,但2023年对于生鲜电商来说,依旧是考验不断。

从模式上看,以叮咚买菜、朴朴超市、每日优鲜、美团买菜采取的前置仓模式为例。

这种模式需要通过上游的直采,先将产品运输到城市分选中心进行加工包材及质检工作,再根据订单及用户需求预测情况分发至各前置仓。

这就意味着,平台须得自建仓库,并保证强大的冷链物流运输能力,也是因此,入局者几乎都是烧钱在做。

以每日优鲜为例,2018至2020年,其履约费用分别为12.39亿元、18.33亿元、15.77亿元,占同期总营收的34.9%、30.6%、25.7%。

这三年时间里,每日优鲜的净亏损额分别为22.32亿元、29.1亿元、16.5亿元,共计约68亿元,也就是说,每日优鲜亏损不断在很大程度上是受到高额的履约成本影响。

目前,除这种模式以外,市面上还有以盒马、朴朴超市所采用的“店仓一体模式”、美团买菜、兴盛优选所采用的社区团购模式,以及京东到家、美团闪购等所采用的“O2O模式”。

此外,以天猫生鲜、京东生鲜、菜划算等为代表的综合电商模式,以盒马、朴朴超市所采用的店仓一体模式,以京东到家、美团闪购、淘鲜达、饿了么、大润发优鲜为代表的O2O模式的建设成本没有前置仓那么高,但运营和服务的成本也是相当高的。

就盒马来说,目前盒马鲜生开店成本为3000万元左右,这其中尚未包括人力成本和运营成本,此外,开一家盒马奥莱店,所有成本加起来需要近百万元。

总的来看,不管在什么模式下,生鲜电商都是一门高投入、低收益的生意。

值得注意的是,从渗透率上看,2016年,我国生鲜电商渗透率为2.8%,2020年渗透率上升为8.1%,而现如今生鲜电商诞生已经十余年,它的渗透率依旧不足15%。

从供应链上看,生鲜电商上游的农产品要想实现标准化,必须在产地就进行严格的分级分选和规格化包装,以提升供应链效率,形成规模化采摘和运输,进而用更好的产品、更快捷的配送、更优质的体验来吸引更多的下游消费者。

此外,由于国内的冷链运输水平并不高,各种基础设施建设较为薄弱。

这就意味着,生鲜电商们仍需要砸钱完善供应链,但是在玩家普遍亏损的情况下,继续加大投入无异于雪上加霜。

总而言之,生鲜电商的未来之路依旧不平坦。

3.生鲜电商路在何方?要问生鲜电商的出路在哪里?建设自有品牌肯定是其中一个。

首先以盒马为例,2019年盒马的自有品牌销售占比约为10%,初步形成了盒马蓝标、盒马工坊、盒马日日鲜等在内的自有品牌体系。

此外,2022年9月,盒马为了让自有品牌的建设更加精细化和高效化,开展了新一轮的组织架构调整,成立盒马鲜生、盒马MAX和盒马NB三大事业部。

同年年底,盒马公开数据显示,其有大约35%的销售额来自于自有品牌,几乎涵盖各个垂直品类。

可以说,盒马实现全面盈利,与扩大自有品牌占比,提高自身产品的溢价能力有密切的关联。

(图源:叮咚买菜)

而叮咚买菜方面,其拥有叮咚王牌菜、叮咚大满冠、拳击虾、保萝工坊等将近20个品牌,超过200个SKU,如今其自有品牌销售额占总体的比例已经到了17.5%。

正是因此,盒马走向了盈利,叮咚买菜的营收能力也得到了提升。

除了自有品牌的建设外,加大供应链投资也是生鲜电商未来发展的一大趋势。

美团方面,其目前已建立数百个直采基地,将高质量的农产品正式纳入了美团的供应链体系,生鲜产品的流通效率也有了明显提升。

叮咚买菜方面,截至2021年第四季度,其拥有3家农业示范园,118个签约农场基地,拥有10个食品研发加工工厂,约60个城市分选中心,面积达40万平方米。

目前看来,完善供应链和强化品牌建设可以提升生鲜电商盈利能力的重要切入口。

现阶段的生鲜电商正在不断消磨着企业的耐心,要想迈过盈利这道坎,必须逃离规模陷阱,重新出发。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn