SHEIN计划冲击IPO,定下收入翻倍目标

即便估值已经大幅缩水,SHEIN也从来没有遮掩过它的野心。

近日,有媒体报道,SHEIN计划于今年内进行首次大规模公开募股,目前正在积极吸引投资者,初步目标是到2025年实现585亿美元的年营收,远高于去年的227亿美元,将全面超过H&M和Zara当前年销售额的总和。

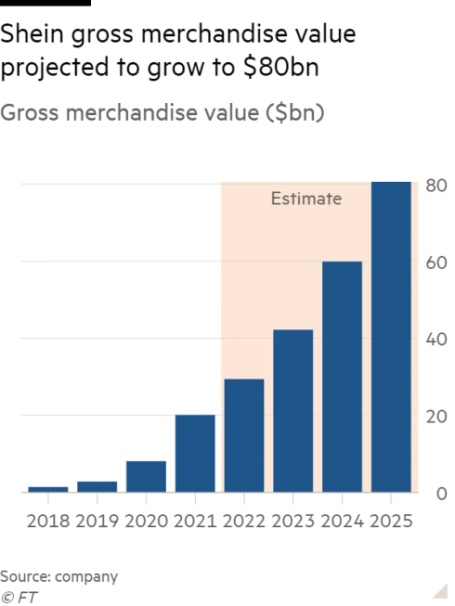

SHEIN还表示,公司已连续四年实现盈利,2022年利润达到7亿美元,2021年利润额则为11亿美元。预计到2025年,平台上的商品交易总额将增长至806亿美元,较去年增长174%,届时公司将进一步降低仓储和交付成本,利润将增至75亿美元。

值得注意的是,就在上个月,SHEIN还在洽谈30亿美元的融资,尽管估值已经降至640亿美元,较去年4月巅峰时期的1000亿美元缩水三分之一。

为了应对估值缩水,也为了更快实现上市目标,SHEIN高管称,SHEIN接下来必须大幅改变销售模式,具体包括赢得更多回头客、款式趋向多样化、推出高价服装系列。

这几乎指出了目前SHEIN估值遭遇调低的症结所在。

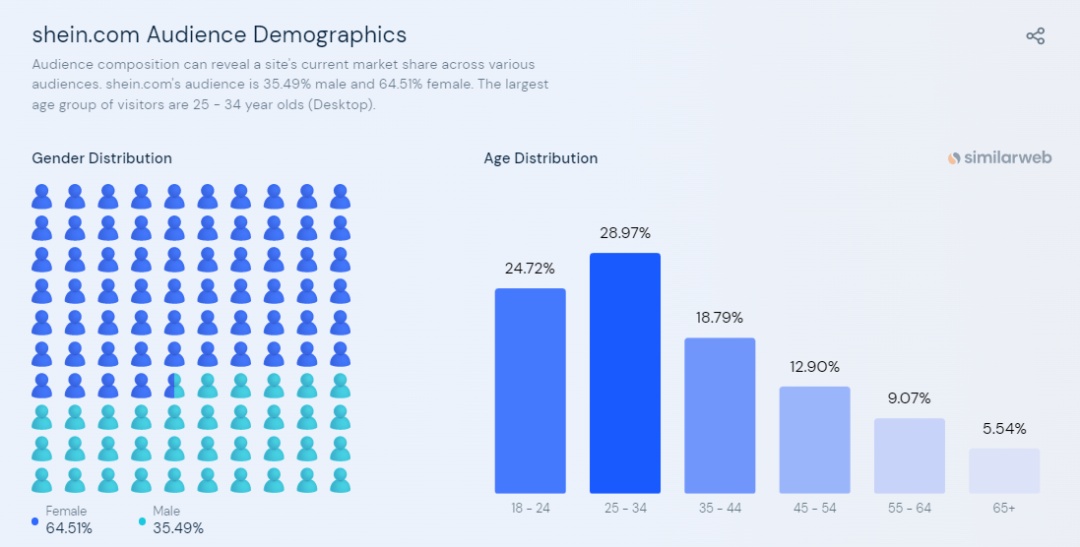

首先,快时尚一向主打的消费群体就是18至34岁的年轻人,但他们对品牌的忠诚度普遍不高,通常只是为了某个喜欢的款式就直接购买,并不会考虑复购,这能够让SHEIN在早期表现出迅猛的增速,但却不利于长期的发展。

数据显示,2022年,SHEIN的1.4万客户中首次购物的消费者达到60%,而SHEIN下一步要做的,就是将这部分消费者转化为忠实客户,让2025年预计拥有的25亿消费者中的60%产生复购行为。

其次,在实现更大复购率的同时,快时尚始终需要面对年轻群体,只有不断推出丰富多样的款式,才可能满足这部分消费者追求新鲜、多变的时尚需求。

目前,SHEIN的柔性供应链已经十分成熟,短短三年内就实现了日均上新百款到数千款的增长,显然,继续提高反应效率也将成为SHEIN维持高增长的一大关键。

最后,尽管SHEIN低价服装的定位早已深入人心,但低价走量换来的利润实在有限,何况横空出世的Temu给出的价格能够更低,以至于在短短四个月内狂揽千万下载量,稳居榜首位置。因此,推出高端系列,成为了SHEIN必要的选择,旗下的子品牌MOTF,很有可能成为下一个发力点。

总体来看,在当前投资热潮不再的环境中,SHEIN选择顶住压力,希望将SHEIN以往单一的年轻消费者群体,拓展至忠诚客户以及高消费人群,以便如期实行上市计划,而如果上市能如期进行,之后SHEIN也将在全球消费市场中占据更大份额,整个出口跨境电商行业的赛道毫无疑问将变得更加拥挤。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn