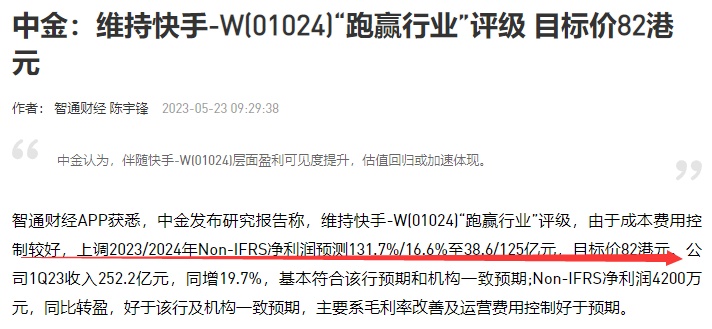

中金维持快手“跑赢行业”评级 目标价82港元

5月23日消息,中金发布研究报告称,维持快手“跑赢行业”评级,由于成本费用控制较好,上调2023/2024年Non-IFRS净利润预测131.7%/16.6%至38.6/125亿元,目标价82港元。

公司1Q23收入252.2亿元,同增19.7%,基本符合该行预期和机构一致预期;Non-IFRS净利润4200万元,同比转盈,好于该行及机构一致预期,主要系毛利率改善及运营费用控制好于预期。

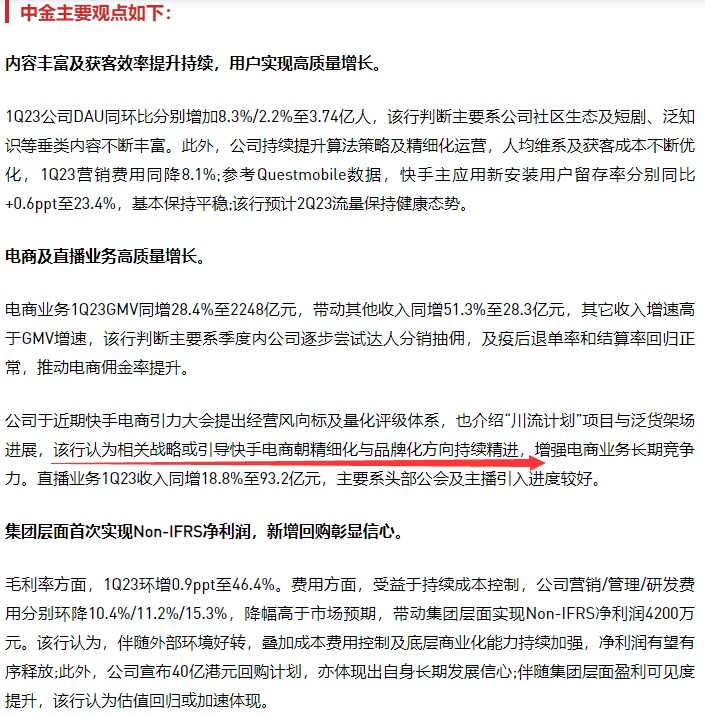

中金主要观点如下:第一,1Q23公司DAU同环比分别增加8.3%/2.2%至3.74亿人,该行判断主要系公司社区生态及短剧、泛知识等垂类内容不断丰富。

此外,公司持续提升算法策略及精细化运营,人均维系及获客成本不断优化,1Q23营销费用同降8.1%;参考Questmobile数据,快手主应用新安装用户留存率分别同比+0.6ppt至23.4%,基本保持平稳;该行预计2Q23流量保持健康态势。

第二,电商业务1Q23GMV同增28.4%至2248亿元,带动其他收入同增51.3%至28.3亿元,其它收入增速高于GMV增速,该行判断主要系季度内公司逐步尝试达人分销抽佣,及疫后退单率和结算率回归正常,推动电商佣金率提升。

公司于近期快手电商引力大会提出经营风向标及量化评级体系,也介绍“川流计划”项目与泛货架场进展,该行认为相关战略或引导快手电商朝精细化与品牌化方向持续精进,增强电商业务长期竞争力。直播业务1Q23收入同增18.8%至93.2亿元,主要系头部公会及主播引入进度较好。

第三,毛利率方面,1Q23环增0.9ppt至46.4%。费用方面,受益于持续成本控制,公司营销/管理/研发费用分别环降10.4%/11.2%/15.3%,降幅高于市场预期,带动集团层面实现Non-IFRS净利润4200万元。

该行认为,伴随外部环境好转,叠加成本费用控制及底层商业化能力持续加强,净利润有望有序释放;此外,公司宣布40亿港元回购计划,亦体现出自身长期发展信心;伴随集团层面盈利可见度提升,该行认为估值回归或加速体现。

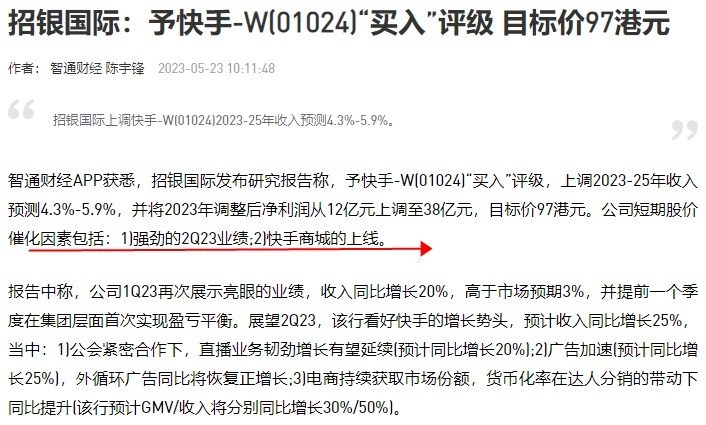

值得一提的是,招银国际今日发布研究报告称,予快手“买入”评级,上调2023-25年收入预测4.3%-5.9%,并将2023年调整后净利润从12亿元上调至38亿元,目标价97港元。公司短期股价催化因素包括:强劲的2Q23业绩;快手商城的上线。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn