摩根大通维持快手-W“增持”评级 目标价升至90港元

8月25日消息,摩根大通发布研究报告称,维持快手-W“增持”评级,第二季业绩反映执行能力稳定、营运效益提升,将今明年经调整每股盈利预测分别上调84%及15%,该行预测较同业高出4%,相信盈利预测继续有潜力提升,目标价由80港元上调至90港元。

截自雪球官网

报告中称,快手平台流量强劲,电商基建持续改善,未来两至三年,会继续推动商品交易额(GMV)稳定增长,第二季货币化率(take rate)达4%,预将继续提升,估计今明两年电商业务相关收入增长49%及26%。另将今明两年的毛利率预测上调3.2及3.6个百分点至50%及52%,以反映收入组合更加趋向电商及广告业务。

另据了解,财通证券日前发布报告指,快手-W Q2首次实现上市以来集团层面的季度盈利,二季度实现利润净额15亿元,大幅扭亏为盈。公司利润指标持续向好,Q2毛利率50.2%,同比/环比增长5.19pct/3.78pct,净利率5.32%回正;费用率端,在实现用户与内容生态增长下,销售及营销开支/行政开支/研发开支同比分别降低1.4%/1.2%/3.9%。

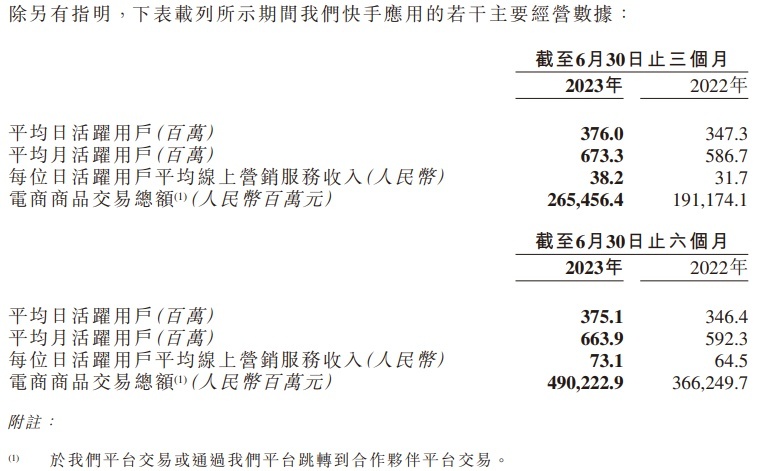

平台内容生态不断丰富,把握用户内容偏好与关键节点,打造优质原生体育内容。截止Q2快手搜索的月均用户突破4.4亿,平台日均搜索快手DAU、MAU分别为3.76亿、6.73亿,分别同比增长8.3%、14.8%,用户规模达到历史新高。集团Q2实现GMV同比增长39%至2655亿元,月活买家超1.1亿人。Q2直播业务收入同比增长16.4%至约100亿元。

截自雪球官网

该行指,公司Q2业绩扭亏超预期,商业效率持续提升。预计公司2023-2025年实现营业收入1146/1306/1421亿元,净利润28.2/109.1/161.4亿元。对应PE分别为88.5/22.9/15.4倍,维持“增持”评级。

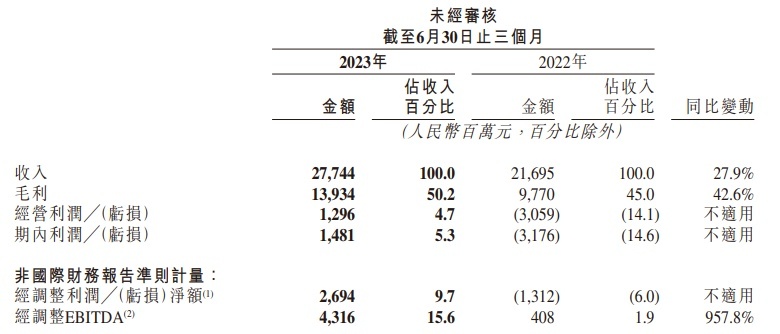

快手近日发布截至2023年6月30日止三个月及六个月的业绩公告。2023年第二季度,快手收入由2022年同期的217亿元增加27.9%至277亿元,其中,在线营销服务收入由2022年同期的110亿元增加30.4%至143亿元,直播业务收入由2022年同期的人民币86亿元增加16.4%至100亿元,其他服务收入由2022年同期的21亿元增加61.4%至34亿元。快手上半年电商GMV达4902亿元,其中第二季度达2655亿元。

2023年第二季度,快手毛利由2022年同期的98亿元增加42.6%至139亿元。毛利率由2022年同期的45.0%增至50.2%。经营利润人民币13亿元,经营利润率为4.7%,而2022年同期则录得经营亏损人民币31亿元,经营利润率为负14.1%。快手国内分部录得的经营利润为30亿元,海外分部录得的经营亏损为780百万元。快手2023年第二季度的利润为15亿元,而2022年同期亏损32亿元。

截自快手公告

2023年第二季度,快手应用的平均日活跃用户及月活跃用户达3.76亿及6.733亿,分别同比增长8.3%及14.8%,用户社区规模达历史新高。2023年第二季度,快手应用的每位日活跃用户日均使用时长为117.2分钟。得益于日活跃用户的快速增长,快手应用的用户总时长继续实现同比增长。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn