高盛将快手目标价从89港元上调至91港元 维持“买入”评级

3月31日消息,高盛日前发研报指,快手去年第四季度业绩表现稳健,收入和利润均超该行及市场预期共识。同时,公司年初至今市场份额增长(广告和直播),盈利能力提高,乐观的业绩指引为市场预期带来上行空间,但其仍为年初至今互联网领域表现不佳的三大股份之一。

该行认为,尽管宏观经济复苏缓慢,但快手在实现多个中期目标(2023年实现集团利润;2024年实现4亿DAU;长期实现1.8-2万亿人民币GMV)方面仍具良好基础。随着股价在今年下降20%,当前估值(12倍2025年折现市盈率)仍具合理的风险回报,其电商业务将在2023年出现领先于行业的复苏水平,以及持续的运营杠杆驱动的利润率扩张。

综上,该行将2023-24年的收入上调2-3%,主因流媒体直播收入(同比增长4%-6%)和广告业务(同比增1%,因电商广告被外部广告的疲软抵消)表现强劲。该行将2023年净利润率略微提高1个百分点,维持2025年20倍的目标市盈率;将目标价从89港元上调2%至91港元,维持“买入”评级。

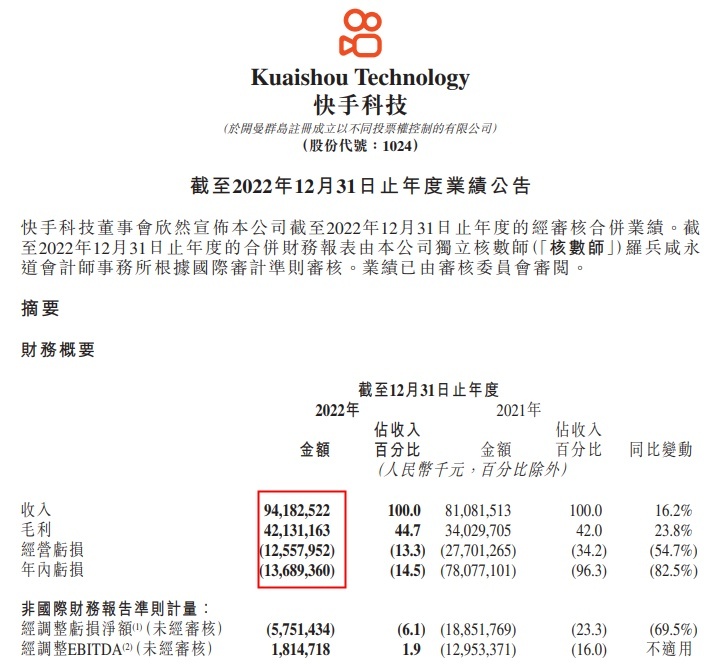

快手近日发布截至2022年12月31日止年度的经审核合并业绩。财报数据显示,快手2022年营收942亿元,同比2021年的811亿元增加16.2%,主要是由于线上营销服务、直播业务及电商业务的增长;毛利由2021年的340亿元增加23.8%至2022年的421亿元,毛利率由2021年的42.0%增至2022年的44.7%;2022年及2021年的年内亏损分别为137亿元及781亿元。

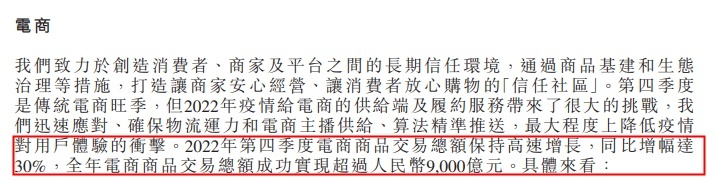

快手2022年第四季度电商商品交易总额保持高速增长,同比增幅达30%,全年电商商品交易总额超过9000亿元。

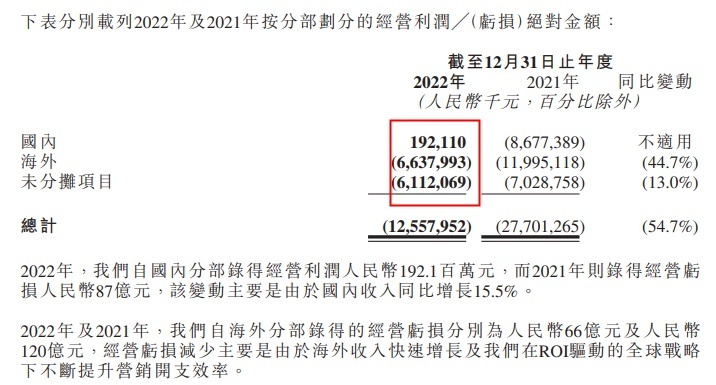

财报数据显示,2022年快手国内分部录得经营利润1.92亿元,2021年则录得经营亏损87亿元,该变动主要是由于国内收入同比增长15.5%。2022年及2021年,快手海外分部录得的经营亏损分别为66亿元及120亿元,经营亏损减少主要是由于海外收入快速增长及快手在ROI驱动的全球战略下不断提升营销开支效率。

在电商业务方面,2022年第四季度包括快品牌在内的整体品牌商品交易总额占比环比持续提升,贡献2022年第四季度大盘商品交易总额近30%。116大促期间,快品牌商品交易总额同比增长超80%。2022年快品牌品退率显著低于大盘,复购率远高于大盘。2022年第四季度,商品交易总额破亿品牌数量同比增速超50%,2022年入驻品牌数量保持高速增长,其中知名品牌动销率达90%以上。

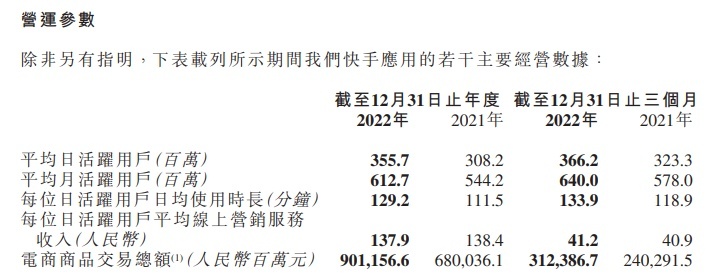

在用户方面,快手应用在2022年第四季度的平均日活跃用户和平均月活跃用户分别创下3.662亿及6.4亿的历史新高,同比分别增长13.3%和10.7%。2022年第四季度,快手应用的每位日活跃用户日均使用时长同比增长12.6%至133.9分钟。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn