王传福大手笔,比亚迪分红上百亿

比亚迪牛不牛,股民说了算。

比亚迪调整分红

比亚迪最近显然是坐不住了,动作频频。

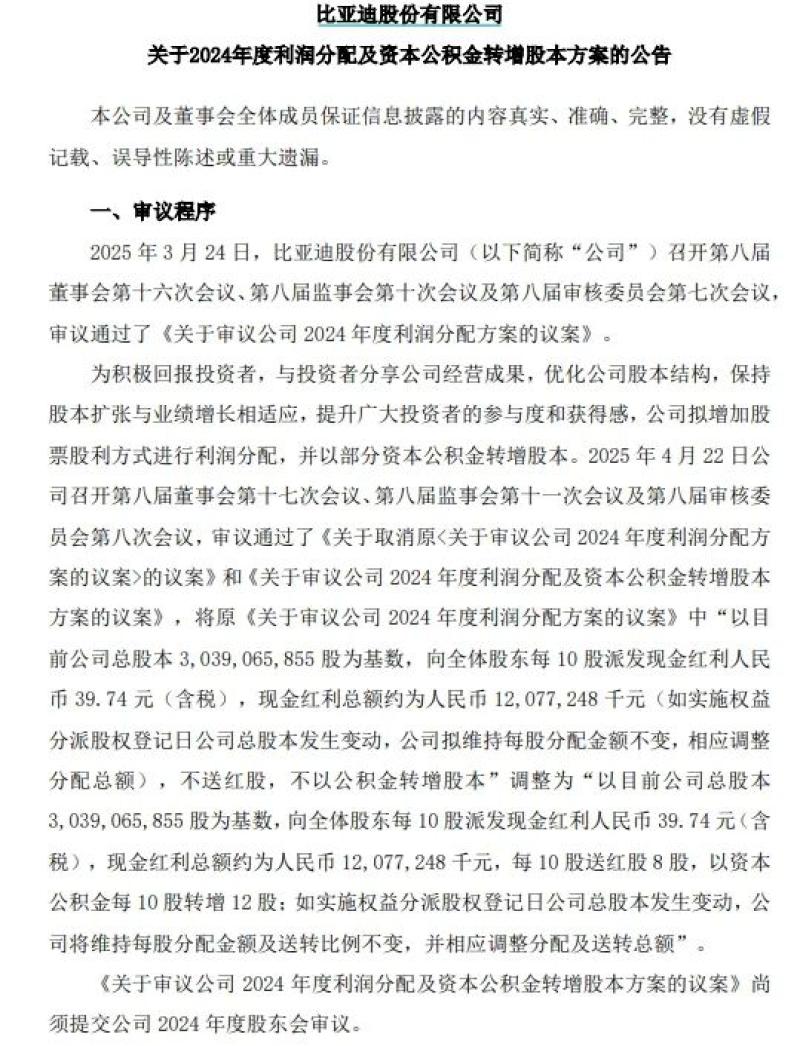

近日,比亚迪公告称,为积极回报投资者,与投资者分享公司经营成果,公司拟增加股票股利方式进行利润分配,并以部分资本公积金转增股本,将2024年度利润分配方案调整为“向全体股东每10股派发现金红利39.74元(含税),现金红利总额约为120.77亿元,每10股送红股8股,以资本公积金每10股转增12股”。

根据公告,此前的2024年度利润分配方案是“向全体股东每10股派发现金红利人民币39.74元(含税),现金红利总额约为人民币120.77亿元,不送红股,不以公积金转增股本”。

图源:比亚迪公告

单看公告可能让人难以理解,将其具体操作流程与规则进行拆解可分为以下几个方面——

在现金分红方面,每持有10股可获税前现金39.74元,以100股为例,税前现金收入397.4元。

送红股部分需按面值(1元/股)缴纳20%个人所得税,即每10股送8股对应税费16元,税后实际现金收入约381.4元。

在股票数量方面,来源于未分配利润的每10股送8股和来源于资本公积转增12股,会让原100股将增至300股。其中,转增股本无需缴税。

在股价方面,以公告发布前的股价375元/股为例来计算,除权后理论股价约为125元/股(375元÷3),而总市值保持不变。

不难看出,比亚迪此举直接将股价降低到了百元级别,无异于降低了投资者参与的门槛。

这与英伟达等科技龙头通过拆股降低门槛的逻辑一致,都是为了增强市场活跃度。

除此之外,比亚迪2011年A股上市以来总股本年复合增长率仅2%,显著低于同期55.6%的净利润增速。

通过高送转实现股本扩张与业绩增长的匹配,可以缓解每股指标虚高的问题,优化公司股本结构。

与此同时,比亚迪的现金分红总额连续三年增长,叠加送转股方案,综合回报率可达历史新高。

此举不仅能直接提升投资者获得感,还符合公司“与股东共享发展红利”的长期承诺。

无论如何,这对于股东而言都是利好的,比亚迪可谓是壕气满满,但也不由得让人好奇——支撑比亚迪如此大手笔的底气是什么呢?

比亚迪大手笔的底气

追根溯源,比亚迪的底气与其业绩高增长和资金储备离不开关系。

在业绩方面,比亚迪的营收与利润实现了双突破。

图源:比亚迪微博

根据2024年比亚迪全年业绩可知,比亚迪2024年实现营收7771亿元,同比增长29%,净利润达402.5亿元,同比增长34%。

与此同时,比亚迪花费542亿元进行研发投入支撑技术变现,如第五代DM技术实现亏电油耗2.9L/百公里,续航突破2100公里,直接提升了产品溢价能力。

在现金储备方面,比亚迪的经营活动净现金流285亿元,现金储备达1549亿元。

图源:比亚迪微博

因此,即使比亚迪派发120.77亿元现金分红,仍保留了充足资金用于技术投入和全球扩张。

不难看出,比亚迪的强大盈利能力是其调整分红的底气,而提到盈利,就与比亚迪的产品布局和战略发展离不开关系了。

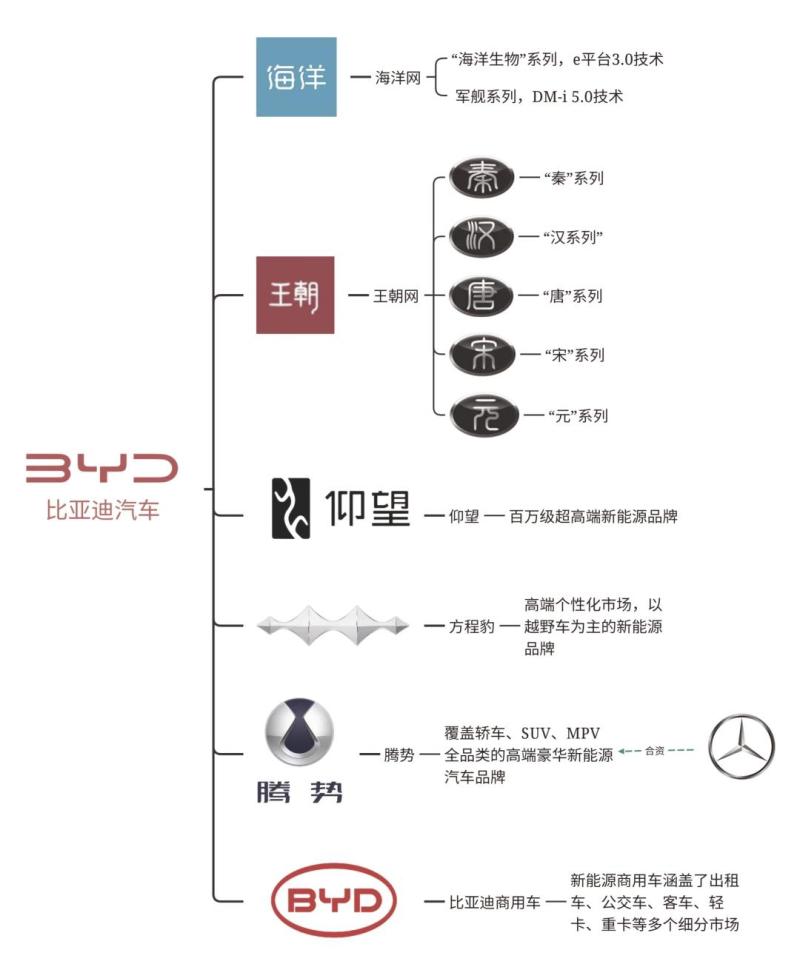

在产品布局方面,比亚迪按梯度进行了划分——

图源:百度

比亚迪、海洋网和王朝网定位大众市场、腾势定位高端豪华、方程豹定位个性化越野、仰望定位百万级高端,构建了汽车各类市场全覆盖的车型布局。

其中,搭载第五代DM技术的仰望U8单车售价超百万元,突破国产车价格天花板,验证了技术驱动的品牌溢价能力。

值得一提的是,比亚迪自2024年起加速组建自主汽车运输船队,截至2025年4月已形成包含5艘专业滚装船的“出海舰队”。

图源:百度

比亚迪计划2025年前组建12艘同类船队,形成覆盖欧洲、东南亚、南美等市场的物流网络,进一步巩固中国新能源汽车出口的全球竞争力。

在战略发展方面,比亚迪选择用技术构建护城河——

首先,比亚迪将电动化与智能化齐头并进地发展。

图源:百度

比亚迪通过e平台3.0 Evo和“璇玑”架构实现整车智能,辅以智驾系统“天神之眼”来创造额外收入,将技术转化为市场份额。

其次,比亚迪对全产业链进行了把控。

图源:百度

比亚迪自研刀片电池成本较行业低30%,自建船队单次运输节省千万级物流费用,这些都强化了比亚迪对供应链的控制力。

最后,比亚迪建立了全球化的供应链。

图源:百度

比亚迪在海外建立工厂,通过本地化生产来降低关税和物流成本,因此,比亚迪2024年出口41.7万辆,收入超800亿元。

要说比亚迪这些战略布局是为了什么,无非是想要抢占市场份额,巩固行业地位——

比亚迪2025年计划投入研发超600亿元,聚焦固态电池、智能驾驶等前沿领域,确保在电动化、智能化赛道的持续领先。

比亚迪还将通过自建船队、海外工厂、本地化销售网络,构建“研发-生产-运输-销售”一体化生态,降低外部依赖,提升抗风险能力。

综上所述,比亚迪通过技术深耕、全产业链把控和全球化布局,已经逐步形成了“盈利-研发-扩张”的正循环。

此次分红调整既是比亚迪业绩实力的体现,亦为吸引资本、优化股东结构、支撑长期战略的关键举措,彰显了其从“中国龙头”向“全球巨头”跃迁的野心。

比亚迪分红背后的压力

近年来,高送转审批趋严,比亚迪的高转送方案打破了这一惯例,可能会引发其他企业效仿,加速资本市场对“高成长+高分红”模式的重新定价。

与此同时,比亚迪2024年1549亿元现金储备及285亿元净现金流入能力,使其在价格战中具备“以战养战”的资本。

相较之下,蔚来、小鹏等新势力企业受制于研发投入压力,现金流不算充足,可能受到比亚迪的冲击。

此外,比亚迪建滚装船队使单车海运成本降低,因此比亚迪在欧洲市场的终端售价可一定幅度降低。

这或许会直接挤压大众、特斯拉等竞品的利润空间,迫使后者加速布局本土化生产。

值得注意的是,比亚迪作为中国新能源汽车里的龙头企业,虽然规模效应较为显著,但依旧存在一些潜在风险——

就资金储备方面而言,比亚迪调整后的分红虽低于传统制造业,但542亿研发投入与285亿有息负债并存,可能会削弱技术迭代资金储备。

就自建船队方面而言,自建船队面临技术优化、关税、国外本土化适配压力,甚至可能投产延期,或许会影响资金情况。

就智能辅助驾驶方面而言,对比特斯拉、蔚来等竞品,比亚迪的智驾系统被用户评价为“第三档水平”,算法迭代速度与数据积累能力仍需提升。

就高端市场而言,腾势、仰望等高端品牌市场认可度不足,销量增长乏力,难以与BBA、特斯拉Model S等竞品抗衡。

就大众市场而言,价格战导致老车型价格暴跌,损害用户信任与品牌溢价能力。

就市场竞争而言,吉利、五菱等车企在插混与低价市场加速布局,对比亚迪形成“高配围剿”态势,蚕食市场份额。

面对以上种种问题,比亚迪或许还需要不断优化技术、维护用户体验和解决供应链成本,否则,即使调整分红利好股东,也不一定能真正降低投资者门槛。

如何让更多处于观望状态的投资者们入手比亚迪股票,比亚迪或许还需要更多调整。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn