小摩重申阿里巴巴“增持”评级 目标价135港元

7月6日消息,小摩发布研究报告称,重申阿里巴巴“增持”评级,仍为互联网领域首选之一,预计6月止季度月客户管理收入(CMR)同比跌9%,本季度或进一步缩减新业务投资,因此亏损可能会比预期改善更多,目标价由130港元上调3.85%至135港元。

报告中称,对公司今年6月底止首财季的预测低于市场预期,不过认为在成本优化方面仍有正面惊喜的空间。另由于早前物流网络中断导致订单取消,核心CMR收入可能没有太大的正面惊喜空间,这将对天猫的佣金收入产生负面影响。

小摩预计,公司股价上行将受到积极的盈利修正推动,然后在6-12个月的盈利增长恢复至20%以上,并预计首财季收入同比升0.4%,经调整每股盈利同比跌42%,2023财年收入同比升6%,经调整每股盈利同比跌8%。

截至7月6日14:57,阿里巴巴报116.1港元,涨0.78%,成交量3807.73万股,总市值2.52万亿港元。

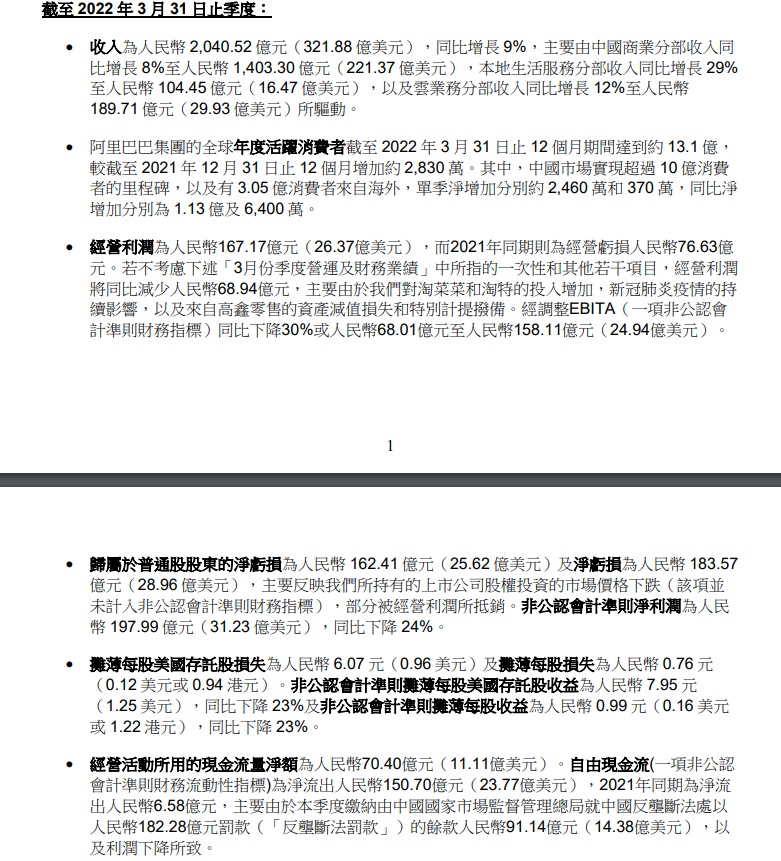

据今年5月份阿里巴巴发布截至2022年3月31日的2022财年第四季度及全年财报显示,2022财年第四季度,阿里巴巴营收2040.52亿元,同比增长9%。其中,云业务收入189.71亿元,同比增长12%;本地消费者业务104.45亿元,同比增长29%。

调整后每ADS收益7.95元,预估7.10元。调整后净利润198.0亿元人民币,同比下降24%。调整后息税折旧及摊销前利润233.7亿元,同比下降22%,预估220.3亿元。

2022财年,阿里巴巴总收入为收入为人民币8530.62亿元,同比增长19%;归属于普通股股东的净利润为人民币619.59亿元,同比下降59%,不按美国通用会计准则计算,净利润为人民币1363.88亿元,同比下降21%。

财报显示,阿里巴巴集团全球年度活跃消费者达约13.1亿,年度净增1.77亿。阿里巴巴2022财年总收入8530.62亿元人民币。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn