海通国际维持怡亚通“优于大市”评级 目标价5.76元

11月8日消息,海通国际近日发布研究报告《怡亚通——22Q3收入同比提升33.47%,利润端依然承压》(以下简称报告)。

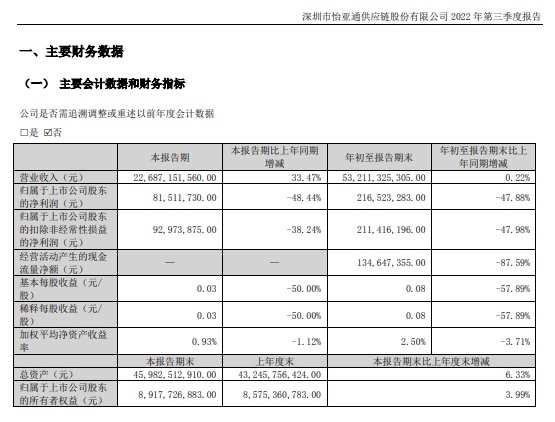

报告显示,公司发布2022年第三季度报告,公司2022年前三季度共实现营业收入532.11亿元,同比增长0.22%,归属于母公司的净利润2.17亿元,同比降低47.88%,扣非净利润2.11亿元,同比降低47.98%。

收入方面,22Q1-Q3公司实现营收532.11亿元,同比增长0.22%;其中,22Q3实现营收226.87亿元,同比增长33.47%,均较去年往期有所增长。利润方面,22Q1-Q3公司归母净利润2.17亿元,同比降低47.88%,扣非净利润2.11亿元,同比降低47.98%;其中,22Q3归母净利润0.82亿元,同比下降48.44%,扣非后净利润0.93亿元,同比下降38.24%,业绩表现仍不及预期。

报告认为,尽管受益于品类结构优化,以及公司良好的经营能力,前三季度公司营收同比略有上升,但受制于今年以来国内各地疫情反复,公司供应链业务的开展多受阻碍,利润端依然压力较大。此外,由于各地严格的防疫政策,也在一定程度上减少了对白酒的消费需求,使得公司白酒品类中毛利较高的自营品牌,不能及时释放利润。因此报告期待一旦疫情得到有效控制后,公司业绩能够逐步修复。

同时,公司基本功深厚,多年以来在酒饮、家电、母婴、日化、食品、医药及服装等消费品细分领域,为品牌商客户提供深度分销及营销运营服务,并形成有遍布全国的物流、仓储、销售网络。公司近年还逐步尝试自有品牌的打造,特别是公司较为擅长的酒类方面,已形成有酱酒品牌“大唐秘造”,海通国际依然看好其利润空间后续的释放。此外公司还积极将成功经验向更多品类复制,向母婴、日化、食品等领域拓展,将有利于持续提升盈利能力。

海通国际表示,考虑到公司前三季度表现不及预期,特别是此前贡献较高毛利的酒饮品牌运营业务开展低于预期,适当下调之前对公司的毛利率和销量假设;预测2022-2024年归母净利润分别为2.70/4.05/5.19亿元,EPS分别为0.10/0.16/0.20元(原为0.19/0.27/0.32元)。考虑到公司疫情后业绩恢复的弹性,以及快速改善的盈利能力,给与23年36倍PE,对应目标价5.76元(此前为30倍 PE,对应目标价8.10元),维持“优于大市”评级。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn