高盛维持美团“买入”评级 目标价216港元

11月29日消息,高盛发表研究报告指,维持美团“买入”评级,看好美团稳坐外卖行业的领导地位,且到店业务竞争可控,以及财政状况稳健,目标价由235港元调低8%至216港元。

报告指,美团第三季核心本地商业分部的经调整EBITDA按年增1.23倍至93亿元,受7月至8月本地服务活动,及餐饮外送和到店业务盈利表现胜预期所带动。自9月起,内地被列为高风险地区的城市占全国本地生产总值的65%创新高,管理层预期第四季业务将较预期更为疲弱,尤其是到店业务的季度收入将续跌逾10%;而外卖业务会较具韧性,10月至11月订单量按年增速放缓至中单位数。

报告又指,美团第三季表现胜预期,并正迈向全年经调整EBITDA盈亏平衡的目标,维持今年收入预测不变,最新估计全年录得经调整溢利19亿元。第四季外卖订单料按年升4%,到店业务收入将倒退18%,预期今年第四季以及明年第一季的表现将与今年第二季时的相近。

截至11月29日10:46,美团每股报价147.5港元,涨5.81%,成交量1957.05万股,成交额28.40亿,总市值9128.87亿港元。

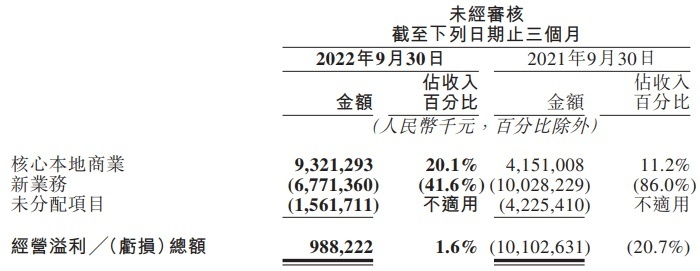

美团最新财报显示,2022年三季度美团的收入由2021年同期的488亿元增长28.2%至626亿元。经营溢利及经营利润率分别为9.882亿元及1.6%,而于2021年同期的经营亏损及经营亏损率分别为101亿元及20.7%。经调整EBITDA及经调整溢利净额分别为48亿元及35亿元,由2021年同期扭亏为盈并环比显著提升。

按收入构成来看,美团核心本地商业分部的收入由2021年第三季度的372亿元增长24.6%至2022年同期的463亿元。新业务分部的收入由2021年第三季度的117亿元增长39.7%至2022年同期的163亿元,主要由于商品零售业务扩张所致。

核心本地商业分部的经营溢利由2021年第三季度的42亿元增长至2022年同期的93亿元,经营利润率由11.2%同比增长至20.1%。本季度,该公司的餐饮外卖及美团闪购业务的总订单量同比增长16.2%。八月初最高单日订单量超越6,000万单。美团闪购日订单量在八月的七夕节时也达到970万单的新高。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn