生鲜电商靠烧钱,走不通了

2022年,生鲜电商平台过得无比艰辛。每日优鲜APP停运,十荟团黯然退场,橙心优选急求转型,兴盛优选退守大本营……寒气笼罩着整个生鲜电商行业。

2023年,继盒马全面盈利后,叮咚买菜也实现了首次全国性盈利,这也让陷入寒潮的生鲜电商,终于看到了一丝光亮。

前段时间,叮咚买菜在上海成功举办了2023年供应链生态峰会,发布了2023年叮咚买菜多维度的战略计划。近期,京东又悄然上线买菜频道,并重启了前置仓卖菜业务。

种种迹象表明,生鲜电商行业来到了新的发展阶段,下一轮竞争即将开启。

1.生鲜电商再现生机众所周知,生鲜电商向来是一门不赚钱的生意。

近年来,赛道玩家前仆后继又接连倒下。在这种背景下,盒马和叮咚买菜却证明了做生鲜电商也能活得很好,并非只有亏损一种结果。

今年年初,盒马CEO侯毅发布全员内部信,称盒马鲜生已实现全面盈利。

数据显示,2022年,盒马鲜生销售额同比增长超25%,盒马X会员店增长超247%,奥莱和邻里的增长则高达555%,多业态实现强劲增长。

2月23日,阿里巴巴集团发布2023财年第三季度(自然年2022年第四季度)财报。财报显示,盒马和阿里健康带动中国零售商业的直营及其他收入本季度实现10%的同比增长,让阿里巴巴直营业务季度收入首次突破了100亿美元。

(图源:好看商业)

(图源:好看商业)

长期以来,盒马深受阿里器重,肩负着扛起阿里生鲜大旗的使命。但由于生鲜电商行业形势不佳,盒马也陷入了困境。

去年7月,有消息称盒马的估值从年初的100亿美元跌至60亿美元,在短短半年时间里便下滑40亿。

不过盒马并未就此放弃,而是加速提升“硬实力”。不仅形成了盒马鲜生、盒马X会员店、盒马奥莱“三驾马车”,还将“商品力作为唯一的核心竞争力”,持续打造自有品牌,完善农产品供应链,提升整体竞争力。

正是在这种多业态布局下,盒马才一路高歌猛进,成为了阿里近两次财报中的大亮点。

另一边,叮咚买菜也在持续发力。2022年,叮咚买菜通过自有开发、与优质品牌商共创,累计上架288个平台特色商品,推动爆款联名商品共215个。

截至目前,叮咚买菜在平台内孵化了18个独立品牌,在售商品共超1200个。此外,叮咚买菜开发了565家生鲜基地供应商,直供占比达85%,其中包括近140个订单种养殖基地。

2月23日,叮咚买菜又在2023食品生鲜行业供应商生态峰会上正式宣布,将正式步入“大健康预制菜2.0”时代,并开出了目标规模50亿元的预制菜“订单”,面向全行业招募“预制菜合伙人”。

截至目前,预制菜的销售额已经占到了叮咚买菜总GMV的14.9%,共有40多家工厂为叮咚买菜生产预制菜,其中包括7家自营工厂。

从中不难看出,叮咚买菜的目标非常明确,就是摸索出更成熟的盈利模式,找到生鲜电商业务的最优解。

总而言之,盒马和叮咚买菜让深陷亏损泥潭的生鲜电商平台看到了新的曙光。但未来该如何布局,才能实现长期盈利,仍是平台需要寻找的答案。

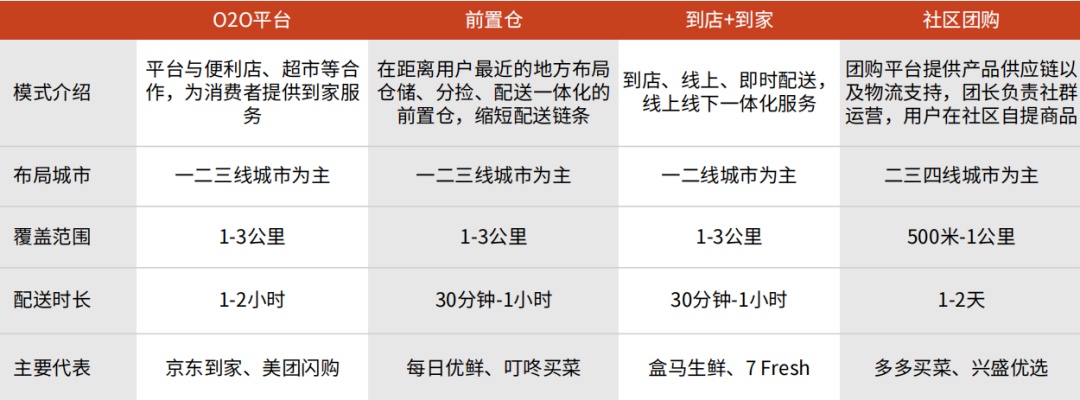

2.成本压力难题,如何化解?纵观生鲜电商行业,陷入亏损的主要原因是成本居高不下,而高昂的成本与平台模式又脱不了干系。

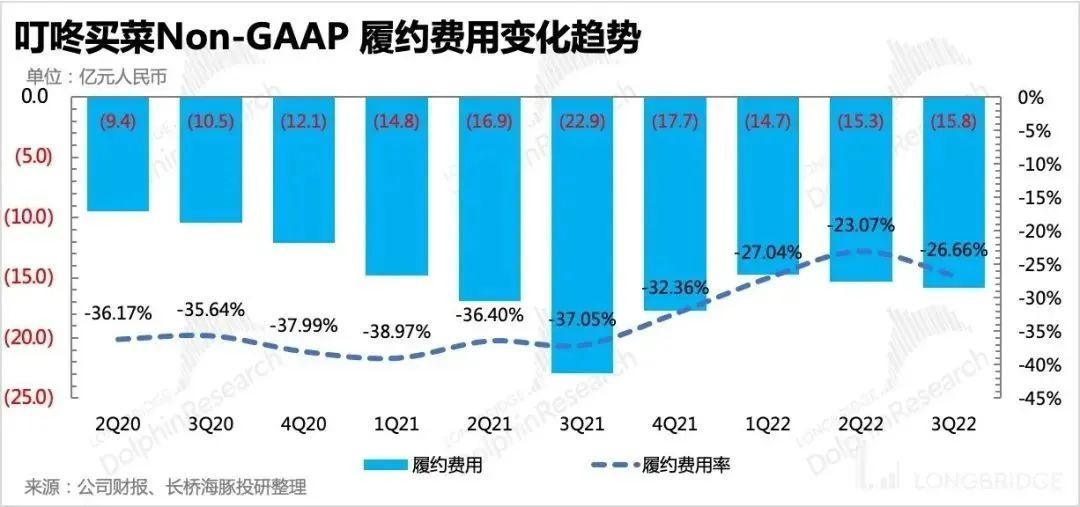

以业内普遍不太看好的前置仓模式为例,长期以来,这种模式由于履约成本高,需要大量投入,导致不少平台难以盈利,亏损持续加重。

尤以每日优鲜最为夸张,2018年至2020年,每日优鲜履约费分别为12.39亿元、18.33亿元以及15.77亿元,履约费用占总收入的比例最高能达到34.94%,占营业费用最高达59.6%。截至2021年,每日优鲜已累计亏损超百亿。

可以说,履约成本正是造成每日优鲜巨额亏损的“罪魁祸首”。

(图源:海豚投研)

(图源:海豚投研)

此外,同样采取前置仓模式的叮咚买菜也不例外。去年前三季度,叮咚买菜净亏损高达8.6亿。近四年来,叮咚买菜总亏损为123亿。

履约成本方面,2022年第四季度,叮咚买菜的履约成本为14.94亿元,2021年同期为17.86亿元,同比下降16.4%。

虽然履约成本有所下降,但很明显,“14.94亿”依旧是一个很夸张的数字。

值得一提的是,2018年盒马也曾尝试过前置仓模式,但很快便放弃了,当时侯毅给出的理由就是前置仓模式赚不了钱。

但事实上,不只是前置仓模式下才会出现成本高昂的现象。

以盒马为例,在店仓一体模式下,盒马鲜生采取“线上+线下”双线布局,运营难度极大。

同时,盒马鲜生的门店面积一般在4000平方米到6000平方米之间,开店成本大约在3000万元左右,再加上人力成本和日常运维成本,需要投入的资金少则几千万,多则上亿。

显然,店仓一体模式与前置仓一样,都是重资产模式,不烧钱就无法扩大规模。也是因此,采取这两种模式的生鲜电商平台基本无法实现盈亏平衡。

另一边,“线上预售+门店自提”的社区拼团模式,除非自建物流,不然只能依赖第三方物流平台助力。但不管是哪种方法,都会带来巨大的成本和管理压力。

目前看来,不管是前置仓模式还是店仓一体模式抑或是社区拼团模式,都避免不了烧钱。

公开数据显示,国内生鲜电商平台仅有4%实现营收持平,深陷亏损的有88%,最终只有1%实现盈利。

如今看来,生鲜电商平台只有创新模式,持续降低成本,才会有出路。

3.新模式,救平台于水火随着“宅经济”兴起,生鲜产品的消费需求不断增长,我国生鲜电商的市场规模也在持续扩大。

数据显示,2021年中国生鲜电商行业市场规模为3117.4亿元,较2020年上涨18.2%。预计2023年我国生鲜市场规模达4198.3亿元左右。

(图源:观研报告网)

可见,生鲜电商行业潜力还在释放。在这样的大背景下,盒马和叮咚买菜先后实现了盈利,京东再次入场,行业或将迎来新一轮洗牌。

纵观整个行业,烧钱抢市场的方法已经失效,在未来模式改革和融合才是核心。

之所以这样说,无非是因为不同的模式可以满足不同用户的需求和消费习惯,如果能够实现多种模式并存发展,或许会在行业中杀出一条血路。

以京东为例,近期它所上线的“京东买菜”频道聚合了百果园、盒马、物美、叮咚买菜、家乐福、永辉超市等第三方平台。

这种聚合模式不用承担生鲜耗损的风险,还能依托自身强大的物流配送能力,大大缩减了资金投入。

同时,京东让生鲜事业部和京东到家团队重启前置仓业务,不仅是为了探索全新的商业机会,也是为了最大限度地发挥自身的供应链优势。

截至2022年9月30日,京东物流运营的仓库数量超过1500个,含云仓在内,运营仓库总面积超过3000万平方米。

目前,京东物流是全国管理仓储面积最大的物流公司。这在一定程度上说明,京东重启前置仓业务并不需要耗费太高的建设成本。

综合来看,模式的改革和融合更具长期价值,而随着生鲜电商逐渐走向成熟,行业集中度逐渐提高,巨头平台的资源整合优势愈发凸显出来。

也许不久之后,巨头们会再度颠覆生鲜电商市场。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn