交银国际首予携程、同程旅行“买入”评级

5月10日消息,交银国际发研报指,分别按照25倍和18倍2024年市盈率,给予携程、同程目标价372港元、21.3港元,较当前股价有43%、33%上升空间,首予“买入”评级。

交银国际对于OTA行业偏好携程>同程。该行表示,同程将受益于行业恢复及下沉市场线上化率提升带来的利好,但更看好携程把持中高端客户贡献核心利润+出境业务带动收入和利润率提升的增长逻辑。

交银国际预计2023年全年旅游市场规模恢复至疫情前(2019年)的83%,其中内地、出境恢复至2019年的96%/40%。实现全面恢复后,从人均出行频次、占GDP比例、出境人口渗透率的角度,对标全球水平,我国旅游业长期仍有发展潜力。

OTA行业未来的增长主要来自旅游行业的增长、在线旅游渗透率的提升,而OTA渗透率有小幅下降的趋势。考虑到酒店行业上游集中度低于航空行业,OTA可以为长尾酒店提供流量及数字化转型服务,预计未来稳态阶段OTA于在线住宿行业的渗透率(70%+)应高于机票行业(63%)。

同时,OTA行业头部平台形成错位竞争,携程主打中高端市场,供给端形成竞争壁垒;同程深耕下沉市场,股东资源提供稳定流量和库存资源;美团由高频本地生活场景向酒旅业务导流,用户需求以本地为主。抖音酒旅业务当前体量较小,对行业冲击有限。

截至5月10日10:33,同程旅行报15.40港元,跌0.39%,总市值345.23亿港元。携程集团报251.4港元,涨0.08%,总市值1613.37亿港元。

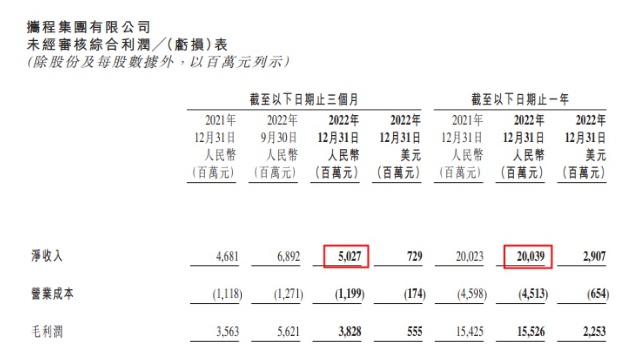

携程集团此前发布的2022年第四季度及全年业绩报告显示,2022财年,携程集团的净营收为200亿元人民币,与上一财年相比持平;净利润为14亿元人民币,相比之下上一财年的净亏损为6.45亿元人民币。

同程旅行2022年第四季度及全年财报则显示,2022年同程旅行实现营收65.8亿元,同比下降12.6%;经调整净利润为6.5亿元,同比下降50.6%;经调整EBITDA为14.4亿元,同比下降24.6%。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn