Keep终于上市,手握3亿用户,却深陷盈利困境

健身APP的尽头是电商!

一、Keep成功上市

7月12日,国内最大的在线健身平台Keep终于登陆港交所,创始人王宁在港交所敲响了上市铜锣。

来源:东方财富网截图

根据Keep的公告,公司在香港上市的最终发售价为每股28.29港元,全球发售所得款项净额约为1.92亿港元。截至7月12日港股收盘,Keep报收29.4港元,市值154.55亿港元。

中国运动科技第一股,就这样在港股诞生了!

事实上,这已经是Keep第三次申请上市了,在此之前,2022年2月25日和9月6日,Keep两次向港交所递交了招股书申请上市,最终都未能在6个月内通过聆讯,上市失效。

直到2023年3月28日,Keep第三次向港交所递交招股书,才通过了港交所的聆讯,成功在港股上市。

Keep,或许有不少人知道这个平台,它是中国及全球第一大在线健身平台,是互联网创业做火爆时期诞生的一个创业传奇。

Keep的创始人王宁,生于1990年,在2014年大学毕业,并成功在毕业季体验到了“毕业即分手”的剧情。

在失恋的刺激下,王宁深知自己180斤的体重是影响恋情的一大因素,下定决心开始减肥,并成功在半年内降到了128斤。

减肥的事迹不仅仅是给王宁带来了身体上变化,更给他带来了一个商业机遇。王宁在减肥过程中,敏锐的察觉到了线下减肥的门店众多,但健身的线上领域却有着较大的空白,这是一个创业的机会。

来源:师兄李一视频截图

2014年,王宁创立了Keep,并在2015年上线了Keep软件平台,以“免费健身”和“健身社交”两大切入点扩张业务,成功击中了行业的痛点。

Keep上线仅一年左右,用户数量就突破上千万人的大关;上线两年半之后,用户数量更是突破了1亿人次,成为互联网领域的一颗新星。

最新的数据显示,Keep的月活跃用户数量超过3800万人次,年活跃用户数量超过3亿人次,一跃成为国内第一大互联网健身平台!

Keep在港股上市后,其市值超过150亿港元,创始人王宁的持股比例为18.61%,按照目前的市值计算,其个人财富值约为27.915亿港元,折合人民币约25.56亿元。

年仅33岁的王宁,在一次机缘巧合之下创业,9年之后身价超过25亿元,无疑是创投界的一个传奇!

不过,在Keep的创立、发展,乃至于在7月12日港股上市,背后都有另一股强大的力量在帮助着王宁,那就是资本机构。

二、资本的胜利

Keep创立的时间点这是2014年,其发展的时间点为2015年至2020年,这一时期恰好是我国互联网行业创业、发展最为频繁的时期。

众多我们所熟知的互联网、电商品牌,都与这一时期的繁荣有关系,比如阿里巴巴、拼多多、滴滴、美团、饿了么等等。

这一时期,投资界所火爆的投资项目就是互联网创业,“风口之上,猪都能飞起来”,便是这一时期的真实写照。

来源:乐天派巴里3I4截图

早在王宁创立Keep的2014年,资本圈就已经盯上了这个项目,泽厚资本是第一个看上在线健身项目的,王宁创办Keep的第一轮天使投资,就是泽厚资本给的300万元。

2015年4月30日,Keep完成A轮融资,金额为500万美元;2015年7月,Keep完成B轮融资,金额1000万美元;2016年,C轮融资3200万美元,C+轮融资1300万美元。

2018年,D轮融资1.27亿美元;2020年,E轮融资8000万美元,此次融资后Keep的估计超10亿美元。

2021年1月,Keep完成最后的F轮融资,金额为3.8亿美元。

Keep 的投资方背景也十分雄厚,包括软银愿景基金、高瓴资本、GGV纪源资本、时代资本、腾讯投资、HAI资本等等,无一不是投资圈内的巨头。

根据招股书显示,除了创始人王宁持股18.61%外,GGV纪源资本持股为16.14%,软银持股为10.39%,腾讯间接持股为6.99%,这是持股超过5%的几家巨头。

资本的投资必然是要回报的,尤其是在互联网领域的投资,都是急切需要企业迅速发展、登陆上市,从而实现套现的。

然而,Keep的发展却出现了一个最大的难题,那就是深陷盈利困境之中。

根据招股书显示,Keep在2020年至2022年的营业收入分别为11.1亿元、16.2亿元、22.1亿元,年复合增长率达到了25.8%。

然而,在利润方面,招股书显示2020年至2022年,Keep的净亏损分别为1.06亿元、8.27亿元、6.67亿元,三年累计亏损超过16亿元。

巨额亏损带来的两大坏处,一个是公司的现金流开始紧张,如果没有新的融资进入,公司就会逐步陷入现金流枯竭的境地;另一个是对于前期投资的资本方来说,Keep如果一直亏损,那么估值会不断下跌,自己的投资就会直接打水漂了。

来源:展望前沿科技视频截图

这种情况下,最好的方法就是拉融资,要么进行下一轮的机构融资,要么就上市融资,而对于众多前期投资的机构来说,追加投资成本显然是不利的,唯有上市融资这条路最合适,既能成功融资,又能让投资方成功套现。

所以,可以预料的是,Keep的上市与背后的资本方有较大关系,而港交所两次拒绝了Keep的上市,或许是对公司在2020年至2022年内亏损了16亿元的质疑。

最终,在第三次上市申请之时,Keep终于成功上市。上市后的数据显示,纪源资本的投资浮盈3.34倍,软银资本的投资浮盈5000万美元,腾讯投资浮盈1亿美元。

这是王宁的胜利,更是资本的胜利。

三、Keep的盈利困局

Keep的真正困境在于,手握3亿的庞大流量,却无法实现变现,甚至不能实现盈亏平衡。

Keep的营收主要依赖两大块内容,分别是公司自有品牌产品、会员订阅线上付费内容。

其中,会员订阅线上付费内容受到用户数量的限制,已经基本达到了顶峰,难以增长;公司自有品牌产品则成为了收入最大来源。

2022年,Keep自有品牌产品的营收11.37亿元人民币,同比增长30.3%。

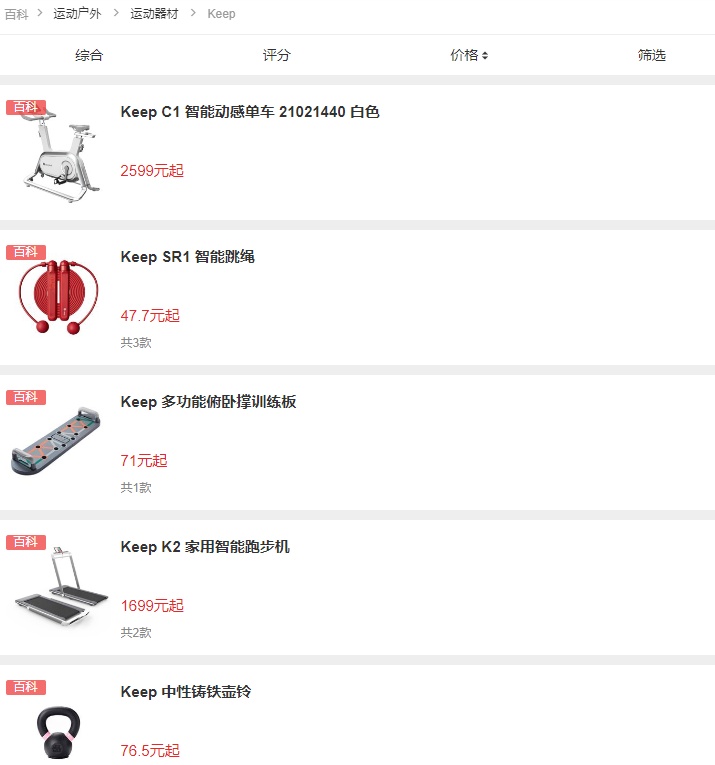

Keep的自有品牌产品以运动器械为主,通过APP导流,让用户浏览APP中的产品并消费。

来源:什么值得买官网截图

这些产品虽然自称Keep品牌产品,实际上生产线、供应链都不是Keep 的,而是上游的供应商的,Keep仅仅贴牌而已。

换而言之,keep的自有品牌产品业务,与电商业务如出一辙,通过3亿多的流量,让用户们在软件上购买消费Keep的贴牌产品。

与其说Keep是健身APP平台,不如说起本质就是一个电商平台。

不过,这个模式最大的弊端,就是同时受到上游和下游的压力。

上游,Keep难以控制成本,使得产品的价格较高,利润更被上游夺去,Keep 的产品在市场中并不具备竞争力。

下游,极度依赖用户流量,一旦出现用户流失,销售端就会崩溃。

所以,为了留住用户,Keep不得不下血本进行营销,刺激用户增长和消费。

2020年至2022年,Keep的销售及营销开支分别为3.02亿元、9.56亿元、6.46亿元,分别占到了营业收入的27.3%、59%、29.2%。

如今,月活跃用户达到3800万人次以上的Keep,再次面临用户数量上限,即使通过加大营销支出来刺激,用户数量的增长也十分困难了。

这使得Keep陷入了一个恶性循环,越是要营业收入增长,越要加大营销支出;越是加大营销支出,成本越高,亏损也越大。

来源:师兄李一视频截图

此外,Keep还面临着较大的同行竞争威胁,由于运动健身软件、贴牌电商业务毫无门槛,咕咚、悦跑圈、动动等品牌纷纷崛起,不断抢食Keep的市场份额。

Keep急需进行改革,减少成本支出、扩展新的营收增长点,从巨额亏损的泥潭中走出来,在残酷的行业竞争中巩固自己的地位。

Keep最大的优势就是手握3亿的庞大流量,即使将Keep打造成在线健身与电商合二为一的平台,也有较大的发展空间。

关键在于,Keep如何将这3亿的流量变现!

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn