国信证券下调阿里巴巴-SW评级至“增持”

11月23日消息,国信证券发布研究报告称,下调阿里巴巴-SW评级至“增持”,看好其云业务的增长空间,但核心电商平台业务目前面临着政策监管、核心品类受到冲击等压力,下调收入增长预期,采用分布估值法对进行估值,予22年对应的估值区间为207-224港元,分别下调17%。

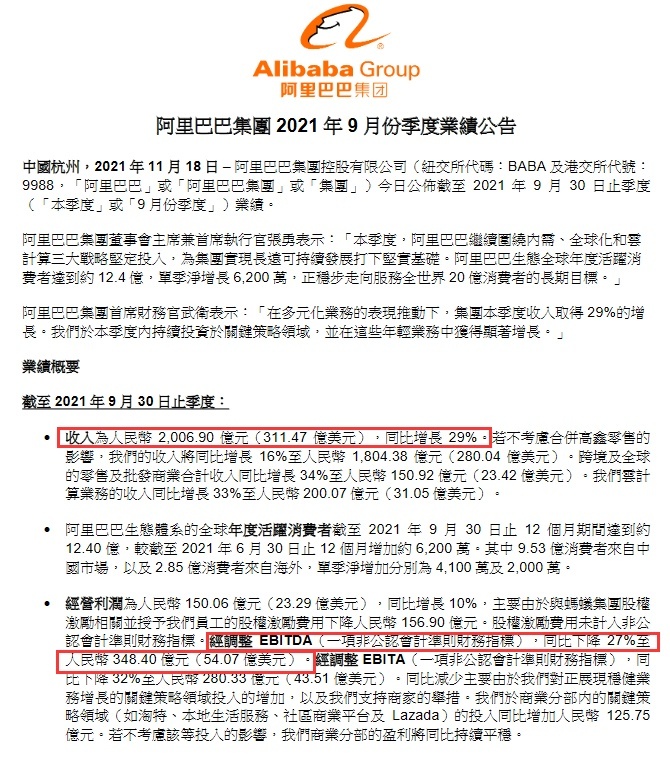

该行指出,阿里巴巴第二财季实现营业收入2007亿元,同比增长29%,低于预期的2072亿元;Non-GAAP净利润285亿元,净利率为14.2%,同比增长-39%,低于预期的331亿元。管理层将FY2022收入指引从28%下调至22%-23%。

该行指出,阿里巴巴第二财季实现营业收入2007亿元,同比增长29%,低于预期的2072亿元;Non-GAAP净利润285亿元,净利率为14.2%,同比增长-39%,低于预期的331亿元。管理层将FY2022收入指引从28%下调至22%-23%。

此外,阿里巴巴核心电商收入1712亿元,同比增长31%。其中淘宝、天猫收入717亿元,同比增长3%。利润端,经调整EBITA利润率19%,同比下降28%。该行估计GMV增速比上季度进一步放缓,由于让利商家,电商平台收入增速又低于GMV。天猫双十一销售额5403亿元,同比增长8.45%,体现了“二选一”停止后其核心品类受到冲击。

此外,阿里巴巴核心电商收入1712亿元,同比增长31%。其中淘宝、天猫收入717亿元,同比增长3%。利润端,经调整EBITA利润率19%,同比下降28%。该行估计GMV增速比上季度进一步放缓,由于让利商家,电商平台收入增速又低于GMV。天猫双十一销售额5403亿元,同比增长8.45%,体现了“二选一”停止后其核心品类受到冲击。

值得一提的是,今日,瑞银将阿里巴巴目标价由229港元降至175港元,维持“买入”评级。德银则维持阿里巴巴“买入”评级,降低对阿里巴巴2021/22财年的收入预测2%及3%,调整后的纯利预测降低12%和11%,目标价由204港元降至196港元。

11月18日晚间,阿里巴巴发布截至2021年9月30日的季度业绩公告。财报显示,阿里巴巴第二财季营收2006.9亿元,同比增加29%,市场预估2061.7亿元。调整后净利润285.2亿元人民币,同比下降39%。调整后EBITDA为348.4亿元,同比下降27%。

随后,摩根大通也发布研究报告称,对阿里巴巴H股目标价由250港元降至205港元,评级“增持”。富瑞则表示,阿里巴巴公布今年九月底止第二季度业绩,收入符合该行估计,但低于市场预期,阿里巴巴并将2022财年收入指引修订为20%至23%,与该行按年增长21%的预测大致一致,随着国内消费及全球化等进程,淘宝能服务不同喜好的消费者,将目标价由336港元下调至295港元,重申评级“买入”。

2、电商号平台仅提供信息存储服务,如发现文章、图片等侵权行为,侵权责任由作者本人承担。

3、如对本稿件有异议或投诉,请联系:info@dsb.cn